【2024年版】ふるさと納税の確定申告書の書き方と記入例

ふるさと納税で税金の控除を受けるには2つの方法があります。今回は、ふるさと納税で寄付金控除を受けるための確定申告書の…[続きを読む]

東京マラソンにチャリティ枠で参加すると、確定申告で寄付金控除を受けることができます。

この記事では、東京マラソンのチャリティランナーの概要から、所得税と住民税の寄附金控除の仕組み・計算方法、いくら還付されるのか、実質的な参加費などをわかりやすく解説します。

目次

東京マラソンは2007年から始まったマラソン大会で、毎年2月に開催されます。

この大会には、チャリティ枠が設けられており、参加料の他に寄付金を支払うことによってチャリティランナーになることができます。

東京マラソンは毎年大人気で、2019年大会の一般ランナーの抽選倍率は、なんと12倍以上となりました。

一般ランナーの申し込みは8月に行われますが、チャリティランナーの申し込みはそれに先駆けて6~7月に行われます。

チャリティランナーというのは、対象の団体に一定額以上の寄付をしたうえで東京マラソンに出走するランナーのことで、優先的に東京マラソンに参加できます。

寄付先は、以下の40団体の中から自由に選択することができます。寄付金は東京マラソン財団を通して、それぞれの団体に渡ります(一部、控除対象外の団体がありますので、ご注意ください)。

ただ、今までと違うのは、寄付先の事業によって募集人数が異なることです。250人くらい募集する事業もあれば、50人くらいの募集の事業もあります。

もし募集人数をオーバーした場合は、基本的には、寄附金額の高い順にチャリティランナーが決定されます(一部、抽選の事業もあり)。

そのため、寄付があまり集まらなさそうな事業を狙って、10万円よりも少し多めに寄付することが、チャリティランナーとして選ばれるための戦略になるかもしれません。

【参考サイト】東京マラソンチャリティ

10万円以上の寄付金には参加料は含まれていないので注意しましょう。 2024年度の参加料は16,500円円なので、チャリティランナーとなるには115,500円以上必要となります。

チャリティ事業や大会が中止になった場合においても、既に決済したお金は返金されません。選んだ寄付先の事業がやむを得ない事情で中止となった場合には、他の寄付先に振り替えられます。

単純にマラソンに参加したいという理由だけでチャリティランナーになる場合もあるかもしれませんが、これはあくまでも寄付ということを忘れないようにしましょう。

東京マラソンのチャリティ事業への寄付については、所得税と住民税の寄付金控除の対象となります。

寄付金控除は所得税と住民税に設けられており、それぞれ計算方法が異なります。

住民税については、地方自治体ごとで条例があり、条件を満たせば、寄付金の最大10%が控除されます。所得税と住民税の控除額を合わせれば大きな節税効果が期待できます。

所得税での寄付金控除には、所得控除と税額控除があり、納税者が自由に選択することができます。どちらで計算するかによって納税額が変わってくるので、通常は両方計算してみて、納税額が少なくなる方を選択します。

ただし、税額控除を受けられる寄付先は一部に限られるので注意が必要です。

また、寄付金控除は年末調整では受けることができず、確定申告をしなければなりません。

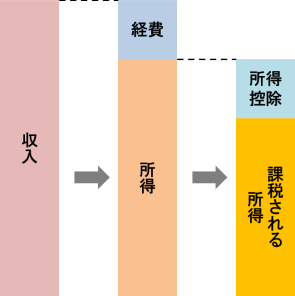

所得控除とは、総所得金額から差し引くことができる金額で、課税される所得を減らすことができます。

所得控除での寄付金控除とは、納税者が特定寄付金(※)に該当する寄付を行った場合には、下記の計算方法で算出された金額を、所得控除とすることができる制度です。

※特定寄付金とは次のような寄付金をいいます。

詳しい内容については、こちらをご確認ください。

【参考サイト】一定の寄附金を支払ったとき(寄附金控除)|所得税|国税庁

①と②のいずれか低い金額-2,000円=所得控除額

①その年に支出した特定寄付金の合計額

②その年の総所得金額等×40%

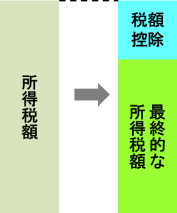

税額控除とは、所得税額から差し引くことができる金額で、納付すべき所得税額を直接減らすことができます。

寄付金の税額控除は、寄付金が次のいずれかに該当する場合に限り、適用を受けることができます。

上記に該当する寄付金について、所得控除を受けるのか税額控除を受けるのかは、納税者の自由選択となっています。一般的には税額控除の方が有利といわれていますが、該当する場合には念のため試算をした方が良いでしょう。

【参考サイト】

No.1263 認定NPO法人に寄附をしたとき|所得税|国税庁

No.1266 公益社団法人等に寄附をしたとき|所得税|国税庁

(その年に支出した寄付金の金額-2,000円)×40%(※1)=税額控除額(※2)

※1 政党等寄付金の場合は30%となります。

※2 所得税額の25%が上限となります。

寄付金控除を受けるためには、次の書類が必ず必要です。

ただし、これらの書類が間に合わない場合は、支払ったことが分かる振込の領収書や、通帳コピーの添付でも受付けてもらえる場合があります。税務署に確認してみましょう。

上記で解説した寄付先のうち、下記の団体は控除の対象外となっています。寄付をしたとしても、所得控除と税額控除は受けることができませんので注意が必要です。

残りの団体は、公益財団法人または認定NPO法人であるため、所得控除と税額控除の対象となります。

住民税の寄付金控除は、適用を受けることができる寄付金が各地方自治体で異なり、都道府県や市区町村の条例で指定されているものに限り対象となります。住んでいる地方自治体に直接確認しましょう。

寄付金が都道府県と市区町村の両者に指定されたものであった場合には、合わせて10%分の控除を受けることができます。

税務署に提出した確定申告の内容は、税務署から直接地方自治体に送られる仕組みになっていますので、住民税だけ特別に必要な手続きはありません。所得税の寄付金控除を受けたら、自動的に住民税にも適用されます。

何らかの事情により、所得税の確定申告書を提出しないで住民税の寄付金控除を受けたい場合には、住民税の確定申告書である「市民税・県民税申告書(住民税申告書)」に、上記「確定申告の必要書類」を添付して提出します。

【参考サイト】東京都の条例指定寄附金一覧 - 東京都主税局

寄付金控除はどのくらいの控除額になるのか、個人チャリティで10万円の寄付をした場合を具体的に計算してみましょう。

なお、ここではわかりやすく解説するため、復興特別所得税については考慮しません。

※1 この年に支払った社会保険料の合計は75万円と仮定

※2 寄付金控除 ①と②のいずれか低い金額100,000円-2,000円=所得控除額98,000円

①その年に支出した特定寄付金の合計額100,000円

②その年の総所得金額等3,460,000円×40%=1,384,000円

よって、135,500円-125,700円=9,800円 が寄付金控除による節税額になります。

上記のような単純な所得控除である場合の、寄付金控除による大まかな年収別の節税額と、それを参加料と比較した場合の実質参加費は次の通りです(参加費23,300円の場合)。

| 所得税率 | 年収目安 | 節税額 | 実質参加費 |

|---|---|---|---|

| 5% | 400万円程度 | 4,900円 | 118,400円 |

| 10% | 800万円程度 | 9,800円 | 113,500円 |

| 20% | 1,000万円程度 | 19,600円 | 103,700円 |

| 23% | 1,200万円程度 | 22,540円 | 100,760円 |

| 33% | 1,500万円程度 | 32,340円 | 90,960円 |

| 40% | 3,000万円程度 | 39,200円 | 84,100円 |

| 45% | 5,000万円程度 | 44,100円 | 79,200円 |

給与収入10,000,000円-給与所得控除1,950,000円=給与所得8,050,000円

給与所得8,050,000円-所得控除(社会保険料控除1,500,000円※1+基礎控除480,000円)=課税所得6,070,000円

課税所得6,070,000円×所得税率20%-控除額427,500円=所得税額786,500円

所得税額786,500円-寄付金控除39,200円※2=納付すべき所得税額747,300円

※1 この年に支払った社会保険料の合計は150万円と仮定

※2 寄付金控除 (100,000-2,000円)×40%=税額控除額39,200円

控除限度額は所得税額の25%であるため、所得税額786,500円×25%=限度額196,625円となり、39,200円全額が控除できます。

| 所得税率 | 年収目安 | 控除限度額 | 節税額 | 実質参加費 |

|---|---|---|---|---|

| 5% | 400万円程度 | 21,000円 | 21,000円 | 102,300円 |

| 10% | 800万円程度 | 114,125円 | 39,200円 | 84,100円 |

| 20% | 1,000万円程度 | 189,125円 | ||

| 23% | 1,200万円程度 | 296,400円 | ||

| 33% | 1,500万円程度 | 516,900円 | ||

| 40% | 3,000万円程度 | 1,893,000円 | ||

| 45% | 5,000万円程度 | 3,967,000円 |

所得控除と比べると、税率40%以上(年収3000万円以上)の人以外は、税額控除の方が圧倒的に節税効果が高いことが分かります。

都道府県と市区町村合わせて最大10%控除される場合の還付額は、(100,000円-2,000円)×10%=9,800円 となります。

所得税と合わせた節税額と実質参加費は次の通りとなります。

| 年収目安 | 所得税の 節税額 |

住民税の 節税額 |

節税額の 合計 |

実質参加費 |

|---|---|---|---|---|

| 400万円程度 | 4,900円 | 9,800円 | 14,700円 | 108,600円 |

| 800万円程度 | 9,800円 | 19,600円 | 103,700円 | |

| 1,000万円程度 | 19,600円 | 29,400円 | 93,900円 | |

| 1,200万円程度 | 22,540円 | 32,340円 | 90,960円 | |

| 1,500万円程度 | 32,340円 | 42,140円 | 81,160円 | |

| 3,000万円程度 | 39,200円 | 49,000円 | 74,300円 | |

| 5,000万円程度 | 44,100円 | 53,900円 | 69,400円 |

| 年収目安 | 所得税の 節税額 |

住民税の 節税額 |

節税額の 合計 |

実質参加費 |

|---|---|---|---|---|

| 400万円程度 | 21,000円 | 9,800円 | 30,800円 | 92,500円 |

| 800万円程度 | 39,200円 | 49,000円 | 74,300円 | |

| 1,000万円程度 | ||||

| 1,200万円程度 | ||||

| 1,500万円程度 | ||||

| 3,000万円程度 | ||||

| 5,000万円程度 |

これらの表の年収目安は、あくまでも大まかに計算した場合の目安です。

納税者それぞれの所得の種類や所得控除によって、多少異なってきますのでご注意ください。

※実際の計算に当たって、不明な場合は、必ず税務署や税理士などにご相談ください。

ふるさと納税は寄付金控除の計算に含まれます。よって、支払った寄付金についてはその分控除の枠が減ることになります。

その寄付金が寄付金控除の対象となるかどうかや、具体的な計算については、税務署や税理士などに相談すると間違いがありません。

特に税務署は申告先になりますので、そこの回答に従えば不備などの心配もありません。税務署の回答を受けた場合には、担当者の部署や氏名を聞いておくと、後々問い合わせがあったときや税務調査が入る際に、税務署の回答に従ったことが明らかとなり安心です。

チャリティは、本来、寄付することが目的ですので、出走しなくても寄付することができます。

東京マラソン2023では、寄付は2022年8月31日まで受け付けていました。