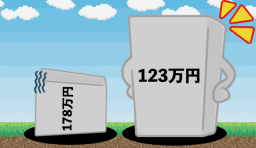

年収の壁「178万円」引き上げで、年金生活者はいくら減税される?

令和8年度税制改正大綱に、年収の壁を、現行の160万円から178万円へ引き上げることが盛り込まれました。

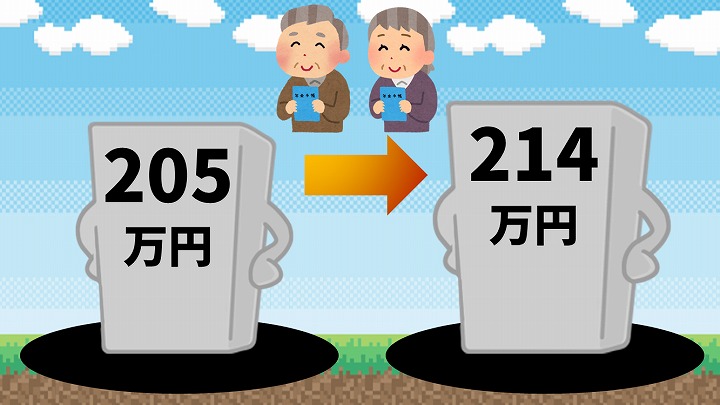

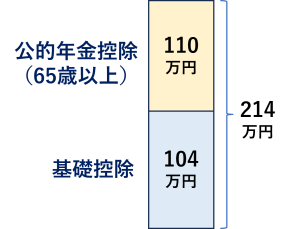

「178万円」という金額は、給与所得者の金額ですが、年金生活者の所得税の年収の壁も、205万円→214万円(65歳以上の場合)へ引き上げられます。

2026年は、年金生活者の、いろいろな年収の壁はいくらになるのか? いくら減税されるのか? わかりやすく解説します。

目次

1.「178万円の壁」とは

「年収178万円の壁」とは、会社員・公務員など給与をもらっている人(給与所得者)が、所得税がかからない年収の金額です。

基礎控除が最大104万円に

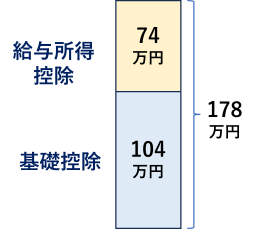

基礎控除額(上限)と給与所得控除(最低ライン)を次のように引き上げます。

- 基礎控除:95万円→104万円(9万円引き上げ)

- 給与所得控除:65万円→74万円(9万円引き上げ)

両方足すと、178万円です。

ここで、年金生活者の方は、給与所得控除は関係ありませんので、基礎控除だけ9万円上がることになります。

なお、基礎控除額が上がるのは、所得税だけです。住民税は同じままです(43万円)。

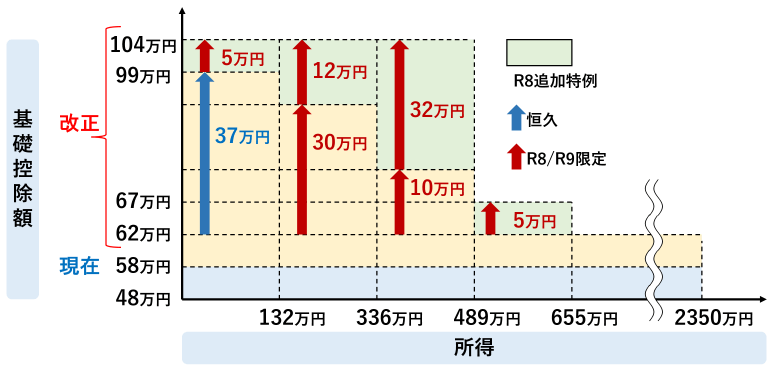

基礎控除:本来62万円+上乗せ最大42万円

ただ、細かく見ると、基礎控除には、本来分と上乗せ分があります。

2025年12月現在の、基礎控除額の上限95万円は、本来の58万円と特例の37万円上乗せの合計ですが、これをそれぞれ引き上げます。

- 本来の基礎控除:58万円→62万円(4万円引き上げ、恒久的)

- 特例の基礎控除:37万円→42万円(5万円引き上げ、2026年・2027年限定)

2.年金生活者の年収の壁はどうなる?

(1)年金の所得税の年収の壁は、205万円→214万円の壁に

2026年(令和8年)の改正で、年金生活者の方に影響するのが、基礎控除の引き上げの部分です。

基礎控除の上限は、次のように改正される予定です。

- 2026年・2027年:95万円→104万円(2年間限定)

- 2028年:95万円→99万円

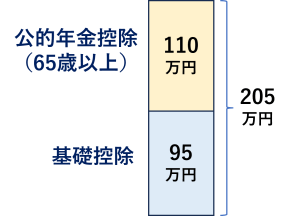

公的年金には、年齢によって、次の公的年金等控除額があります。

- 65歳以上:最低110万円

- 65歳未満:最低60万円

その結果、所得税がかからない年収の壁は、次のように変わります。

| 2025年 | 2026年 | |

|---|---|---|

| 65歳以上 | 205万円 | 214万円 |

| 65歳未満 | 155万円 | 164万円 |

(2)所得制限:489万円

今まで給与年収200万円(所得132万円)だった所得制限が、給与年収665万円(所得489万円)に大幅に引き上げられます。

2026年・2027年の2年間限定ですが、給与年収665万円(所得489万円)以下の人は、基礎控除が104万円になります。

年金生活者の場合、所得489万円以下、つまり、年金収入が約655万8千以下の人は、基礎控除が104万円になります。これだけ年金をもらっている人はほとんどいませんので、年金生活者のほぼ全員が、今回は最大限の恩恵を受けると考えて良いでしょう。

基礎控除額は以下のように改正されます。(公的年金以外に収入はないものとします)。

65歳以上

| 公的年金収入 (雑所得) |

基礎控除額 2025年 |

基礎控除額 2026・2027年 |

|---|---|---|

| ~2,420,000円 (~1,320,000円) |

95万円 | 104万円 |

| 2,420,000円~4,758,824円 (1,320,001円~3,360,000円) |

88万円 | 104万円 (※2年間限定) |

| 4,758,825円~6,558,824円 (3,360,001円~4,890,000円) |

68万円 | 104万円 (※2年間限定) |

| 6,558,825円~8,426,316円 (4,890,001円~6,550,000円) |

63万円 | 67万円 (※2年間限定) |

| 8,426,317円~ (6,550,001円~) |

58万円 | 62万円 |

65歳未満

| 公的年金収入 (雑所得) |

基礎控除額 2025年 |

基礎控除額 2026・2027年 |

|---|---|---|

| ~2,126,667円 (~1,320,000円) |

95万円 | 104万円 |

| 2,126,667円~4,758,824円 (1,320,001円~3,360,000円) |

88万円 | 104万円 (※2年間限定) |

| 4,758,825円~6,558,824円 (3,360,001円~4,890,000円) |

68万円 | 104万円 (※2年間限定) |

| 6,558,825円~8,426,316円 (4,890,001円~6,550,000円) |

63万円 | 67万円 (※2年間限定) |

| 8,426,317円~ (6,550,001円~) |

58万円 | 62万円 |

3.基礎控除引き上げで、年金生活者は、いくら減税額される?

今回の基礎控除引き上げで、年金生活者の税金負担がどのくらい減るのか、配偶者なし/あり、年金収入別にシミュレーションしてみました。

・年金収入のみ

・国民健康保険または後期高齢者医療制度に加入

・控除は基礎控除・配偶者控除・社会保険料控除のみ

・配偶者は本人と同じ年齢

・税率・保険料率は2025年12月時点

▷単身者(独身者)の場合

65歳~74歳(国民健康保険加入)

| 年金収入 (月額) |

年金収入 (年額) |

2025年の 税金負担 |

2026年の 税金負担 |

減税額 |

|---|---|---|---|---|

| 50,000 | 600,000 | 0 | 0 | 0 |

| 60,000 | 720,000 | 0 | 0 | 0 |

| 70,625 | 847,500 | 0 | 0 | 0 |

| 80,000 | 960,000 | 0 | 0 | 0 |

| 90,000 | 1,080,000 | 0 | 0 | 0 |

| 100,000 | 1,200,000 | 0 | 0 | 0 |

| 110,000 | 1,320,000 | 0 | 0 | 0 |

| 120,000 | 1,440,000 | 0 | 0 | 0 |

| 130,000 | 1,560,000 | 5,000 | 5,000 | 0 |

| 140,000 | 1,680,000 | 6,300 | 6,300 | 0 |

| 150,000 | 1,800,000 | 14,600 | 14,600 | 0 |

| 160,000 | 1,920,000 | 25,500 | 25,500 | 0 |

| 170,000 | 2,040,000 | 34,200 | 34,200 | 0 |

| 180,000 | 2,160,000 | 45,000 | 45,000 | 0 |

| 190,000 | 2,280,000 | 54,500 | 54,500 | 0 |

| 200,000 | 2,400,000 | 69,600 | 65,000 | 4,600 |

| 220,000 | 2,640,000 | 105,600 | 97,400 | 8,200 |

| 240,000 | 2,880,000 | 138,100 | 129,900 | 8,200 |

| 260,000 | 3,120,000 | 170,600 | 162,400 | 8,200 |

| 280,000 | 3,360,000 | 201,000 | 192,800 | 8,200 |

| 300,000 | 3,600,000 | 225,300 | 217,100 | 8,200 |

実は、年金収入205万円以下の人は、2025年時点で、すでに所得税がかかっていないため、減税額はありません。

社会保険料控除も考慮すると、年金収入が月額19万円(年間228万円)前後を超える人から、減税額が発生します。最大で、約8000円くらいです。

75歳~(後期高齢者医療制度加入)

| 年金収入 (月額) |

年金収入 (年額) |

2025年の 税金負担 |

2026年の 税金負担 |

減税額 |

|---|---|---|---|---|

| 50,000 | 600,000 | 0 | 0 | 0 |

| 60,000 | 720,000 | 0 | 0 | 0 |

| 70,625 | 847,500 | 0 | 0 | 0 |

| 80,000 | 960,000 | 0 | 0 | 0 |

| 90,000 | 1,080,000 | 0 | 0 | 0 |

| 100,000 | 1,200,000 | 0 | 0 | 0 |

| 110,000 | 1,320,000 | 0 | 0 | 0 |

| 120,000 | 1,440,000 | 0 | 0 | 0 |

| 130,000 | 1,560,000 | 5,000 | 5,000 | 0 |

| 140,000 | 1,680,000 | 6,500 | 6,500 | 0 |

| 150,000 | 1,800,000 | 15,500 | 15,500 | 0 |

| 160,000 | 1,920,000 | 26,100 | 26,100 | 0 |

| 170,000 | 2,040,000 | 35,500 | 35,500 | 0 |

| 180,000 | 2,160,000 | 46,200 | 46,200 | 0 |

| 190,000 | 2,280,000 | 56,700 | 56,000 | 700 |

| 200,000 | 2,400,000 | 71,800 | 67,200 | 4,600 |

| 220,000 | 2,640,000 | 107,900 | 99,800 | 8,100 |

| 240,000 | 2,880,000 | 140,400 | 132,200 | 8,200 |

| 260,000 | 3,120,000 | 173,000 | 164,900 | 8,100 |

| 280,000 | 3,360,000 | 203,500 | 195,400 | 8,100 |

| 300,000 | 3,600,000 | 228,000 | 219,800 | 8,200 |

65歳~74歳の場合と傾向は同じです。

▷扶養している配偶者がいる場合

65歳~74歳(国民健康保険加入)

| 年金収入 (月額) |

年金収入 (年額) |

2025年の 税金負担 |

2026年の 税金負担 |

減税額 |

|---|---|---|---|---|

| 50,000 | 600,000 | 0 | 0 | 0 |

| 60,000 | 720,000 | 0 | 0 | 0 |

| 70,625 | 847,500 | 0 | 0 | 0 |

| 80,000 | 960,000 | 0 | 0 | 0 |

| 90,000 | 1,080,000 | 0 | 0 | 0 |

| 100,000 | 1,200,000 | 0 | 0 | 0 |

| 110,000 | 1,320,000 | 0 | 0 | 0 |

| 120,000 | 1,440,000 | 0 | 0 | 0 |

| 130,000 | 1,560,000 | 0 | 0 | 0 |

| 140,000 | 1,680,000 | 0 | 0 | 0 |

| 150,000 | 1,800,000 | 0 | 0 | 0 |

| 160,000 | 1,920,000 | 0 | 0 | 0 |

| 170,000 | 2,040,000 | 0 | 0 | 0 |

| 180,000 | 2,160,000 | 5,000 | 5,000 | 0 |

| 190,000 | 2,280,000 | 15,100 | 15,100 | 0 |

| 200,000 | 2,400,000 | 25,000 | 25,000 | 0 |

| 220,000 | 2,640,000 | 46,500 | 46,500 | 0 |

| 240,000 | 2,880,000 | 73,400 | 65,500 | 7,900 |

| 260,000 | 3,120,000 | 105,900 | 97,700 | 8,200 |

| 280,000 | 3,360,000 | 136,400 | 128,200 | 8,200 |

| 300,000 | 3,600,000 | 160,700 | 152,600 | 8,100 |

配偶者がいる場合でも、独身の人と、大きな違いはありません。

75歳~(後期高齢者医療制度加入)

| 年金収入 (月額) |

年金収入 (年額) |

2025年の 税金負担 |

2026年の 税金負担 |

減税額 |

|---|---|---|---|---|

| 50,000 | 600,000 | 0 | 0 | 0 |

| 60,000 | 720,000 | 0 | 0 | 0 |

| 70,625 | 847,500 | 0 | 0 | 0 |

| 80,000 | 960,000 | 0 | 0 | 0 |

| 90,000 | 1,080,000 | 0 | 0 | 0 |

| 100,000 | 1,200,000 | 0 | 0 | 0 |

| 110,000 | 1,320,000 | 0 | 0 | 0 |

| 120,000 | 1,440,000 | 0 | 0 | 0 |

| 130,000 | 1,560,000 | 0 | 0 | 0 |

| 140,000 | 1,680,000 | 0 | 0 | 0 |

| 150,000 | 1,800,000 | 0 | 0 | 0 |

| 160,000 | 1,920,000 | 0 | 0 | 0 |

| 170,000 | 2,040,000 | 0 | 0 | 0 |

| 180,000 | 2,160,000 | 5,000 | 5,000 | 0 |

| 190,000 | 2,280,000 | 14,000 | 14,000 | 0 |

| 200,000 | 2,400,000 | 24,000 | 24,000 | 0 |

| 220,000 | 2,640,000 | 45,500 | 45,500 | 0 |

| 240,000 | 2,880,000 | 72,900 | 66,000 | 6,900 |

| 260,000 | 3,120,000 | 105,500 | 97,400 | 8,100 |

| 280,000 | 3,360,000 | 136,000 | 127,900 | 8,100 |

| 300,000 | 3,600,000 | 160,500 | 152,300 | 8,200 |

4.住民税非課税の、155万円の壁・211万円の壁はどうなる?

住民税非課税の年収の壁である「155万円の壁」「211万円の壁」がどうなるのか気になるところでしょう。

残念ながら、今回、基礎控除額を引き上げても、年金受給者の住民税非課税の壁は変わりません。

今回は、住民税の基礎控除額も、公的年金等控除額も変わらないからです。

年齢ごとに、それぞれ住民税非課税となる年収の壁は、次のようになります。

65歳以上の場合

| 雑所得 | 年金収入 | |

|---|---|---|

| 独身の方 | 45万円 | 155万円 |

| 扶養している配偶者がいる方 | 101万円 | 211万円 |

65歳未満の場合

| 雑所得 | 年金収入 | |

|---|---|---|

| 独身の方 | 45万円 | 105万円 |

| 扶養している配偶者がいる方 | 101万円 | 161万円 |

5.基礎控除の引き上げで年金は減るのか?

基礎控除を引き上げると、約6,500億円の税収減になると、政府が発表しました。税収が減ると、社会保障費等の財源の確保が大変になります。

もしかしたら、年金受給額も減らされるのでは?と心配になるかもしれませんね。

ただ、その心配は不要です。

年金は、税金ではなく、現役世代の年金保険料と、積立金の取り崩しで賄われています。国民年金は2分の1の国庫負担(2024年時点で11兆円程度)がありますが、保険料収入41兆円と比較すると、4分の1程度です。

また、過去からずっと積み立ててきた年金積立金が2024年時点で250兆円を超えています。年間の年金支払額は約52兆円ですから、約5倍も積み上がっていることになります。全世界の株式・債権の好調により、この積立金は今もなお増えています。

そういう意味では、国の財政が厳しくなったとしても、年金受給額が減らされることはありません。

現役世代の税金負担が減って、どんどんお金を使うようになり、経済が活性化して現役世代の給料が増えれば、保険料収入もますます増えますので、年金財政もさらにうるおいます。

逆に、現役世代が苦しくてお金を使わず子どもも生まれなければ、経済は停滞して保険料収入が減り、やがて年金財政は危機に陥ります。

将来にわたって十分な金額の年金をもらえるかどうかは、今の高齢の国会議員や政治家ではなく、働いている現役世代にかかっていると言って良いでしょう。