【令和3年分】年末調整の保険料控除申告書の書き方(記入例つき)

会社勤めの方は、保険料控除申告書を会社に提出することで、支払った保険料の一部を控除することができ、所得税が減税になります。

「令和3年分 給与所得者の保険料控除申告書」の書き方を記入例つきで説明します。

目次

1.給与所得者の保険料控除申告書について

年末調整では、通常、次の3つの書類を勤務先に提出します。

- ①給与所得者の扶養控除等(異動)申告書

- ②給与所得者の基礎控除申告書(兼)給与所得者の配偶者控除等申告書(兼)所得金額調整控除申告書

- ③給与所得者の保険料控除申告書

今回、解説するのは、③の申告書です。

注:住宅ローン控除を受ける方は、住宅借入金等特別控除申告書も提出します。

(1)誰が記入するの?

自分自身で次のような保険の保険料を払った人が記入して勤務先に提出すると、控除を受けることができます。

- 生命保険料控除(生命保険、医療保険等)

- 地震保険料控除(地震保険等)

- 社会保険料控除(国民健康保険、国民年金保険等)

- 小規模企業共済等掛金控除(確定拠出年金の掛金等)

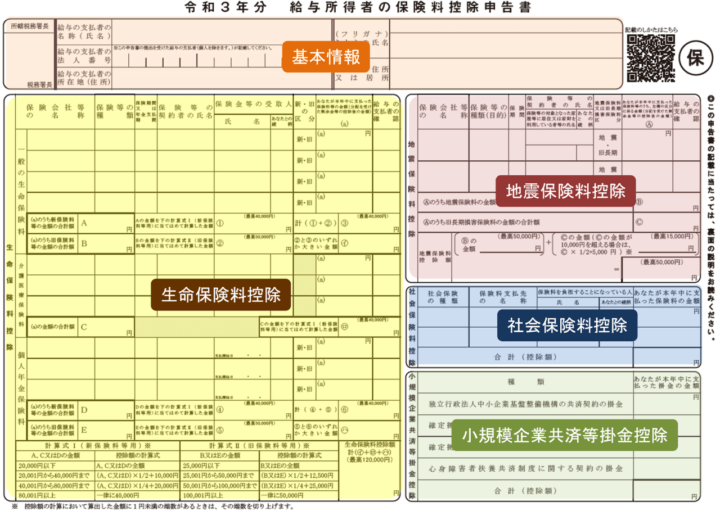

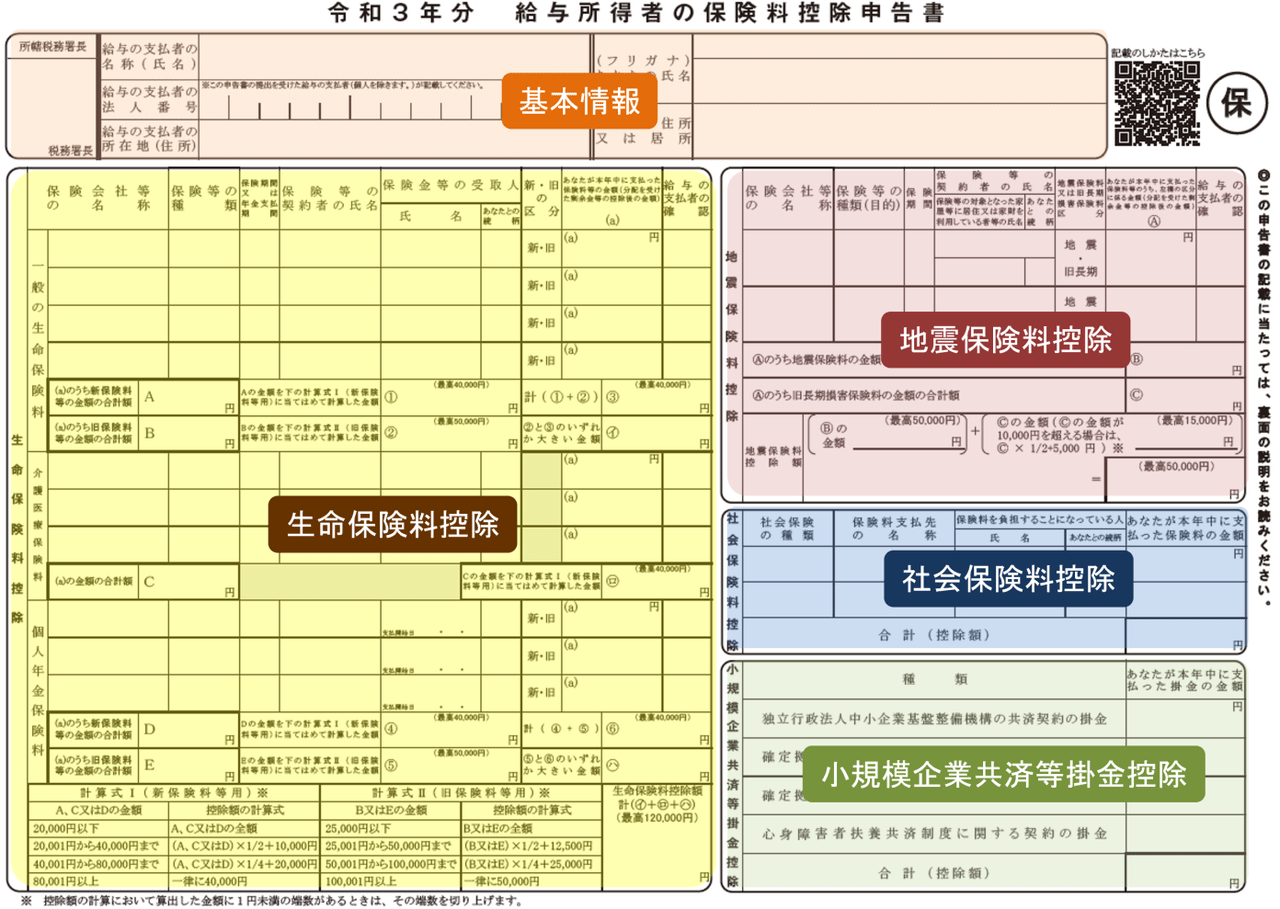

下記のような書類です(拡大できます)。

ただし、火災保険や損害保険等は、控除の対象外です。

なお、給与から天引されている社会保険料(健康保険、介護保険、厚生年金、雇用保険)については、勤務先で計算しますので、記入不要です。

(2)対象の保険料を払っていなくても提出するの?

保険料控除申告書は、年末調整において生命保険料控除などを受けようとする場合に、提出するです。

よって、該当する保険料等の支払いがなく、控除を受けることができない場合には提出する必要はありません。

しかし、税法上は提出の必要がなくても、勤務先によっては空欄のまま提出するなどの場合もありえますので、提出するかどうかは勤務先の指示に従うようにしましょう。

2.書き方

それでは、具体的な書き方を、部分ごとに詳しく解説していきます。

(1)基本情報

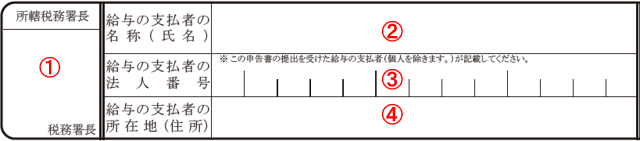

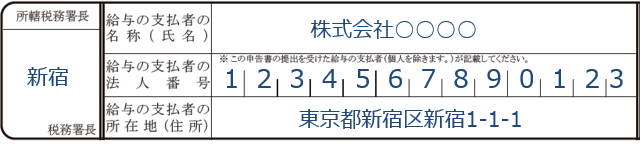

給与支払者(勤務先)の情報

この部分については、既に情報が印字された状態の申告書が配布される場合が多いです。

通常、会社側で記入しますが、もし空欄のまま渡されて記入を指示された場合は、下記の内容になります。

① 勤務先の所轄税務署名を書きます。あなたの住所地の所轄税務署ではありませんので注意しましょう。わからなければ、勤務先にご確認ください。

② 勤務先の名称を書きます。名称とは、株式会社などの法人であれば会社名、個人事業者であれば屋号または事業主氏名をいいます。

③ 勤務先が書きますので、空欄のまま提出します。

④ 勤務先の住所を書きます。支店や営業所など本社以外の勤務である場合は、本社の住所を書きます。

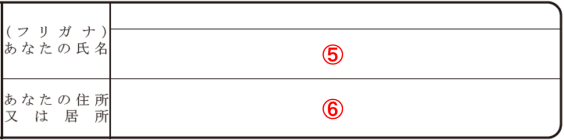

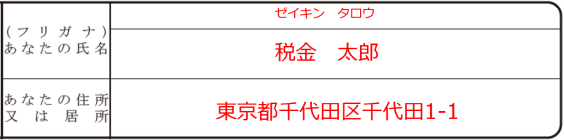

あなたの情報

⑤ あなたの氏名とフリガナを書きます。令和2年分までは㊞マークがありましたが、令和3年分からはなくなりました。押印は必要はありません。

⑥ あなたの住所を書きます。

(2)生命保険料控除

生命保険料控除は、保険契約の種類に応じて

の3つに分けられており、合計で最大12万円の所得控除を受けることができます。

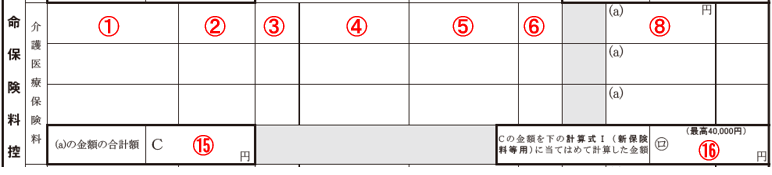

それぞれの記入欄は次のようになります(拡大できます)。

これらを記入する際には、保険会社から発行される保険料控除証明書を手元においてから書き始めましょう。

3つの保険料のどれに該当するかは、控除証明書に記載されています。

内容の記入は一見難しそうですが、ほぼ控除証明書の内容を転記していくだけなので大丈夫です。

控除証明書は毎年秋頃に、加入している保険会社から郵送で届くので、この時まで大切に保管しておきましょう。

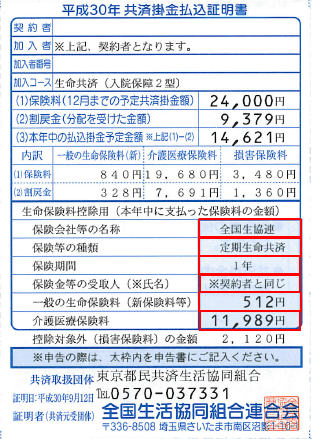

一般の生命保険料

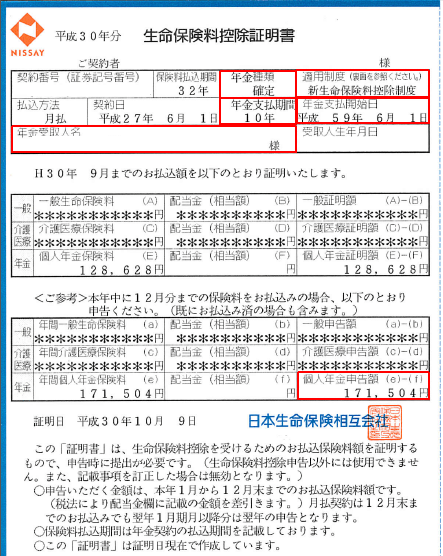

控除証明書に区分として「一般の生命保険料」「一般」「一」「生・一」などと記載されているものが該当します(以下は控除証明書の一例)。

控除証明書に記載されている内容を、申告書に転記していきます。

① 保険会社や共済組合の名称を書きます。正式名称で書きますが、長くて入りきらない場合には略称で書いても差し支えありません。

② 保険等の種類を書きます。控除証明書に記載されている内容を転記します。例えば、「定期」や「終身」などです。

名称が長くて枠に書ききれない場合は省略形でも構いません。(「定期生命共済」→「定期」)

③ 保険期間または年金支払期間を記載します。控除証明書に記載されている内容を転記します。例えば、「終身」や「〇年」などです。

控除証明書によっては「保険料払込期間」が記載されているものもありますが、それではありませんので、ご注意ください。

④ その保険の契約者の氏名を書きます。基本的には、あなたの氏名となります。

控除を受けるためには、実際に保険料を支払ったのが、あなたである必要があります。

⑤ その保険の保険金等受取人の氏名を書きます。控除証明書に記載されていない場合には、保険証券を確認しましょう。

控除を受けるためには、保険金等の受取人は、あなた本人または配偶者や親族である必要があります。

⑥ あなたと「⑤保険金等の受取人」との続柄を書きます。例えば、奥様である場合には「妻」と書きます。

⑦ 保険控除証明書に記載されている区分を転記します。「新・旧」とは、適用される制度が新制度と旧制度のどちらなのかという意味です。

「新保険料等」「新」などと記載されている場合には、「新」に〇を付けます。

「旧保険料等」「旧」などと記載されている場合には、「旧」に〇を付けます。

⑧ 控除証明書に記載されている「控除対象保険料」を転記します。

※支払った保険料のうち、すべてが控除の対象になるわけではなく、一部だけが対象になる場合があります。

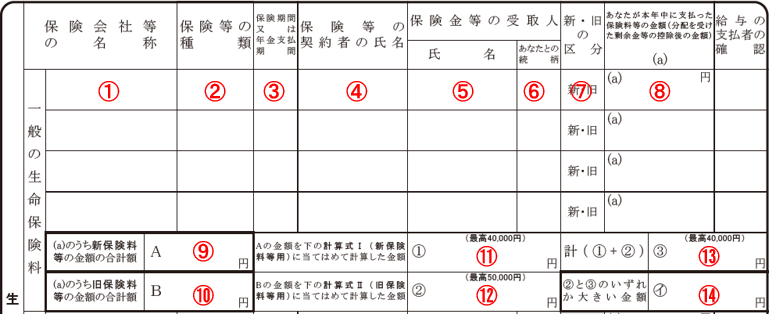

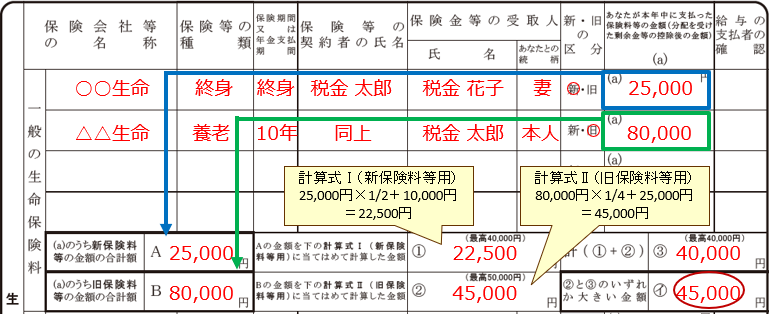

⑨ ⑧に書いた金額のうち、⑦で「新」に〇を付けた金額の合計を書きます。

⑩ ⑧に書いた金額のうち、⑦で「旧」に〇を付けた金額の合計を書きます。

⑪ ⑨の金額を次表の算式に当てはめて計算し、算出された金額を書きます。

例えば、⑨の金額が25,000円であった場合には、25,000円×1/2+10,000円=22,500円となります。

| 保険料の金額(A) | 控除額の計算式 |

|---|---|

| 20,000円以下 | (A)の全額 |

| 20,001円から40,000円まで | (A)×1/2+10,000円 |

| 40,001円から80,000円まで | (A)×1/4+20,000円 |

| 80,001円以上 | 一律40,000円 |

⑫ ⑩の金額を次表の算式に当てはめて計算し、算出された金額を書きます。

例えば、⑩の金額が80,000円であった場合には、80,000円×1/4+25,000円=45,000円となります。

| 保険料の金額(B) | 控除額の計算式 |

|---|---|

| 25,000円以下 | (B)の全額 |

| 25,001円から50,000円まで | (B)×1/2+12,500円 |

| 50,001円から100,000円まで | (B)×1/4+25,000円 |

| 100,001円以上 | 一律50,000円 |

⑬:⑪と⑫の金額の合計を書きます。

⑭:⑫と⑬の金額を比べて、大きい方の金額を書きます。

行が足りず書ききれない場合

複数の保険に加入していると、保険料控除申告書の行が足りず保険料全てを書ききれない場合があります。もし書ききれなかったとしても、記入した保険料だけで控除限度額に達していれば全ての保険を書く必要はありません。

ただし、1枚の用紙では控除限度額に達しない場合は、2枚目の用紙をもらって記入するなどの対応が必要となります。具体的な対応方法については、勤務先に確認しましょう。

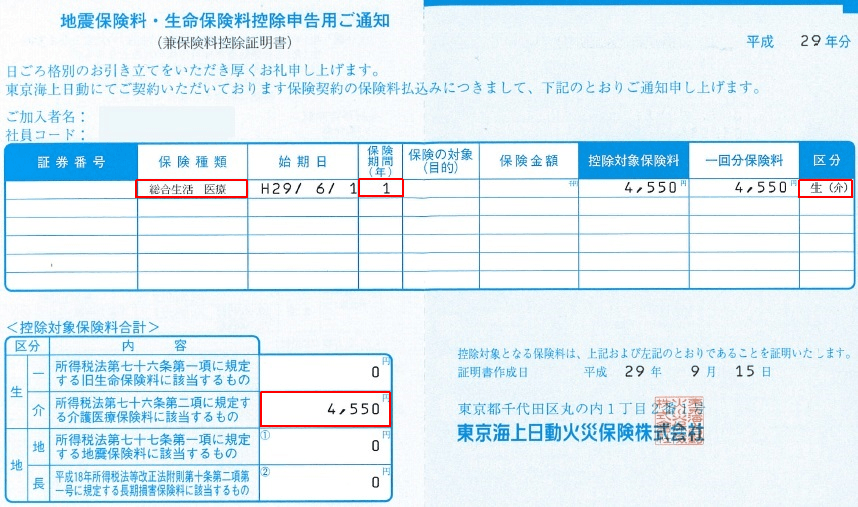

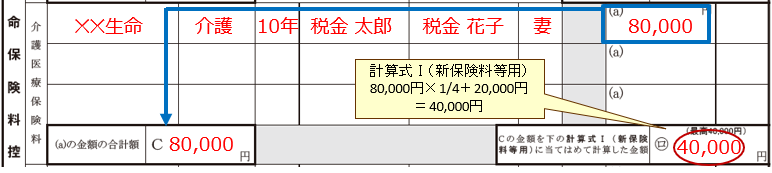

介護医療保険料

控除証明書に区分として「介護」「医療」「介護医療」「生・介」などと記載されているものが該当します(以下は控除証明書の一例)。

基本的な書き方は、一般の生命保険料と同じです。

①~⑥、⑧ 一般の生命保険料と同じ

⑮ ⑧の金額の合計を書きます。

⑯ ⑮の金額を次表の算式に当てはめて計算し、算出された金額を書きます。

例えば、⑮の金額が80,000円であった場合には、80,000円×1/4+20,000円=40,000円となります。

| 保険料の金額(C) | 控除額の計算式 |

|---|---|

| 20,000円以下 | (C)の全額 |

| 20,001円から40,000円まで | (C)×1/2+10,000円 |

| 40,001円から80,000円まで | (C)×1/4+20,000円 |

| 80,001円以上 | 一律40,000円 |

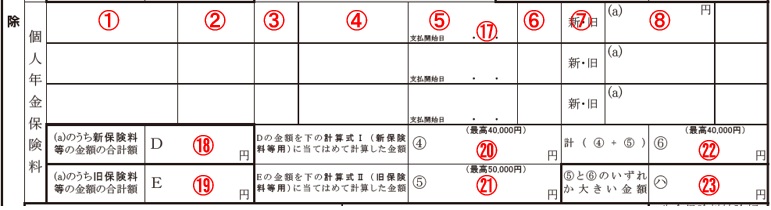

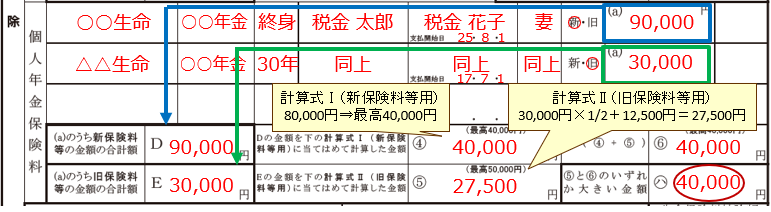

個人年金保険料

控除証明書に区分として「年金」「個人年金」などと記載されているものが該当します(以下は控除証明書の一例)。

基本的な書き方は、一般の生命保険料、介護医療保険料と同じです。

①~⑥、⑧ 一般の生命保険料と同じ

⑧について、配当金が支払われている場合は、支払った保険料ではなく、その保険料から配当金を引いた金額になります。

⑰ 保険金等受取人の氏名の下に、その保険契約の年金支払いが始まる日を書きます。日付は控除証明書に記載されています。

⑱ ⑧に書いた金額のうち、「新」に〇を付けた金額の合計を書きます。

⑲ ⑧に書いた金額のうち、「旧」に〇を付けた金額の合計を書きます。

⑳ ⑱の金額を次表の算式に当てはめて計算し、算出された金額を書きます。

例えば、⑱の金額が90,000円であった場合には、上限40,000円となります。

| 保険料の金額(D) | 控除額の計算式 |

|---|---|

| 20,000円以下 | (D)の全額 |

| 20,001円から40,000円まで | (D)×1/2+10,000円 |

| 40,001円から80,000円まで | (D)×1/4+20,000円 |

| 80,001円以上 | 一律40,000円 |

㉑ ⑲の金額を次表の算式に当てはめて計算し、算出された金額を書きます。

例えば、⑲の金額が30,000円であった場合には、30,000×1/2+12,500=27,500円となります。

| 保険料の金額(E) | 控除額の計算式 |

|---|---|

| 25,000円以下 | (E)の全額 |

| 25,001円から50,000円まで | (E)×1/2+12,500円 |

| 50,001円から100,000円まで | (E)×1/4+25,000円 |

| 100,001円以上 | 一律50,000円 |

㉒:⑳と㉑の金額の合計を書きます。

㉓:㉑と㉒の金額を比べて、大きい方の金額を書きます。

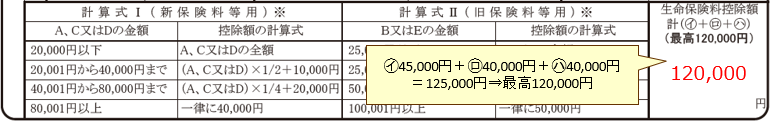

合計額

㉔ ⑭⑯㉓(イ・ロ・ハ欄)の各控除額の合計を書きます。ただし、合計額が12万円を超えるときは、上限12万円となります。

これが生命保険料控除額の金額となります。

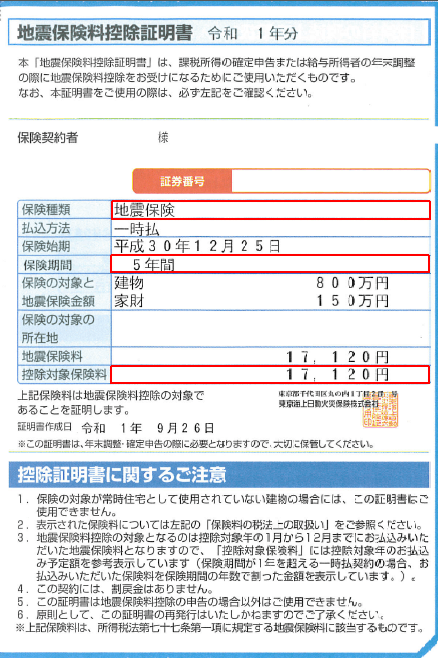

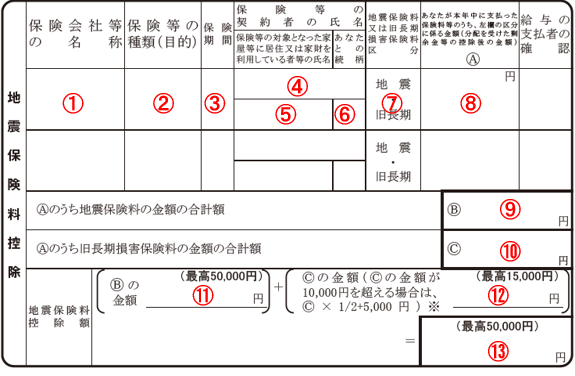

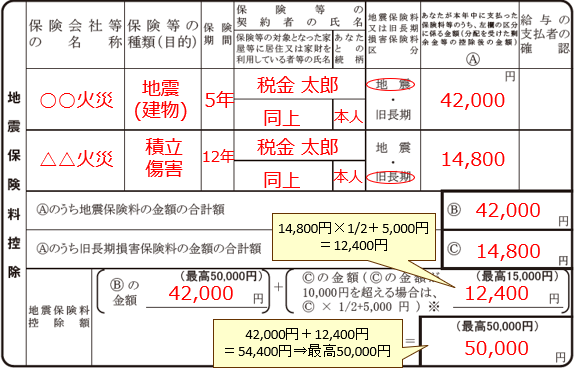

(3)地震保険料控除

地震保険料控除は、地震保険契約を結び保険料を支払っている場合に、最大5万円の所得控除を受けることができます。

記入の際には、生命保険と同様に地震保険料の控除証明書を手元に置いてから書いていきましょう(以下は控除証明書の一例)。

① 保険会社などの名称を書きます。正式名称で書きますが、長くて入りきらない場合には略称で書いても差し支えありません。

② 控除証明書に記載されている内容を転記します。例えば、「地震(建物)」や「地震(家財)」ですが、「地震」のみでも差し支えありません。

③ 控除証明書に記載されている内容を転記します。基本的に1~5年です。

④ その保険の契約者の氏名を書きます。控除を受けるためには、あなた又はあなたと生計を一にする親族であることが必要です。

⑤ その保険契約の対象となっている家や家財を利用している人の氏名を書きます。

⑥ あなたと「④保険契約者」の続柄を書きます。契約者が、あなた自身である場合には「本人」と書きます。

⑦ 控除証明書に記載されている区分を転記します。

地震保険料である場合には、「地震」に〇を付けます。旧長期損害保険料である場合には、「旧長期」に〇を付けます。

⑧ 控除証明書に記載されている「控除対象保険料」を転記します。

加入時に一括で支払った保険料全額ではなく、保険期間で割った金額が、控除対象になっています。

なお、地震保険は火災保険と必ずセットで加入しますが、控除対象となるのは、地震保険の部分の保険料のみです。火災保険の部分の保険料は控除対象になりません。

⑨ ⑧に書いた金額のうち、⑦で「地震」に〇を付けた金額の合計を書きます。

⑩ ⑧に書いた金額のうち、⑦で「旧長期」に〇を付けた金額の合計を書きます。

⑪ ⑨の金額をそのまま転記します。

⑫ ⑩の金額が10,000円以下の場合は、⑩の金額をそのまま転記します。

もし、⑩の金額が10,000円を超える場合には、⑩×1/2+5,000で計算した金額を書きます。

⑬:⑪と⑫の合計を書きます。ただし、合計額が5万円を超えるときは、上限5万円となります。

これが地震保険料控除額の金額となります。

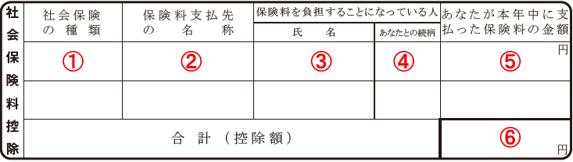

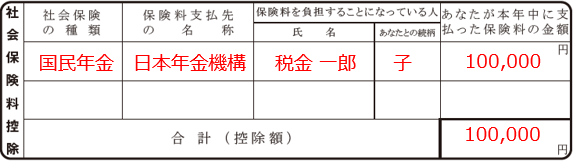

(4)社会保険料控除

給与から天引きされている社会保険料以外に支払った社会保険料がある場合は、その支払った金額を記入します。

たとえば、20歳以上の子どもを扶養しており、子どもの国民年金保険料を代わりに支払った場合が該当します。

社会保険料についても控除証明書が届くので、それを見ながら記入していきます。

社会保険料とは、国や公的な機関に支払う次のようなものをいいます。

- 健康保険料、厚生年金保険料

- 国民健康保険料、国民年金保険料

- 後期高齢者医療保険

- 介護保険料

- 雇用保険料

- 国民年金基金掛金

- 厚生年金基金掛金

- 公務員共済掛金

① 自分で直接支払った社会保険の種類を書きます。例えば、「国民年金」や「国民健康保険」などです。

給料から差し引かれた社会保険料は記載しません。

② 社会保険料の支払先を書きます。例えば、国民年金であれば「日本年金機構」、国民健康保険であれば「○○県○○市」などです。

③ 保険料を負担すべき人の氏名を書きます。例えば、子どもが負担すべき国民年金を親であるあなたが支払った場合、ここには子供の名前を書きます。

④ あなたと「④保険料を負担すべき人」との続柄を書きます。例えば、子どもである場合には「子」と書きます。

⑤ 控除証明書に記載されている金額を転記します。

⑥ ⑤の金額の合計を書きます。これが社会保険料控除額の金額となります。

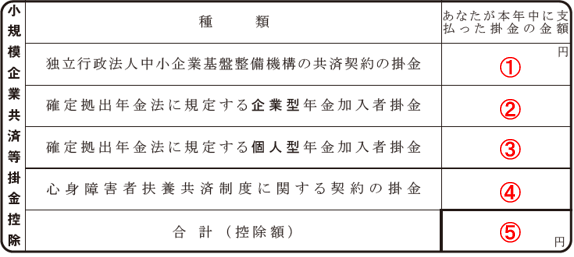

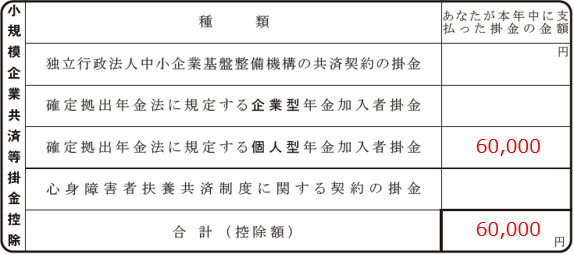

(5)小規模企業共済等掛金控除

小規模企業共済や企業型確定拠出年金、個人型確定拠出年金、心身障害者扶養共済などの掛金を支払った場合、その支払った全額の所得控除を受けることができます。

上記他の控除と同様に控除証明書が届きます。

企業型確定拠出年金に加入していて給与から天引きで支払っている場合は、会社が金額を把握していますので、記載不要です。

個人的に、個人型確定拠出年金(iDeCo)に加入している場合は、記入します。

小規模企業共済等掛金控除について詳しくはこちらをご確認ください。

【参照】国税庁:小規模企業共済等掛金控除|所得税

① 「小規模企業共済」とは、小規模企業の経営者や個人事業主が加入できる退職金制度です。掛金払込証明書に記載されている金額を書きます。

② 企業型確定拠出年金に加入していて、自分で掛金を拠出している場合は、その掛金を全額控除することができます。

勤務先を通して掛金を払いますので、勤務先が金額を把握しており、通常、勤務先で記入しますので、ここは記入不要です。

③ 個人型確定拠出年金に加入している場合は、その掛金を全額控除することができます。掛金払込証明書に記載されている金額を書きます。

④ 心身障害者扶養共済制度に加入している場合は、その掛金を全額控除することができます。掛金払込証明書に記載されている金額を書きます。

⑤ ①②③④の金額の合計を書きます。これが小規模企業共済等掛金控除の金額となります。

3.控除証明書を添付して提出

申告書を提出する際には、保険会社等から送付される「保険料控除証明書」「掛金払込証明書」等の証明書も添付して勤務先に提出します。

保険料控除証明書は保険会社から10月頃に送付されます。

保険に加入した年には、10月より前に保険証券と一緒に送付される場合もあります。

各保険会社のホームページから「QRコード付控除証明書等」がダウンロードできるので、そちらを利用することも可能です。

それぞれの保険料控除の適用に必要となる添付資料は次の通りです。

| 保険の種類 | 添付資料 |

|---|---|

| 生命保険料 | 生命保険料控除証明書 |

| 地震保険料 | 地震保険控除証明書 |

| 健康保険・厚生年金・雇用保険 | 不要 |

| 国民健康保険 | 不要 |

| 国民年金保険 | 社会保険料(国民年金保険料)控除証明書 |

| 小規模企業共済 | 小規模企業共済掛金払込証明書 |

| 企業型確定拠出年金 | 不要 |

| 個人型確定拠出年金(iDeCo) | 小規模企業共済等掛金払込証明書 |

送付されてこない場合や、紛失してしまった場合には、それぞれの保険会社等にお問い合わせください。

書類ダウンロード

本記事で解説した「令和3年分 給与所得者の保険料控除申告書」は、国税庁のウェブサイトから入手することができます。

- 令和3年分 給与所得者の保険料控除申告書(PDF)

- 入力用(PDF)(準備中)

- 《記載例》