【令和7年分】年末調整の保険料控除申告書の書き方(記入例つき)

会社勤めの方は、保険料控除申告書を会社に提出することで、支払った保険料の一部を控除することができ、所得税が減税になり…[続きを読む]

会社員・公務員の方は、通常「健康保険」や「厚生年金・共済組合」に入っているので、一般に「国民年金保険料」や「国民健康保険料」の支払いはありません。

ですが、以下のようなケースに当てはまる方は年末調整で社会保険料控除を受けることができます。

「社会保険料控除」は、支払った金額の全額を控除できます。これは、当然の権利ですので、申請しないと、逆に大損をしてしまいます。

また、年末調整に間に合わないときの対処方法も解説します。

目次

その年の1月1日~12月31日の間に支払った社会保険料が、「社会保険料控除」の対象となります。

「支払った」がポイントですので、前の年の保険料でも、その年に支払っていれば対象です。

ご自身や配偶者、子供の社会保険料(国民年金や国民年金基金、国民健康保険)を支払っている場合も、控除の対象となります。

控除できるのは年間に納めた社会保険料で、給与から天引きされた金額も対象となります

(給与から天引きされた健康保険料や厚生年金保険料は会社のほうで一括して計算しますので申告の必要はありません。)

対象となる社会保険料は以下の通りです。

例えば、会社員の父親が同居の子供(20歳以上の大学生)の国民年金を1年分前納した場合で考えてみましょう(2025年(令和7年)の場合)。

※現金納付の場合は、206,390円(令和7年分)です。

所得から205,720円を控除出来るので、所得税の税率がそれぞれ10%だとすると、「社会保険料控除」で戻る還付金の金額は以下の通りです。

さらに、翌年に天引きされる住民税についても少なくなります。住民税は税率10%ですので、20,572円分の節税となります。

所得税と住民税を合わせたら、次の金額分の節税となります。

決して少ない金額ではありませんよね。

年末調整で国民年金保険料・国民健康保険料(国保)の控除を受けたい方は、以下2点の書類を会社に提出しましょう。

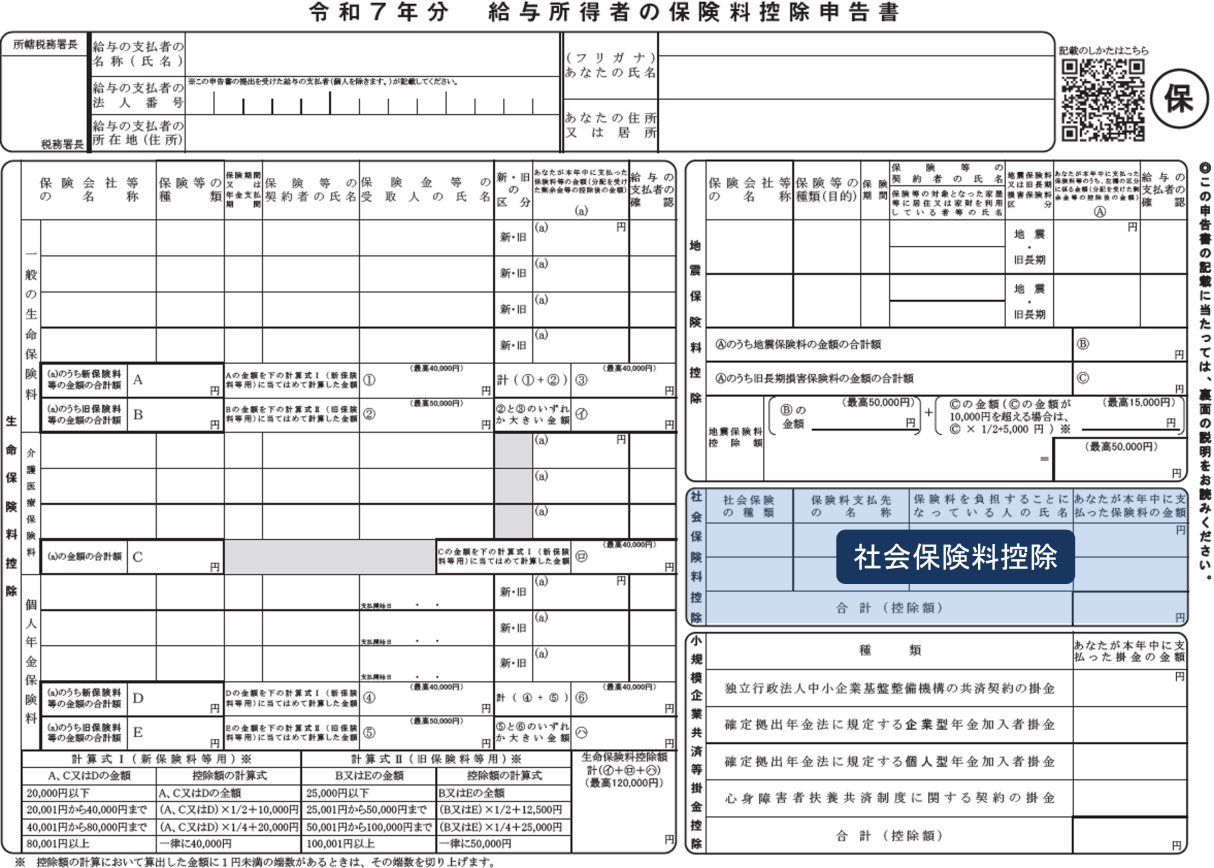

まずは、保険料控除申告書の書き方を解説します。

「保険料控除申告書」は10~11月ごろ会社から配られます。この書類の「社会保険料控除欄」に必要事項を記入して会社に提出しましょう。

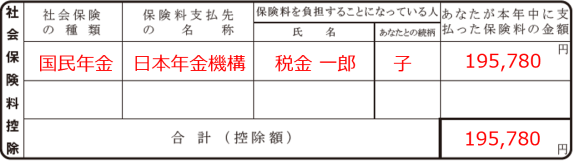

書き方の例を、2つほど掲載しておきます(図中の金額は、上記の最新年度の金額とは異なります)。

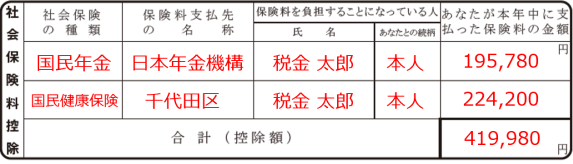

【本人の保険料を支払った場合】

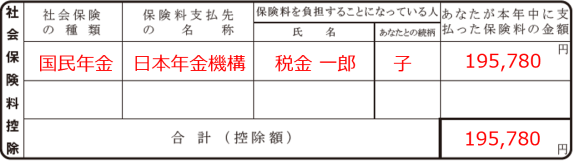

【子供の保険料を支払った場合】

国民年金であれば「日本年金機構」、国民健康保険であれば「○○市」「○○区」など、社会保険料の支払先を書きます。

書く欄が足りなければ、提出先の会社に相談しましょう。会社は預かった保険料控除申告書を税務署に提出するわけではないので、会社に内容が正しく伝われば良いのです。

保険料控除申告書の詳細な書き方については、こちらの記事をご覧ください。

控除証明書が必要な保険料と、不要な保険料があります。

国民年金保険料の控除を申請するには、記入した「保険料控除申告書」に、「控除証明書」を添付する必要があります。

そのほか、「国民年金基金の掛金」の場合も控除証明書が必要です。

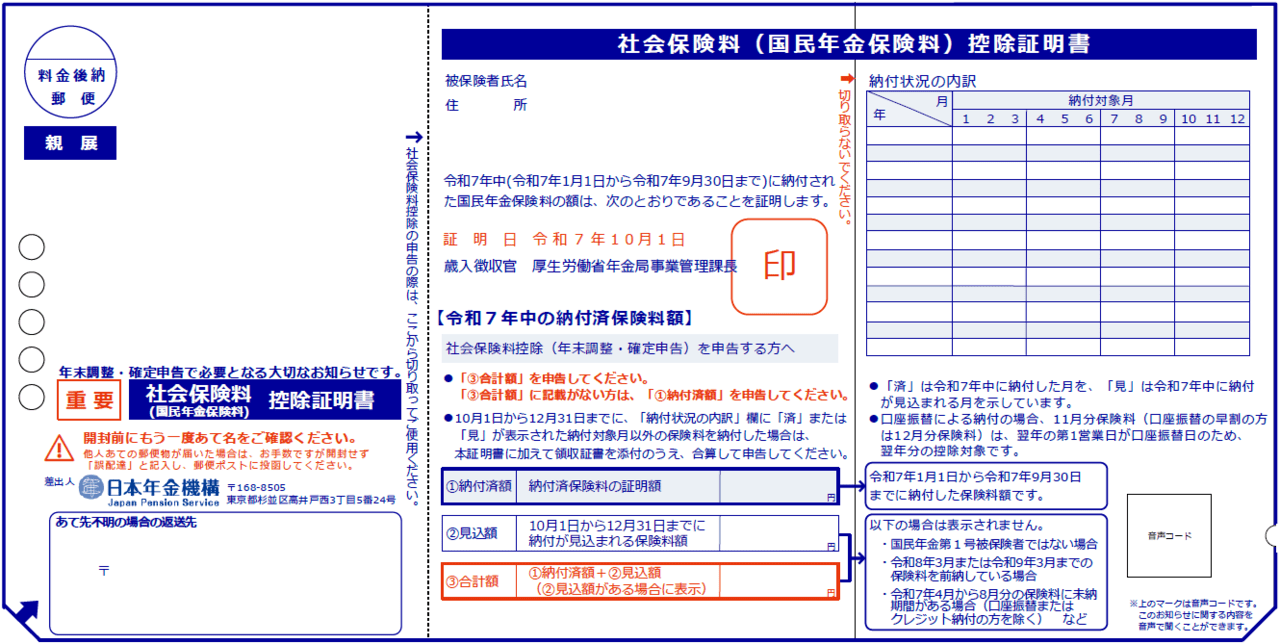

「社会保険料(国民年金保険料)控除証明書」は、その年に支払った国民年金保険料の納付額を証明する書類で、日本年金機構から郵送されます。

ハガキサイズのものと、A4用紙サイズのものがあります。

こちらは、ハガキサイズのサンプルです。

支払った国民年金保険料を証明できれば良いので、控除証明書の代わりに領収印のある領収書を使用することも可能です。

国民健康保険料の控除を受ける際には、控除証明書の添付は不要です。

そのほか、後期高齢者医療保険料、介護保険料の場合も控除証明書は不要です。

国民年金保険料を支払ったことを証明するための「社会保険料(国民年金保険料)控除証明書」について、令和7年分の発送時期については、日本年金機構から次のスケジュールが発表されています。

| 国民年金保険料を払った時期 | 発送時期 |

|---|---|

| 令和7年1月1日~令和7年9月30日 | 令和7年10月下旬から11月上旬にかけて順次 |

| 令和7年10月1日~令和7年12月31日 | 令和8年2月上旬 |

なお、年末調整をシステムで行っている会社で、電子データでOKであれば、次のスケジュールとなります。

| 国民年金保険料を払った時期 | 発送時期 |

|---|---|

| 令和7年1月1日~令和7年9月30日 | 令和7年10月中旬から下旬にかけて順次 |

| 令和7年10月1日~令和7年12月31日 | 令和8年1月下旬から順次 |

控除証明書が手元に届かず、年末調整に間に合わないときは、領収印のある領収書(正しくは「領収証書」)を使用することでも可能です。

領収証書は納付書とセットになっており、支払った後、切り離されて渡されますので、捨てずに大切に補完しておきましょう。

下図は、納付前の実際の領収書(領収証書)です。

会社によっては、年末調整の処理が終わった後で、1月くらいになってからでも、後から提出すれば受け付けてもらえる場合もありますので、会社の担当者に相談してみましょう。

それが無理であれば、年末調整は無理ですので、自分で確定申告をすることになります。

ここから国民年金保険料の控除に関してよくある疑問点と回答をまとめています。

【参照】日本年金機構 年金Q&A

いずれか一方を選択できます

年内(1月1日~12月31日)に、追納分の国民年金保険料を納めた場合は「社会保険料(国民年金保険料)控除証明書」を添付して、申告する必要があります。

国民年金保険料の納付額は日本年金機構から送られる「社会保険料(国民年金保険料)控除証明書」で納付金額を確認できます。

また、各年金事務所へ電話で問い合わせることもできます。

社会保険料控除は「年中に自分で社会保険料の支払いをしている人」が対象なので、年金の支払いを免除されている方は控除の対象にはなりません。ただし、追納して過去分の年金を収めた場合は申告することができます。

控除証明書を再発行することができます。

「ねんきんネット」のユーザIDがあればWEB上から再発行申請ができます。また、ねんきん加入者ダイヤル・年金事務所で電話による受付も行っています。ねんきん加入者ダイヤル等で依頼する場合は、マイナンバーまたは基礎年金番号を用意しましょう。

控除できます。

控除できるのは納付義務のある人ではなく、実際に保険料を納めた人です。子や配偶者の分も控除できますし、過去の分も控除できます。また 親族は6親等以内の血族と3親等以内の姻族(配偶者の血族)も生計が同一であれば控除できます。大学生の1人暮らしの子に仕送りをしている場合など同一生計であれば遠隔地もOKです。

控除申告書の「保険料を負担することになっている人」の氏名欄にその家族の名前を、続柄欄にあなたから見た家族の続柄、つまり「子」と記入しましょう(下図参照)。

年末調整・確定申告で所得税の申告は行わないものの市区町村民税の申告を行う場合は、市区町村民税の申告の際に、この控除証明書が必要となる場合があります。それ以外は、この控除証明書が必要になることはありません。

ここから国民健康保険料の控除に関してよくある疑問点と回答をまとめています。

お住まいの市区町村へ電話で問い合わせることで確認できます。世帯主または同世帯の人には、本人確認後、納付済額を口頭で知らせてもらえます。それ以外(別世帯の人)には、原則として世帯主の住所へ納付済確認書の郵送を依頼する方法となります。

または、以下のような方法でも確認しできます。

通帳の記載内容または12月中旬に届く「口座振替済のお知らせ」などから納付額が確認できます。

納付書で国民健康保険保険料を納付した場合は、支払い時に切り離して渡される領収書(領収証書)で納付額を確認できます。

年金から天引きで国民健康保険料を納めた場合は、1月末ごろに年金保険者(日本年金機構等)から送付される「公的年金等の源泉徴収票」(障害年金、遺族年金を除く)で納付額を確認できます。

国民健康保険の支払い義務は世帯主にありますが、実際に支払っているのが世帯主ではなく別の家族であるならば、その方が社会保険料控除の申請をします。

国民健康保険料は世帯単位で計算を行っているため、加入者ごとに保険料を計算することはできません。

また、納付済額証明を加入者ごとに発行することもできません。

加入者それぞれが申告する場合は、納付済額を上限として、各々が負担した金額を申告します。

年金の源泉徴収票に記載されている金額は予定額です。

途中で変更があった場合は金額が違う場合があります。

対象期間は以下の通りです。

※国民健康保険料は年度(4月~3月)ごとに決定されますが、この期間とは異なるので注意しましょう。

社会保険料控除は、支払い義務者ではなく実際にその保険料を支払った方が控除として申告します。自治体では、実際に支払った方を特定できないため申告が必要となります。

【参照】坂戸市 住民税Q&A

社会保険料は、実際にその保険料を支払った年が控除の対象となります。今年の分として年末調整や翌年の確定申告で申告します。

【参照】坂戸市 住民税Q&A

iDeCo(個人型確定拠出年金)は、公的年金とは別の、私的年金制度です。

社会保険料控除ではなく、小規模企業共済等掛金控除を適用できます。詳細は、下記をご覧ください。

国民年金と国民健康保険の保険料について、年末調整の書き方と、控除証明書が間に合わない場合の対処方法について主に解説しました。