消費税の課税事業者・免税事業者の違いと判定方法【図解】

消費税の免税事業者と課税事業者の違いについて、また、判定フローについて、図を使ってわかりやすく解説します。課税売上高…[続きを読む]

インボイス制度について、フリーランス・個人事業主が、最低限、知っておくべきことを、図を使ってわかりやすく解説します。

インボイス制度について解説しているサイトはたくさんありますが、ここでは、フリーランス・個人事業主の立場から、疑問に思いそうなことを中心に、図を使ってわかりやすく解説していきます。

目次

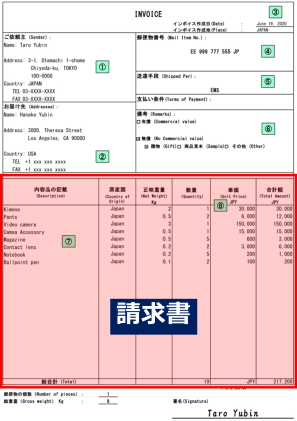

突然ですが、インボイスって聞いたことはありますか?

仕事で海外と貿易をしたことがある人なら、こういう書類を見たことがあるでしょう。アルファベットで「INVOICE」と書いてあります。これは、日本語では、「送り状」といって、海外との貿易で必要な書類です。今回のインボイスはちょっと違うのですが、請求書に似ていると思いませんか。

インボイス制度とは、ざっくりいうと、消費税に関連する制度で、国が認めた新しい方式の請求書が登場します。

2023年10月1日から始まります。

この請求書にあたるのが、インボイスです。これがないと、消費税上、経費に計上できなくなります。

インボイス制度が始まると、実は、小さな会社やお店、フリーランス・個人事業主の収入が減ってしまうかもしれないのです。

フリーランス・個人事業主にどんな影響があるのか、もう少し詳しくみていきましょう。

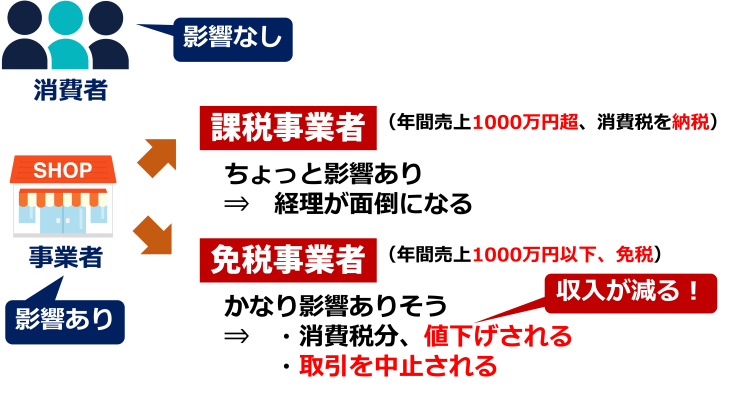

まず、消費者には何の影響もありません。影響があるのは事業者です。事業者には、課税事業者と免税事業者の2種類があります。

簡単にいうと、年間売上が1000万円を超えていて、消費税を納税しているのが課税事業者です。

年間売上が1000万円以下で、消費税を免除されて納税していないのが免税事業者です。

課税事業者には、ちょっと影響があり、経理が面倒になります。

免税事業者には、かなり影響がありそうです。具体的には、取引先から、消費税分を値引きされるかもしれませんし、取引を中止されるかもしれません。

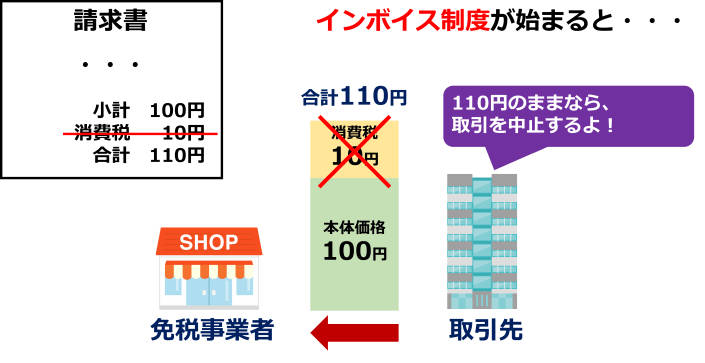

たとえば、取引先に商品やサービスを販売したら、本体価格100円に、消費税10円をプラスして、合計110円という請求書を発行していることでしょう。

ところが、インボイス制度が始まると、取引先が、「消費税は払わないからね、100円だったらいいよ」といって消費税を払わなくなるかもしれません。または、「110円のままなら取引を中止するよ」と言われるかもしれません。

なぜ、消費税分をもらえなくなるのでしょうか?

それを理解するために、消費税の仕組みを知る必要があります。

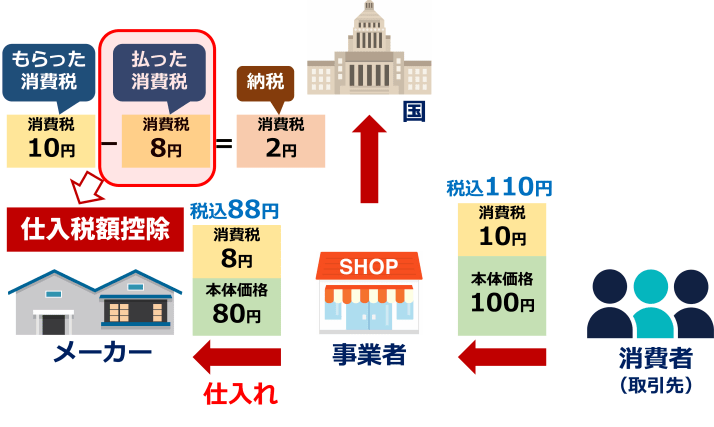

こちらは、消費税の仕組みをわかりやすくするために、簡単に描いた図です。

事業者は商品を販売して、消費者から、本体価格100円に、消費税10円をプラスして、合計110円をもらいました。

お店は、商品をメーカーから仕入れていますので、その代金を支払います。本体価格80円に、消費税8円をプラスして、合計88円を支払いました。

事業者は、国に対して、消費税2円を納税します。もらった消費税10円から、支払った消費税8円を引くと、2円になるからです。

ここで、払った消費税を差し引くことを、「仕入税額控除」といいます。用語は覚えなくて大丈夫ですが、払った消費税を控除するところがポイントです。

払った消費税を控除するためには、販売した側の請求書が必要ですが、現在は、通常の請求書があれば、消費税を控除できます。

ところが、インボイス制度が開始する、2023年10月1日以降は、インボイスでのみ、消費税を控除できるようになります。通常の請求書では、消費税を控除できなくなります。

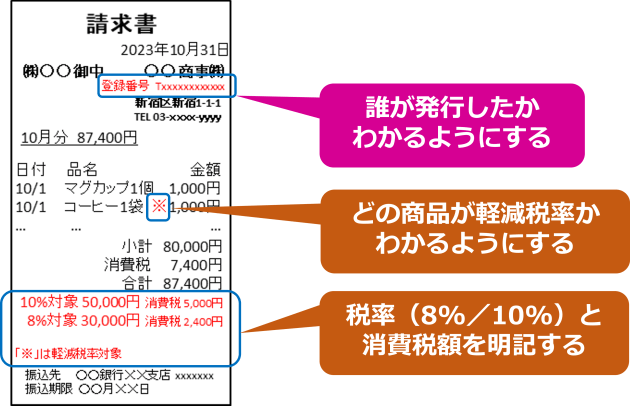

インボイスとは、こんな感じの請求書で、正確には、「適格請求書」といいます。

インボイスには、税率と、それぞれの税率ごとの消費税額が明記されます。また、どの商品が軽減税率かわかるようにします。そして、誰が発行したかわかるように、登録番号が記載されます。ここが重要ポイントです。

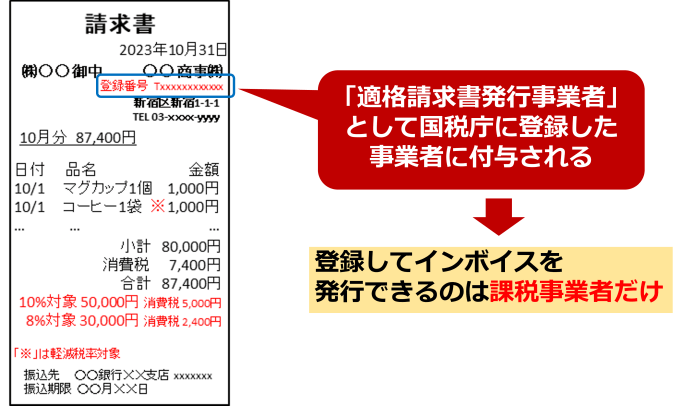

インボイス制度では、請求書に記載が必須な登録番号は、適格請求書発行事業者として、国税庁に登録した事業者に付与されます。

ここで、問題になるのが、登録してインボイスを発行できるのは課税事業者だけ、というところです。

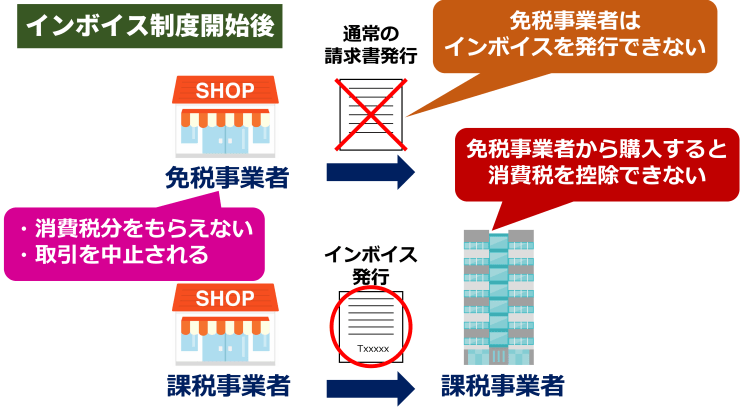

免税事業者はインボイスを発行できません。つまり、免税事業者から購入すると、消費税を控除できないのです。そうなると、購入した側は、自分が損をしないように、免税事業者に消費税分を払わないか、または取引を中止することになるでしょう。

そうなると、この免税事業者は、収入が110円から100円に減ってしまいますね。

ちなみに、免税事業者でも、消費税をもらえるケースがあります。取引先が消費者、または、免税事業者や簡易課税事業者であれば、インボイスは必要ありませんので、免税事業者でも消費税分をもらえます。簡易課税事業者については、後で説明します。

それでは、免税事業者であるフリーランス・個人事業主はどうすればいいのでしょうか?

選択肢はふたつ、

のどちらかです。

正確にいうと、「①課税事業者になる」は、課税事業者になったうえで、適格請求書発行事業者として登録します。

「②免税事業者のままでいる」ということは、適格請求書発行事業者として登録しないということです。

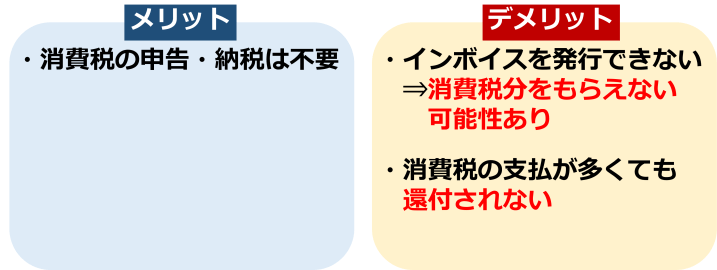

課税事業者になるメリット・デメリットをあげてみます。

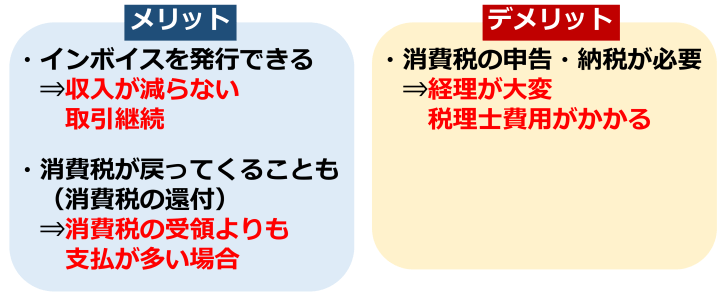

メリットは、インボイスを発行できることです。収入が減りませんし、取引が継続できます。

また、受け取った消費税より支払った消費税のほうが多い場合、消費税が戻ってきます。これは、消費税の還付といいます。

一方、デメリットは、消費税の申告・納税が必要になることです。経理が大変になりますし、税理士に依頼すれば、税理士費用がかかります。

また、適格請求書発行事業者として登録すると、個人事業主は本名が公表されます。副業だとばれる可能性がありますね。

2023年度税制改正で、課税事業者になるフリーランスの負担を減らすため、2026年分までは、売上で受け取った消費税の2割だけ納税すればよくなりました(2割特例)。

仮に、11,000円(消費税1,000円)を取引先から受け取った場合、1,000円の2割、200円だけを納税すれば良いのです。期限つきですが、これであれば、突然負担が大きく増加することは防げます。

ただし、特例期間が終わると負担が一気に増しますので、これに頼りすぎるのも問題です。

詳細はこちらをご覧ください。

次に、免税事業者のままでいる場合です。

メリットは、消費税の申告・納税が不要なことです。今までどおりですね。

一方、デメリットは、インボイスを発行できないことです。取引先が課税事業者なら、消費税分をもらえない可能性があります。また、消費税の支払いのほうが多くても還付されません。

課税事業者になるのがオススメなのは、取引先に会社が多い場合です。会社は課税事業者が多く、インボイスを要求される可能性が高いからです。

一方、免税事業者のままでいるのがオススメなのは、取引先にフリーランス・個人事業主が多い場合や、販売先が消費者の場合です。インボイスを要求される可能性が少ないからです。

ちなみに、課税事業者には、簡易課税制度というものがあります。ざっくりいうと、消費税の控除の計算がとても楽になり、消費税の一部を免除される制度です。ただし、ケースによります。

課税事業者になるのがいいのか、免税事業者のままでいるのがいいのか、判断はけっこう難しいです。

取引先が課税事業者でも、こちらが代わりがいないとかで有利な立場であれば、免税事業者であっても消費税分を払ってくれるかもしれません。

また、会社といっても、免税事業者の会社もありますし、フリーランスといっても、課税事業者のフリーランス・個人事業主もいますので、一概にいえないこともあります。どちらが有利かは、ケースバイケースでしょう。

ここが、免税事業者の悩みどころでもあり、今回のインボイス制度の問題点ともいえます。

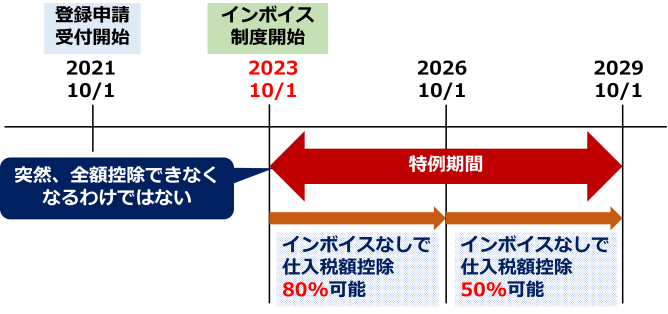

インボイス制度の最新スケジュールを紹介します。

インボイス制度が始まるのは、2023年10月1日からです。登録申請の手続きは、2021年10月1日からすでに始まっています。

インボイス制度が始まってから6年間は、特例期間となっています。インボイス制度が始まったとたんに、突然、全額控除できなくなるわけではありません。最初の3年間は、免税事業者などインボイスを発行できない事業者から仕入れた場合でも、80%控除可能です。そして、次の3年間は、50%控除可能です。この期間が延長されるという噂もあります。

来年10月1日のインボイス開始に間に合うようにするには、原則、2023年3月31日までに登録申請手続きを行う必要がありました。

ただし、2023年税制改正で、その期限を過ぎても、9月30日までに登録申請を行えばよくなりました。

ただギリギリになると混み合いますので、登録したほうが間違いなく有利という人は、登録しても良いでしょう。

迷っている人は、まだ余裕がありますので、他の人がどうするかとか、取引先がどう対応してくるかとか、とりあえず様子見をしながら、8月か9月くらいに、登録するかどうか決めれば良いでしょう。

さいごに、免税事業者があたかも悪いことであるかのように、批判する意見がありますので、それについて触れておきます。

よくある意見として、「免税事業者は、消費者などから預かった消費税を納めず、利益を得ている。益税は不公平だから、なくすべきだ。」という批判があります。

インボイス制度の目的は、「益税をなくす」、そして、「消費税の不平等をなくす仕組みである」と、言われたりしています。しかし、これは間違った認識です。

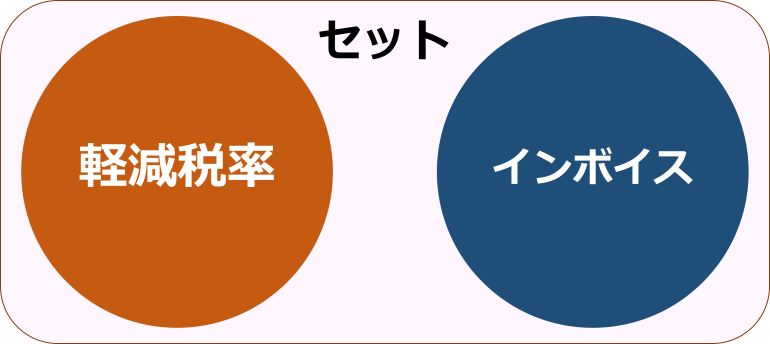

そもそも、インボイス制度の目的とは、軽減税率に対応するためです。もう少し詳しくいうと、税率が2つ以上になると、不正やミスが生じやすくなりますので、取引の正確な消費税率と消費税額を把握することです。

実は、軽減税率とインボイス制度はセットになっています。

2019年、軽減税率が始まるときに、フリーランスや個人事業主の間で、インボイスがちょっとした話題になったのを覚えているでしょうか。

軽減税率は、2019年10月から始まりましたが、インボイス制度は、2023年10月から始まることになっています。同時に開始すると影響が大きいため、インボイス制度の開始は、軽減税率の4年後になりました。

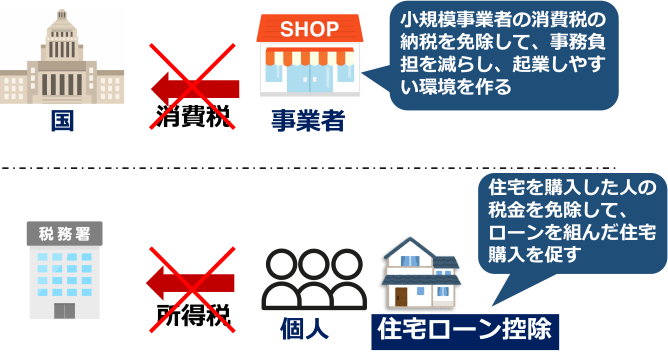

あと、免税事業者の制度の目的ですが、小規模事業者の納税事務負担の軽減のため、消費税導入時に免税事業者の制度が創設されました。消費税を導入している諸外国でも、免税事業者の制度を導入しています。

それに、税金免除は国の政策によるものです。小規模事業者の消費税の納税を免除することで、事務負担を減らし、起業しやすい環境を作る、という意味合いがあります。

これは、所得税の住宅ローン控除も同じです。住宅を購入した人の税金を免除することで、住宅ローンを組んで、住宅を購入しやすくします。これを益税だといって、批判する人は誰もいないでしょう。

免税事業者であること自体は、何も悪いことではありません。堂々と仕事をしましょう。

ただ、国は、免税の規模を縮小する方向に動いていて、売上1000万円の基準も引き下げられるかもしれません。世間での間違った認識も、なかなか解消されることは難しそうです。

いつか、免税事業者の制度がなくなることも視野に入れて、利益を確保する努力をしていくのが、フリーランス・個人事業主として生き残る道だと思います。

本記事を簡単にまとめます。

インボイス制度の概要と影響に関しては下記の記事でも詳しく解説されています。合わせてご確認ください!