【2026年版】医療費控除の明細書の書き方(記入例つき)

医療費控除を受けるには、領収書を提出する代わりに「医療費控除の明細書」を提出します。書類の書き方について、記入例を利…[続きを読む]

インプラントは保険適用外の自由診療のため、材料にもよりますが治療費は概ね高額になりますよね。この費用は医療費控除に含めてよいのでしょうか。解説していきます。

そもそも、「医療費控除」とは怪我や病気の治療などで払った費用の一部を確定申告することにより税金を安くすることの出来る制度です。

控除とは所得税を計算する際に差し引ける一定の金額のことです。

一定の金額とは以下のように計算されます。

※1 1つの治療でかかった費用を超えて補てんされた場合でも、他の医療費から差し引くことは出来ません。

※2 その年の総所得金額等が200万円未満の人は、総所得金額の5%の金額

医療費控除を受けると、課税される所得が少なくなりますので、所得税と住民税が最終的に少なくなります。

【参考】国税庁:No.1120 医療費を支払ったとき(医療費控除)

直接医療機関に支払った診療代だけでなく、分娩費用、義足や義手などの医療用器具の購入費用、入院の際の食事代や交通費なども対象になります。ただし、治療にかかった費用すべてが医療費控除の対象になるわけではありません。

インプラントは保険が効かない自由診療のため治療費は高額になりますが、インプラントは医療費控除の対象になります。そのため、高額なインプラント代の負担を軽減するために医療費控除を活用したいところです。

まず、インプラントにかかる費用は主に以下の通りです。基本的に、治療目的のインプラントの費用は医療費控除を受けることが出来ます。

これらを合計すると素材にもよりますが概ね歯1本当たり30万円〜50万円程度の費用がかかります。これらは、医療費控除の対象となります。

美容目的のインプラントの費用は医療費控除の対象になりません。

また、治療目的のインプラントにかかる費用であっても次のような費用は医療費控除が適用されませんので注意しましょう。

インプラントの費用の医療費控除を受けるためには確定申告が必要です。

確定申告に必要なものは以下の通りです。

※2017年の確定申告より医療費の領収書の添付は不要となり、そのかわりに「医療費控除の明細書」に転記する方式となりました。ただし領収書は税務署から照会があって場合に備えて5年分は自宅で保管が必要です。

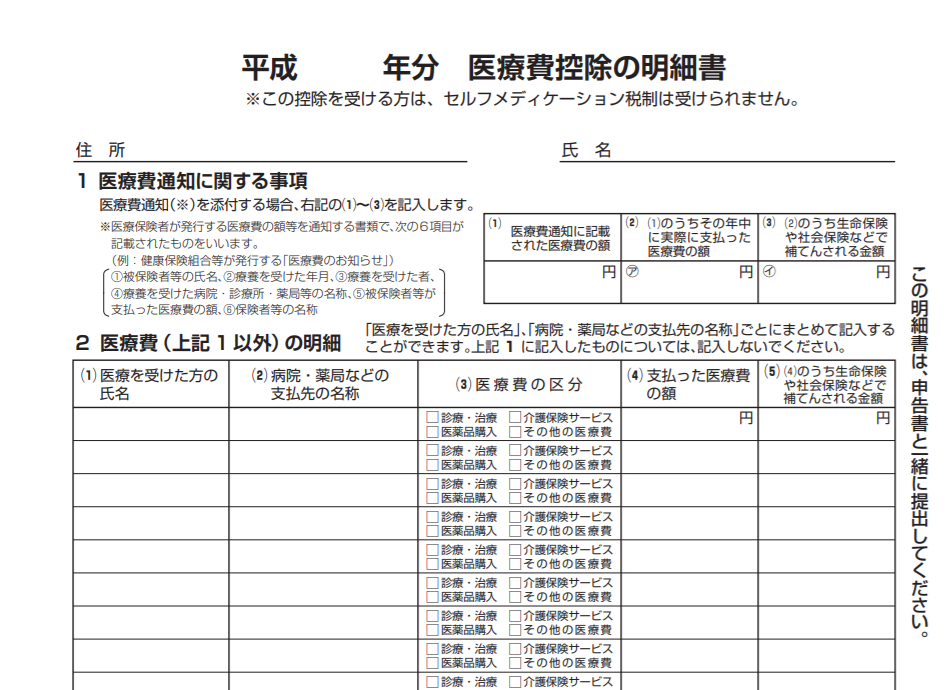

医療費控除の明細書は下図のような書類で、インプラントの治療費も含め、1年間で支払った医療費の詳細(支払い先の病院名や金額など)を記入することになります。

お住まいの管轄の税務書あてに必要書類一式を郵送もしくは持参により提出します。e-Taxを使えばネットからの申告手続きもできます。

確定申告書や医療費控除の明細書などの最寄りの税務署で入手できる他、国税庁のホームページの確定申告書作成コーナーからダウンロード出来ます。

確定申告の提出期限は2月16日から3月15日までです。

ただし、税金の還付申告は翌年の1月1日から5年以内であれば遡っての申告が出来ます。

確定申告で税金の還付を受けたい場合は必ずしも2月16日から3月15日の期間に申告しなくてもいいという事ですね。

各書類の詳しい書き方は、次をご覧ください。

インプラントなどの医療費控除の際によくある質問をまとめています。

ローンやクレジットの分割払いによりインプラントの治療を受けた場合も医療費控除の対象となります。控除の申告にはクレジット会社の領収書やローンの契約書を使うことが出来ます。

ただしローンの金利やクレジットの手数料などは控除の対象に含めることは出来ません。また、控除の受けることが出来る年度はローンやクレジットを組んだ初年度となります。

【参照】国税庁:No.1128 医療費控除の対象となる歯の治療費の具体例

歯科の治療のついては医療費控除の対象にできるのは「歯科技師による診療又は治療の対価で、その病状に応じて一般的に支出される水準を著しく超えない部分の金額」と定められています。

そのため審美治療のための場合のインプラントやホワイトニング、美容の矯正治療などは医療費控除の対象にはなりません。

小さいお子さんやお年寄りなどで一人で通院が難しい場合の付き添いの方の交通費は医療費控除の対象になります。

基本として、公共交通機関の電車やバスの交通費が対象となります。タクシー代や新幹線代などは他に代替手段がなく必要性があると認められた場合に控除の対象となります。

自家用車のガソリン代、駐車料金やSuicaなどのチャージ代などは控除の対象になりません。また、歯ブラシ代や歯磨き粉の購入費用は控除の対象にはなりません。

医療費控除の申告の際には患者本人だけでなく、生計をともにする家族や親族の分の医療費を支払った場合はまとめて控除の申告が出来ます。

生計を一つにしていることが要件などで必ずしも同居している必要はありません。遠隔地で一人暮らしの息子や別居の親なども対象に含めることが出来ます。この場合扶養していなくても対象となります。

税金の控除は所得が高く税率が高い人が控除の申告をした方が節税額が大きくなりますので、生計を一つにする家族の中で所得の高い人が控除の申告をするようにするのがよいでしょう。

インプラントの医療費控除について解説しました。

費用が高額なインプラントは自由診療となり保険対象外ですが、医療費控除の対象となります。治療費が高額のため申告により還付される金額も多いので、忘れずに申告するようにしましょう。

医療費控除は知っていると知らないとでは大きな差が出てくる制度です。うまく活用していただければ幸いです。