【図解】配当控除額の計算方法

上場株式の配当金などの配当所得があるとき、「配当控除」が適用されます。配当控除の計算方法について図を使ってわかりやす…[続きを読む]

配当所得は十種類ある所得の一種であり、税金(所得税と住民税)が課されます。

配当所得とはどんな所得か、どのように課税するか、控除は何があるのか、確定申告はどうやってするのかを、この記事で詳しく説明します。

目次

配当とは、投資家が企業や投資信託に投資した場合に、その見返りとして利益の一部を配ることを言います。その受け取った利益のことを「配当所得」といいます。

配当の種類には、上場株式の配当、非上場株式の配当、剰余金の分配、投資信託の分配金などが該当します。

そして、投資家が配当により受取った収入から、その投資をする際に金融機関等から借入を行った場合は支払った利子を差引いた額が配当所得になります。借入金の利子以外に支払った費用は配当所得の経費にならないため注意が必要です。また、借入金の利子については、該当する株式等をその年に保有している期間に対応する利子のみが対象になります。

計算式は次のようになります。

配当所得と間違いやすいものに「生命保険の配当金」があります。

生命保険の配当金とは、生命保険会社で予測されていた利回りや、保険加入者の死亡者数などが実際の数値と差があった場合に、余剰金が保険契約者に分配される配当金のことです。配当金という名称ですが、投資をしているわけではないため配当所得に該当しません。生命保険の配当金は、原則として課税の対象になりません。しかし、受け取り方法や契約者と保険受取人が違った場合などにより、所得税の対象(一時所得又は雑所得)や贈与税の対象になる場合があるので注意が必要です。

「保有している株式を売却した場合の利益」も配当所得になりません。譲渡所得になりますので、配当所得とは別に計算が必要です。

配当金を受け取る場合は、配当の支払者から源泉徴収され、その残額を受取ることになります。源泉徴収される税率は配当の区分によって設定されています。

所得税 20.42% 住民税は源泉徴収されません。

所得税 15,315% 住民税 5%

所得税 20.42% 住民税は源泉徴収されません。

配当所得があり、確定申告(総合課税)をする場合は「配当控除」という税額控除を受けることができます。

この「配当控除」は、二重課税を防止するために作られた制度です。

企業などは儲けた利益から株主へ配当を行いますが、その利益にはすでに法人税が課税されています。その配当金を株主が配当所得として確定申告し、所得税を支払うと、二重に税金を支払うことになってしまいます。この二重課税を防止する目的で作られた制度が「配当控除」です。

全ての配当金が控除の対象になりわけではありません。

例えば、次のものは、配当控除を受けることができません。

具体的な計算方法はこちらの記事でご確認ください

配当所得の確定申告は原則必要ではありませんが、所得が一定額以下の場合、したほうが有利になります。

どのような場合に有利になるか、定かな境界線はありませんが、ご参考にこちらの記事をお読みください

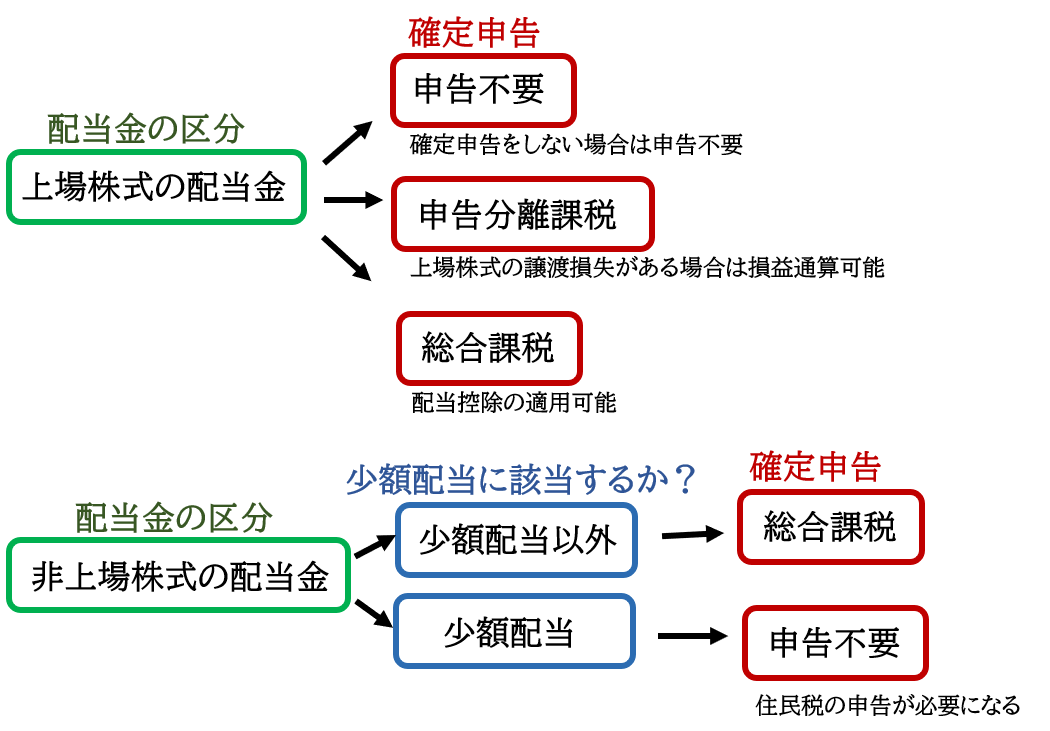

ここから、確定申告をしなくていい場合、また確定申告をする場合で上場株式の配当所得と非上場所得の配当所得で違うところを説明します。

上場株式等の配当金については証券会社等の「源泉徴収ありの特定口座」を使用することで「確定申告をしない」という選択をすることができます。

この場合は、上記の上場株式等の源泉徴収20.315%が差引かれるのみで特別な申告などはありません。

しかし、配当控除の適用が受けられないうえに、配当所得の経費に認められている借入金の利息を控除することもできません。

確定申告で配当所得を申告するのですが、配当所得以外の所得と配当所得を合算せずに申告する方法です。

確定申告するメリットは、上場株式等の売買を行い損失が出た場合に配当金をその損失に補てんすることができます。

配当金を上場株式の譲渡損失に補てんすることで、上場株式等の配当金から源泉徴収された税額の還付を受けることができます。

上場株の売買で損失がある場合は、有利になりますのでよく検討しましょう。申告分離課税の場合は、配当控除の適用を受けることができませんので注意が必要です。

配当所得と配当所得以外の所得を合算して申告を行う方法です。配当控除の適用を受けることが出来ますが、配当所得以外の所得と合算して所得税額(所得税率)を算出するため、所得次第では申告分離課税に比べて高額な所得税が発生する場合があります。

【参考外部リンク】国税庁|上場株式等の配当の確定申告についてのフローチャート

上場株式の配当金の課税方法を簡単にまとめるとこうなります。

| 課税方法 | 内容 |

|---|---|

| 申告不要 | 源泉徴収だけで申告不要 メリット:確定申告が不要で手続きが簡単 デメリット:上々株式等の譲渡損失との損益通算ができない 配当控除の適用を受けられない |

| 申告分離課税 | 分離課税の所得として確定申告 メリット:上々株式等の譲渡損失との損益通算ができる デメリット:配当控除の適用を受けられない |

| 総合課税 | 総合課税の所得として確定申告 メリット:配当控除の適用を受けられる デメリット:上々株式等の譲渡損失との損益通算ができない |

※ただし、NISA口座の配当は一定額まで非課税です。

積立NISAについてはこちらの記事がありますので、ぜひご参考ください。

非上場株式等の配当金でも確定申告は原則必要です。課税方式は統一「総合課税」になります。

ただ、少額配当の場合は、「配当所得」での確定申告は必要なく、別途「住民税」で申請する必要があります。

非上場株式の配当金については「少額配当」という確定申告不要制度が存在します。

「少額配当」とは、1銘柄について1回に支払われる配当金の額が「10万円×配当計算期間の月数÷12以下」になる場合は「確定申告しない」という選択ができます。

ですが、この制度は所得税のみの制度で住民税にはこの制度がありません。別途、住民税の申告を行い、少額配当金を含めて計算する必要があります。

このように、配当所得は、上場株式の配当か非上場株式の配当かによって取扱いが変わります。

上場株式の場合、確定申告をすることは選択制のため確定申告をした方が有利になるのかどうか、また確定申告をする場合は申告分離課税が有利になるのか、総合課税が有利になるのか、よく判断する必要があります。

配当所得以外の所得の額によって総合課税の税率が変わるため、どの方法が一番有利になるか試算してみると良いでしょう。