【図解】配当控除額の計算方法

上場株式の配当金などの配当所得があるとき、「配当控除」が適用されます。確定申告の際には、配当控除額を自分で計算しなければいけません。

この記事では、配当控除の計算方法について図を使ってわかりやすく説明します。

目次

1.配当控除とは

配当所得があり、確定申告(総合課税)をする場合は「配当控除」という税額控除を受けることができます。

(1)目的

この「配当控除」は、二重課税を防止するために作られた制度です。

企業などは儲けた利益から株主へ配当を行いますが、その利益にはすでに法人税が課税されています。その配当金を株主が配当所得として確定申告し、所得税を支払うと、二重に税金を支払うことになってしまいます。この二重課税を防止する目的で作られた制度が「配当控除」です。

(2)所得控除ではなく税額控除

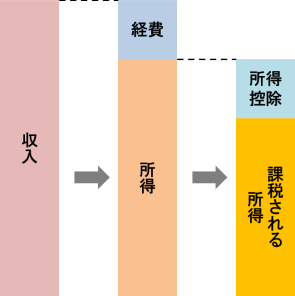

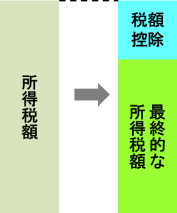

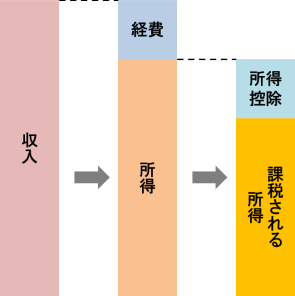

「控除」というと、「配偶者控除」「扶養控除」などを思い浮かべると思いますが、これらは、「所得」から控除する「所得控除」です(下図の一番右側の上の部分)。

一方で、配当控除は、計算された「所得税額」から控除する「税額控除」です(下図の右上側の部分)。

(3)配当控除の対象外

全ての配当金が控除の対象になりわけではありません。

例えば、次のものは、配当控除を受けることができません。

- 上場株式等の配当所得のうち、申告分離課税を選択したもの

- 確定申告不要制度を選択したもの

- NISA口座による受取配当金

- 外国法人からの配当

- 上場不動産投資信託(J-REIT)の分配金

2.配当控除の計算方法

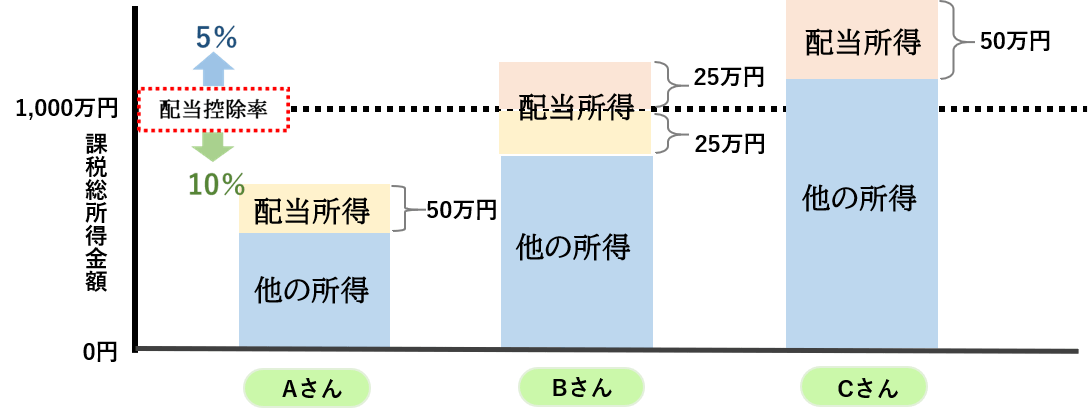

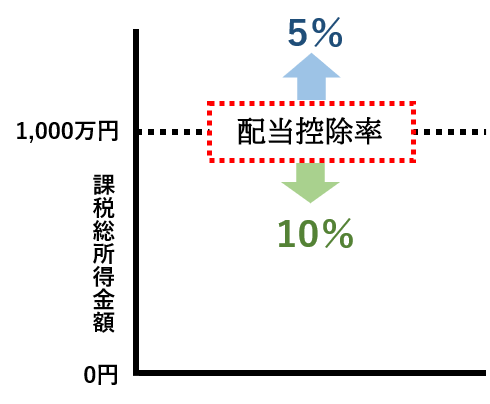

配当控除の計算は、課税される総所得金額によって区分されています。

課税される総所得金額(課税総所得金額)は医療費控除、扶養控除などの所得控除を差し引いた後の金額で、また分離して課税される所得を除いたものになります(下図の課税される所得)。

配当控除額は、この課税総所得金額が1000万円を超えたかどうかが税率の変わるポイントになります。

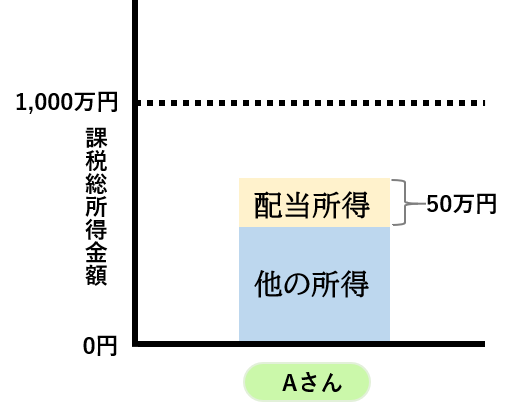

A.課税所得が配当所得を加えても1,000万円以下の場合

この場合、控除額は配当所得の金額×10%で計算します。

例えば、Aさんの場合、控除額は50万円×10%=5万円になります。

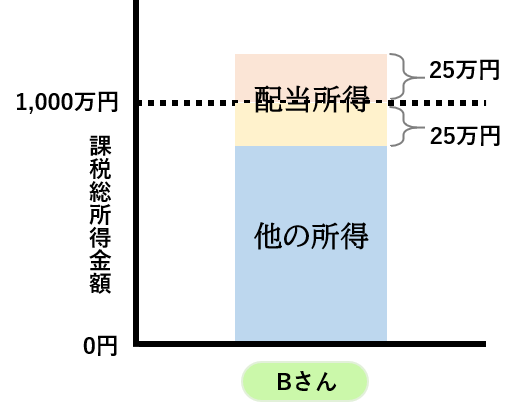

B.配当所得を加えると課税総所得金額が1,000万円を超える場合

この場合、1000万円を超えている部分と超えていない部分で税率が変わります。

Bさんの場合、控除額は以下のようになります。

1,000万円までの部分の配当控除額=25万円×10%=2万5000円

1,000万円を超える部分の配当控除額=25万円×5%=1万2500円

控除額=3万7500円

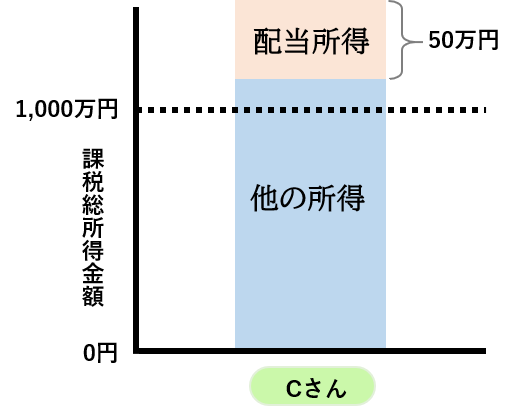

C.配当所得以外の課税総所得金額が1,000万円を超える場合

この場合、控除額は配当所得の金額×5%で計算します。

例えば、Cさんの場合、配当控除額は50万円×5%=2万5000円になります。

配当所得の注意点

証券投資信託の収益の分配金に係る配当所得については配当控除率が半分になります。

また、特定外貨建等証券投資信託以外の外貨建証券投資信託の収益の分配に係る配当所得については配当控除率が4分の1になります。

まとめ

このように、自分の課税総所得金額が1,000万円を超えているかどうかで課税方式が3パターンあります。