バーベキュー、果物狩りなどアウトドアは軽減税率の対象になる?

山・川や公園で緑に囲まれながら食べる食事は最高ですよね。その場で自分でとって食べるのも人気です。

ところで、これらのアウトドア・アクティビティーで採る食べ物は軽減税率の対象になるのでしょうか?外食とはいえないので、対象になりそうですが・・・。

1.軽減税率の対象は「飲食料品の譲渡」

まず、基本的なことから確認していきましょう。

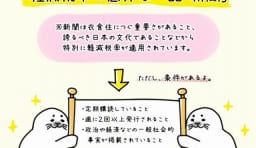

軽減税率の対象となる品目は次の2つです。

- 飲食料品(酒類・外食を除く)

- 週2回以上発行される新聞

飲食料品が軽減税率の対象となっていることを知っている方は多いと思いますが、意外と紛らわしいケースが存在します。

例えば「飲食料品の譲渡なのか、外食サービスなのか」という判断が難しいことが挙げられます。

具体的に言えば、屋台で焼きそばを買うこと自体は「飲食料品の譲渡」に該当しますが、その屋台の隣にベンチが設置されていると「ベンチで焼きそばを食べさせるサービス=外食サービス」と判断され、軽減税率の対象とはならないのです。

また、例えばいちご狩りや松茸狩りなどは、「食材を収穫させるサービスの提供」と見なされ、軽減税率の対象とはなりません。

このように一見飲食料品の譲渡に該当しそうなサービスでも、軽減税率の対象にならないものがあることを頭に入れておきましょう。

2.バーベキュー場

レジャーとして大人気のバーベキュー、飲食が絡むサービスなので軽減税率の対象になると考えてしまいそうです。

しかし結論から言うと、バーベキュー場の利用料金は軽減税率の対象にはなりません。

バーベキュー場の利用料金はあくまで「バーベキュー設備を使用させるサービス」と捉えられます。

飲食料品の販売とは全く無関係のサービスなので、明確に軽減税率の対象とはならないことが分かると思います。

2-1.手ぶらバーベキューは軽減税率の対象?

手ぶらバーベキューとは、バーベキュー場運営者が食材を準備しており、利用者は文字通り、手ぶらでバーベキューを楽しめるサービスです。

この場合には、「バーベキュー場で食事を提供するサービス」として「外食サービス」に該当すると判断され、軽減税率の対象となりません。

食材を販売していると言っても、明らかにバーベキュー場で食べる目的で販売されている訳ですから、意味としては焼肉などと同じ外食と考えられますよね。

では、手ぶらバーベキューの料金が次のように設定されている場合はどうなるでしょうか。

- 施設利用料…1,500円

- 食材代…1,000円

- 合計…2,500円

このように食材代が明確に区別されていれば、食材分は軽減税率の対象になりそうに見えます。

しかし、この場合も総額の2,500円が「外食サービス」として判断されてしまうため、軽減税率の対象にはなりません。

ただし当然のことながら、利用者自らがスーパー等で食材を購入してバーベキュー場に持ち込む場合は、その食材の購入は軽減税率の対象となります。

重要なのは、販売する側がどのような意図でその食材を販売しているかという点でしょう。

バーベキュー場で販売される食材は、明らかに購入者にその場で食べてもらうことを目的に販売されていますよね。

一方、例えばバーベキュー場の隣にあるスーパーでも、そのスーパーはバーベキュー場で食べる目的のみで食材を販売している訳ではありません。

分かりづらいですが、その違いが軽減税率の適用対象となるかどうかを考えるうえではポイントとなるでしょう。

3.果物狩り、潮干狩り、キノコ狩り

いちご狩りなどの果物狩りやキノコ狩り、潮干狩り等の入園料も、食材が絡むサービスなので判断が悩ましいところです。

これは記事冒頭で結論に触れてしまいましたが、これら「○○狩り」といったサービスの入園料は軽減税率の対象にはなりません。

一見すると食材を販売するサービスとも取れますが、「○○狩り」は「果物等を収穫させるサービス」「収穫した果物等をその場で飲食させるサービス」と見なされてしまうのです。

ただし、収穫した果物を袋詰めするなどして入園料とは別料金で販売している場合には、単に「飲食料品の譲渡」として扱われるため、軽減税率の適用対象となります。

「○○狩り」サービスが軽減税率の対象となるかどうかの考え方は、その料金がどのような名目で請求されているかがポイントになりそうです。

4.釣り堀、海釣り、川釣り

「○○狩り」と似たようなケースとして、釣り堀の入場料が挙げられます。

釣り堀の入場料も「○○狩り」と同様に「食材の販売」ではなく、「釣り堀を利用させるサービス」「釣った魚をその場で飲食させるサービス」と捉えられるため、軽減税率の適用対象とはなりません。

ただし、釣った魚を袋や容器に入れて、魚そのものの料金を別途徴収している場合には「食材の販売」に該当するため軽減税率の適用対象となります。

釣りに関係するサービスとして、海釣りや川釣りの際に支払う料金についても考えてみましょう。

海釣り施設として整備されているスポットでは利用料金が発生しますし、川釣りでも漁協に料金を支払う場合があります。

これらの料金も釣り堀と同様、「釣り場所を利用させるサービス」と判断されるため、軽減税率の対象とはなりません。

では、釣り堀等で販売されている魚の餌はどうでしょうか?

これはそもそも人の食用として販売されているわけではないため、飲食料品の販売とは見なされず、軽減税率の対象になりません。

釣り関連のサービスは、その料金が場所代なのか、純粋な魚代なのかを考えれば分かりやすいのではないでしょうか。

まとめ

バーベキュー、果物狩りや釣り堀など、アウトドアで飲食できる施設について、軽減税率の対象になるかどうかを解説してきました。

どれも、意外と軽減税率の対象とならないことが分かっていただけたと思います。

軽減税率について考えるうえで、そのサービスがどのような名目なのか、どういった名目で料金が請求されているのかという観点で考えれば、比較的判断しやすいのではないでしょうか。

税率を最初から決め付けるのではなく、一つ一つの事例を検討してみることが必要でしょう。