舛添都知事の調査報告書から読み解く相続税対策

舛添要一東京都知事の政治資金の私的流用疑惑が世間を騒がせています。都民やマスコミから厳しい意見が多数寄せられており、それに対して、舛添都知事は弁護士に調査を依頼し、6月6日の会見にてその調査報告が発表されました。調査報告書はマスコミや都議員のホームページにアップされており、誰でも自由に閲覧できるようになっています。全文63ページとなかなか読みごたえのある調査報告書ですが、政治資金に関心を持たれている方は「第三者の厳しい目」でぜひじっくりと読んでみると良いかもしれません。

目次

1.舛添都知事の自宅兼事務所の相続税対策

調査報告書の内容

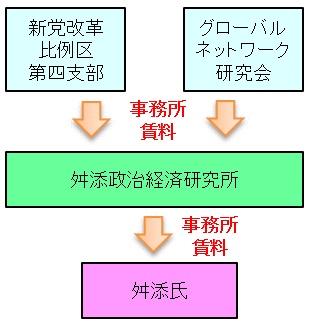

さて、舛添都知事の調査報告書の中に、「3 事務所賃料について」という項目があります。舛添氏の関連する政治団体が、同氏の妻が代表取締役を務める株式会社舛添政治経済研究所(以下、舛添政治経済研究所)から事務所を借りて同社に対して家賃を払っているが、その家賃が高すぎるのではないか、また、政治団体が家賃を二重に払っているのではないかという指摘があり、それに対する調査報告です。

舛添氏の自宅は、自宅兼事務所となっており、事務所部分を同氏の関連する政治団体に貸しています。少しややこしいのですが、舛添氏から政治団体に対して直接貸しているのではなく、舛添氏が舛添政治経済研究所に貸し、舛添政治経済研究所が政治団体にまた貸しするという構成になっています。

調査結果は調査報告書に詳しく記載されていますので、ここでは述べませんが、結果として、賃料支払いは適正であり問題なしとなっています。都民感情的には納得できないところかもしれませんが、法律的には、舛添氏と舛添政治経済研究所はそれぞれ別の主体であり、舛添氏から物件を借りている舛添政治経済研究所が舛添氏に対して相場の賃料を払うことは妥当といえます。政治団体の資金源の大半が税金であることを考えると道義的な問題はありますが、違法性はないといえるでしょう。

不動産の相続税対策

調査結果で特筆すべきなのは、「同氏は、平成25年7月に任期満了により参議院議員を退職しているが、退職前の同年2月8日、将来の相続問題に備えて、同社から同土地建物を買い取った。」という部分です。

一般的には、個人名義で不動産を所有していると相続時に相続税がかかりますので、自分が関連する法人に不動産を譲渡または売却し不動産を法人名義にすることで、相続税を回避します。不動産を法人の所有にすれば、家屋部分は耐用年数に応じて減価償却できますので、取得費や建設費の一部を損金として計上することができ、不動産の帳簿価格も減らすことができます。

相続税回避というと聞こえは悪いですが、よく行われている合法的な方法です。舛添氏が今まで自宅兼事務所を法人名義にしていたことには、このような節税の意図が含まれていると言えるでしょう。ところが、平成25年2月、舛添氏は舛添政治経済研究所から自宅兼事務所を買い取り、逆に、法人名義から個人名義に変更しています。一般的な相続税対策とは逆の手法をとっているように見えますが、ここにはどのような意味があるのでしょうか?

2.非上場株式(自社株)の相続税

純資産価額方式

財産を個人から法人に移転させれば、確かにその財産に対して課税される相続税を減額することはできます。ただし、ここで一つ注意が必要なのが、被相続人がその法人の株式を多く所有している場合です(法人にはいろいろありますが、ここでは株式会社という前提で話を進めます)。

法人がより多くの財産を所有するようになれば、帳簿上の資産は増加します。その資産を取得するための借入金の返済が完了している状態であれば、純粋な資産(純資産)となりますので、法人の価値は大きくなります。

相続税における株式の評価方法ですが、非上場株式(いわゆる自社株)の場合は、原則的評価方式といい、「類似業種比準方式」「純資産価額方式」「併用方式」の3種類があります。そして、相続税の節税対策として利用する法人はたいてい小規模ですので、純資産価額方式が適用されることになります。つまり、法人の純資産金額がまるまる自社株の評価にはねかえってきます。

株価の評価額が高くなってしまうと、相続時に株式に対して多額の相続税が発生します。もし、被相続人が法人の株式を多く所有していれば、法人に移転させた財産には相続税がかからなくても、法人の株式に相続税がかかってしまうのです。

舛添氏の自宅兼事務所の相続税評価額

それでは、舛添氏の事例を基に考えてみます

(※ただし、具体的な金額については推測による部分もあり確実性はありませんので、あくまでも参考として下さい)。

まず、舛添政治経済研究所の登記簿によると、資本金:1,300万円、発行済み株式総数:260株とあります。株式を誰が所有しているかはわかりませんが、舛添氏の妻が代表取締役、舛添氏が取締役と記載されていますので、ファミリー企業であり、おそらく、舛添氏と妻で100%もしくは多くの割合の株式を所有していると考えられます。つまり、舛添氏または妻が亡くなった際に、株式を相続する相続人に対して相続税がかかります。

また、舛添政治経済研究所は非上場会社であり、取引金額、社員人数からするとおそらく「小会社」に当たりますので、基本的には純資産価額方式で株式を評価することになります。

次に、舛添政治経済研究所の純資産についてですが、特に公開する義務はありませんので、金額はわかりません。ただ、ここでは、舛添氏の自宅兼事務所を法人で所有することによる株価への影響を知りたいだけですので、自宅兼事務所だけに絞って考えてみます。

舛添氏の自宅は、約135平方メートルの敷地に地下1階付き3階建て、延べ床面積約205平方メートルです。土地部分については、路線価を見ると48万円ですので、48万円×135㎡=6,480万円。さらに側方路線加算等を考慮すれば、約6,500万円くらいになります。

家屋部分については、固定資産税評価証明書を見ないとわかりませんが、延べ床面積が約205㎡であり、1階と地下1階は貸家ですので、だいたい評価額は多くても2,000万円くらいでしょう。建物と土地と合わせて約8,500万円くらいの評価額です(あくまでも試算ですので正しい値ではありません)。

仮に、法人がこの建物と土地を所有しているとすると、調査報告書には「平成14年には土地建物購入の借入金も完済している」とありますので、土地建物は純資産となります。相続時の株式評価額に約8,500万円が加わりますので、これに対して相続税がかかります。株式の相続税の特例としては、「非上場株式等についての相続税の納税猶予」という特例があり一定要件を満たすと相続税の納税が猶予されますが、猶予されるだけで免税あるいは減税になるわけではありません。

3.個人所有の不動産なら小規模宅地等の特例を使える!

では仮に、上記の建物と土地が個人所有であったらどうなるでしょうか?不動産の評価額自体は変わりませんが、一定の要件を満たせば土地部分については「小規模宅地等の特例」を利用でき、最大80%の減額が可能です。小規模宅地等の特例は要件が複雑ですので、詳細は下記の姉妹サイトの記事をご覧ください。

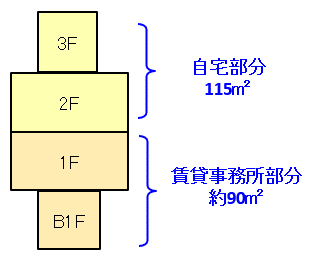

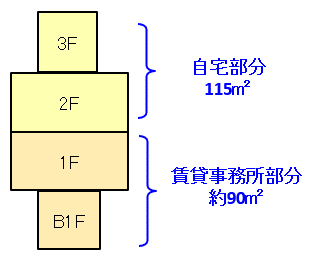

舛添氏の自宅兼事務所の場合、2階/3階部分は自宅、1階/地下1階部分は賃貸事務所ですので、自宅部分と賃貸事務所部分に分けそれぞれの面積で按分して計算します。

それぞれの面積についてですが、調査報告書を見ると、「新党改革支部賃借部分:55.10㎡、グローバルネットワーク研究会賃借部分:34.78㎡」と記載されていますので、合わせて賃貸事務所部分は89.88㎡→約90㎡です。不動産登記簿の1階/地下1階の面積はもう少し大きいですが、実際に賃料が発生している面積のみを賃貸事務所部分とします。

延べ床面積205㎡から賃貸事務所部分90㎡を引くと、自宅部分は115㎡です。

もし舛添氏が亡くなって、同居していた相続人が取得して住み続けるか、今まで家を所有していない親族が取得するのであれば、自宅部分は「特定居住用宅地等」の要件を満たしますので、自宅部分に対して80%の減額を受けられます。減額される金額は次の式のようになります。

土地評価額6,500万円×(115/205)×80% ≒ 約2,900万円

次に舛添氏が亡くなって、親族が取得して賃貸事業を継続するのであれば、賃貸事務所部分は「貸付事業用宅地等」の要件を満たしますので、賃貸事務所部分に対して50%の減額を受けられます。減額される金額は次の式のようになります。

土地評価額6,500万円×(90/205)×80% ≒ 約2,300万円

なお、「特定居住用宅地等」と「貸付事業用宅地等」の両方に対して特例を適用する場合は、適用できる面積に特別な制限がありますが、今回のケースでは、それぞれの面積全体に対して特例を適用できます。

結果的に、自宅部分と賃貸事務所部分を合わせて、土地の評価額が約5,200万円減額されます。相続税については、法定相続人の人数、遺産層が、その他の条件によって変わりますので具体的な計算はできませんが、相続税の計算の基となる遺産総額を約5,200万円減らせるということは、かなり大きなメリットといえるでしょう。

4.不動産は法人所有と個人所有ではどちらがお得?

以上、簡単にまとめますと、不動産を法人で所有していた場合は、その不動産に対して相続税はかかりませんが、法人の株式の評価額が大きくなり相続税がかかる可能性があります。

一方で、不動産を個人で所有していた場合は、その不動産に対して相続税がかかりますが、一定の要件を満たせば、小規模宅地等の特例を利用可能で、不動産の評価額を大幅に減額できる可能性があります。

不動産の評価額や法人・個人の状況、相続人の人数や相続後の予定によって内容は変わってきますので、一概にどちらが得とは言い切れません。ただ、被相続人・相続人の間で、誰がどの財産を相続するかなどある程度話がまとまっているのであれば、税理士に相談して、どちらが得かを試算してもらうのも一考でしょう。ただ単純に、法人に財産を移せば相続税を減税できるとばかり考えていると、落とし穴にはまるかもしれませんので、税理士などからアドバイスをもらいながらよく検討したうえで対策を行うことが大切です。

舛添氏のケースでは、各種状況の判断のもとに、不動産を個人で所有したほうが相続税対策になると判断したものと思われます。

なお、舛添氏が自宅を個人所有に変更した理由については、全く別の理由がある可能性もありますが、上記はあくまでも「相続問題に備えて」という調査報告書を踏まえての推察とさせていただきます。