【2026年版】配偶者控除とは?年収条件や金額をわかりやすく解説

配偶者控除とは?配偶者特別控除とは?それぞれの年収条件や金額について、図を使ってわかりやすく解説します。年末調整や確…[続きを読む]

単身赴任、夫婦間の不和、離婚協議中など、様々な理由で、配偶者と別居しているケースがあるでしょう。

配偶者と別居している場合でも、扶養の条件に当てはまれば配偶者控除を受けることができます。

別居中の配偶者がいる場合の年末調整書類の書き方を、記入例を使ってわかりやすく解説します。

誤解している方がいらっしゃるかもしれませんので、まずはじめに、配偶者控除(配偶者特別控除)について、簡単に説明しておきます。

配偶者控除の条件は次のとおりです。

配偶者特別控除の場合は、上記の条件③が次のようになります。

ここでポイントは、「①納税者本人と生計を共にしていること」です。「生計を共にしている」とは、同じ財布で生活しているということであり、同居か別居かは関係ありません。つまり、別居していても、条件を満たしていれば、配偶者控除または配偶者特別控除を受けられます。

わかりやすい例を出すと、学生で一人暮らしの子供に生活費を送っていれば、扶養控除を受けられることと同じです。

条件②は「その年の12月31日時点で婚姻関係があること」です。離婚協議中、あるいは離婚調停中であっても、婚姻関係があれば、配偶者控除(配偶者特別控除)を受けられます。

配偶者控除・配偶者特別控除の条件や控除額などについては、さらに詳しくこちらで解説しています。

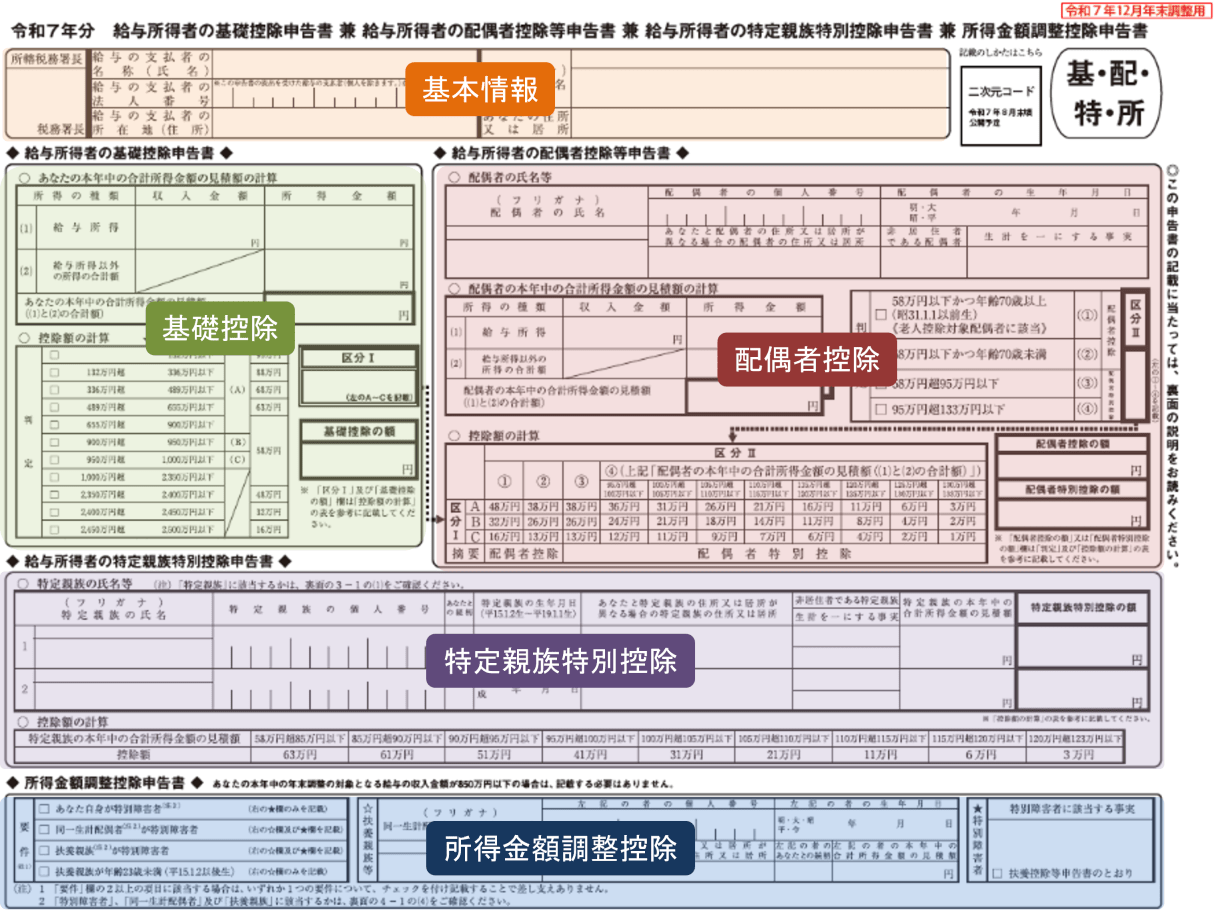

配偶者控除(配偶者特別控除)を受けるには、こちらの書類に記入して提出します。

この書類の右側の「給与所得者の配偶者控除等申告書」という部分に記入します(他の箇所も記入が必要ですが、ここでは配偶者控除のみを解説します)。

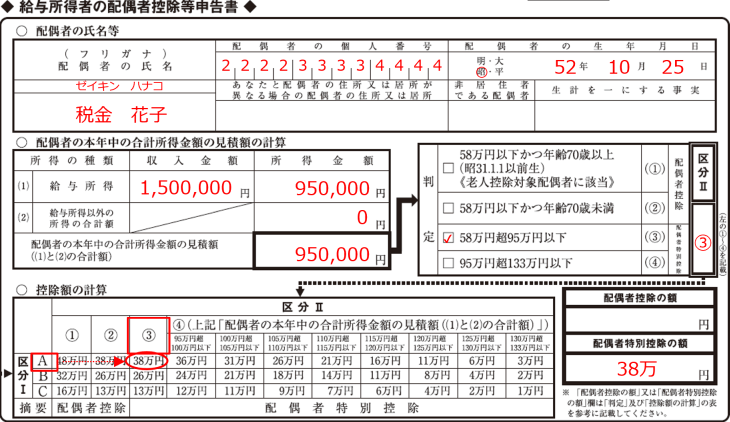

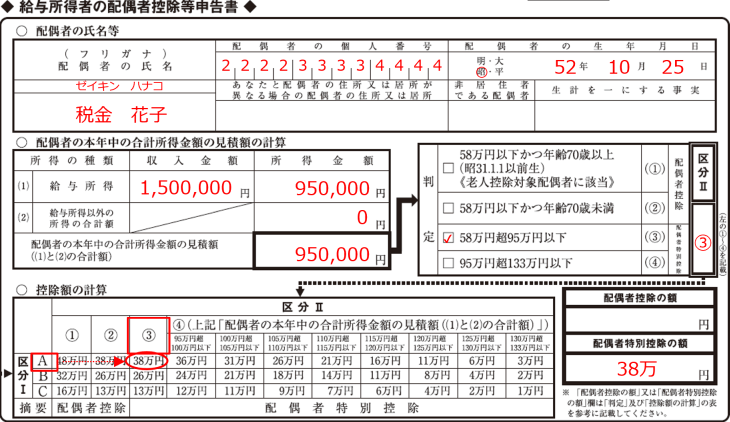

こちらの記入例をもとに解説します。

配偶者の氏名とフリガナを記入します。

配偶者のマイナンバー(個人番号)を書きます。

ただし、既に勤務先にマイナンバーを知らせている場合には、書かないように指示がある場合がありますので、勤務先の指示に従ってください。

配偶者の誕生日を書きます。西暦ではなく和暦で記入します。

別居中の配偶者の住所を書きます。住所は翌年1月1日時点の見込みの住所です。

配偶者が日本以外の国に住んでいる場合には、「非居住者である配偶者」欄に「〇」を書きます。

そして、「生計を一にする事実」欄に、配偶者に対して令和7年中に送金した金額の合計額を書きます(送金関係書類の添付が必要となります)。

給与収入の金額は、まだ、その年が終わっておらず収入がいくらか確定していませんので、見積額を記入します。

給与所得の金額も記入します。給与所得とは、給与収入から経費(給与所得控除)を引いたものです。

| 給与等収入額(A) | 給与所得の金額(C) |

|---|---|

| 651,000円未満 | 0円 |

| 651,000円以上~1,900,000円以下 | (A)-650,000円 |

| 1,900,000円超~3,600,000円未満 | (A)÷4(千円未満切捨て)=(B) (B)×2.8-80,000円 |

| 3,600,000円以上6,600,000円未満 | (A)÷4(千円未満切捨て)=(B) (B)×3.2-440,000円 |

| 6,600,000円以上8,500,000円未満 | (A)×90%-1,100,000円 |

| 8,500,000円以上 | (A)-1,950,000円 |

給与収入以外に、副業での収入がある場合や、株や不動産による収入がある場合などには、「給与所得以外の所得」欄に、その所得の合計額も記入します。

特に他に収入がなければ、「0」と記入します。

「給与所得」と「給与所得以外の所得」の合計額を記入します。

上記で記入した金額が該当する□にチェックをします(✓マークを書きます)。

所得が58万円以下の場合は、昭和31年1月1日以前生まれ(70歳以上)か、70歳未満かを選択します。

チェックした①~④のいずれかの番号を「区分Ⅱ」に記入します。

| 配偶者の合計所得金額の見積額 | 区分Ⅱ |

|---|---|

| 58万円以下かつ年齢70歳以上(昭和31年1月1日以前生まれ) | ① |

| 58万円以下かつ年齢70歳未満 | ② |

| 58万円超95万円以下 | ③ |

| 95万円超133万円以下 | ④ |

「配偶者控除の額」欄と「配偶者特別控除の額」欄はどちらか片方に記入します。

あなたと配偶者のそれぞれの所得金額で確定した区分に、該当する金額を探します。

区分Ⅱが①②の場合は、その金額を、上の「配偶者控除の額」欄に記入します。区分Ⅱが③④の場合は、その金額を、下の「配偶者特別控除の額」欄に記入します。

| 給与所得・配偶者(特別)控除額を計算し、区分Ⅱを表示するツールを用意していますので、ご自由にご利用ください。 |

さらに書き方の詳細を知りたい方は、「基礎控除・配偶者控除・所得金額調整控除申告書の書き方」をご覧ください。

配偶者控除/配偶者特別控除を受ける場合、配偶者の収入の証明書は必要ありません。

戸籍謄本など、配偶者であることを証明する書類も不要です。

夫婦間の不和で別居中の場合は、相手とは一切やりとりしたくないこともあり、配偶者の収入がわからない場合もあるでしょう。その場合、配偶者の収入を推測して記入します。

あなたが配偶者の生活費をほぼ出しており(いわゆる「婚姻費用」)、配偶者の収入がほとんどない(年収123万円以下)ようであれば、所得の見込額を記入して、配偶者控除を受けることができます。

逆に、別居した後、配偶者がフルタイムの仕事をしているのであれば、最低時給から換算しても東京であれば月収20万円程度(年収240万円程度)はあることになり、配偶者控除と配偶者特別控除のどちらも受けることはできないと考えられます。

困るのは配偶者の収入が150万円前後の場合です。この収入を境目にして、控除される金額が変わります。

もし、記入した所得金額よりも、実際の所得が多かった場合、多く控除して所得税を少なく払ったことになりますので、追加の納税が必要になります。税務署では、配偶者の収入も把握できますので、後日、指摘されて、延滞税/過少申告加算税とともに追徴課税される可能性はあります。

あえて記入しないでおくか、リスクをとっても記入するかは、人それぞれの考え方次第でしょう。

配偶者控除と扶養控除の重複適用はできません。

そのため、配偶者の親が、その配偶者に対して扶養控除を適用した場合は、あなたが配偶者控除を適用することはできません。

どちらが優先されるかは、税務署の判断となります。税務署から、生計状況について問い合わせがある場合もあります。

なお、配偶者が、親の健康保険の扶養に入っただけで、税金上は扶養控除を受けていないときは、あなたが配偶者控除を受けることができます。

配偶者控除を受けられるかどうかは、12月31日時点の婚姻状況で決まります。もし年内に離婚して、12月31日に婚姻していなければ、配偶者控除を受けられません。

その場合は、年末調整の修正が可能であれば、配偶者控除なしに修正します。年末調整の修正が不可能であれば、翌年、配偶者控除なしで確定申告をします。