見積書・注文書にもインボイス登録番号が必要?

2023年10月からインボイス制度が始まり、請求書は、インボイス登録番号を記載したインボイス形式(適格請求書)で作成しなければならなくなりました。

ところで、見積書や注文書にもインボイス登録番号を記載して、インボイス形式で作成する必要があるのでしょうか?

インボイス制度での、見積書・注文書の書き方について解説します。

目次

1.見積書・注文書ではインボイス対応は不要

「インボイス=適格請求書」という名前のとおり、インボイス対応が求められるのは請求書です。

消費税を、どの税率で、いくら支払ったのか、明確にするために作成するのがインボイスです。

インボイス登録事業者である売り主は、買い主に対してインボイスを発行する義務があり、買い主はそのインボイスを7年間保存する義務があります。また、売り主も自分が発行したインボイスの写しを7年間保存する義務があります。納品書や領収書も同様に保管義務があります。

一方で、見積書や注文書はインボイス制度の対象外です。

見積書・注文書の作成は法律上、義務ではない

所得税・法人税の申告では、請求書がないと、原則、経費として計上できませんし、消費税の申告では、仕入税額控除の適用を受けることができません。

もし請求書がなくても、勝手に計上することは可能ですが、税務調査の際に否認されて追徴課税されるおそれがあります。

しかし、見積書や注文書については、作成することは義務付けられていません。見積書や注文書がなくても、正しい形式の請求書があれば、経費の計上や、消費税の仕入税額控除をするうえで問題にはなりません。

ただし、見積書がなければ、どんな商品・サービスをいくらで売買するか不明確ですので、事業者の取引では見積書を作成することが一般的です。

また、発注者が発注の意志を確実に示すために、注文書や発注書を作成することもよく行われています。

2.見積書にはインボイス登録番号を記載したほうが良い

見積書は、法律上、必要な書類ではないため、形式は自由です。とはいえ、だいたい以下のような項目を記載することが一般的です。

- 相手の名称

- 見積書の作成者の名称(会社名・担当)、住所

- 見積書の作成日

- 見積書の期限

- 商品・サービス名と見積金額

インボイス登録番号(適格請求書登録番号)を見積書に記載する必要はありません。

ただ、インボイス登録事業者であれば、自分がインボイス登録事業者であることを相手に示すために、インボイス登録番号を記載しておいたほうが良いでしょう。

そうすれば、相手もその番号を見て、インボイス登録事業者であるとわかりますので、もし免税事業者と相見積もりになった際には、有利になる可能性もあります。

会計システムを利用していれば見積書にも記載されることが多い

freee、MFクラウド、弥生などの会計システムを利用していれば、たいてい、見積書にもインボイス登録番号が自動的に記載されます。

実務上では、見積書を基にして、納品書・請求書・領収書を複製することが一般的ですので、最初から見積書に必要事項がすべて記載されていたほうが、楽になります。

注文書・発注書にはインボイス登録番号は必要ない

取引では、見積書・注文書・納品書・請求書・領収書など、それぞれの段階でいろいろな書類がやりとりされますが、このうち、注文書(発注書)だけは、買い主(発注者)が売り主(受注者)に対して発行する書類です。

買い主(発注者)はお金を支払う側ですので、売り主(受注者)に対して請求書を発行しませんし、注文書(発注書)にインボイス登録番号も記載する必要はありません。

3.見積書を請求書と一体で利用するときは登録番号が必要なことも

インボイス対応の請求書は、必ず1枚で作成する必要はありません。

見積書・納品書など、他の書類と一体でインボイスとして利用することもできます。

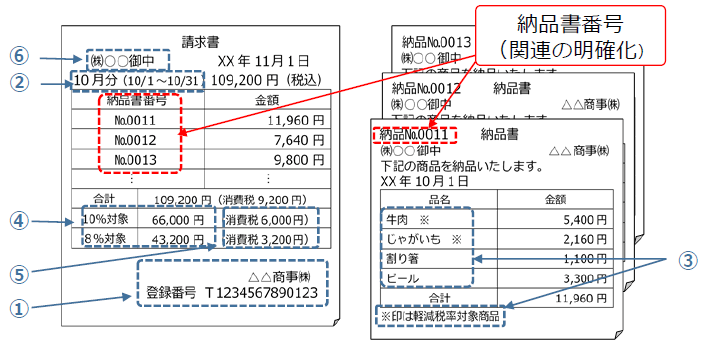

たとえば、こちらのサンプルでは、納品書に個々の商品の税率と金額を記載し、請求書には納品書番号を記載するという書き方をしています。納品書と請求書が一体でインボイスとなります。

レアなケースにはなりますが、もし、請求書にインボイス登録番号を書かないのであれば、すべての納品書、あるいは見積書のほうにインボイス登録番号を記載しておく必要があります。