インボイス制度のメリットは何? 誰が得する制度なの?

目次

1.インボイス制度とは?

この記事では、インボイス制度にはどんなメリットがあり、誰が得することになるのかについて解説していきます。

その前に、そもそもインボイス制度とは何かについて簡単に確認しておきたいと思います。

インボイス制度とは名前の通り、インボイス(=正しい消費税を記載した請求書)を発行しましょうねという制度で、インボイス制度の導入によって請求書の記載内容や保管に関するルールが追加・変更されます。

また、インボイス制度の導入により、ビジネスで商品やサービスを購入した場合に利用できる「仕入税額控除」にもインボイスが必須となります。

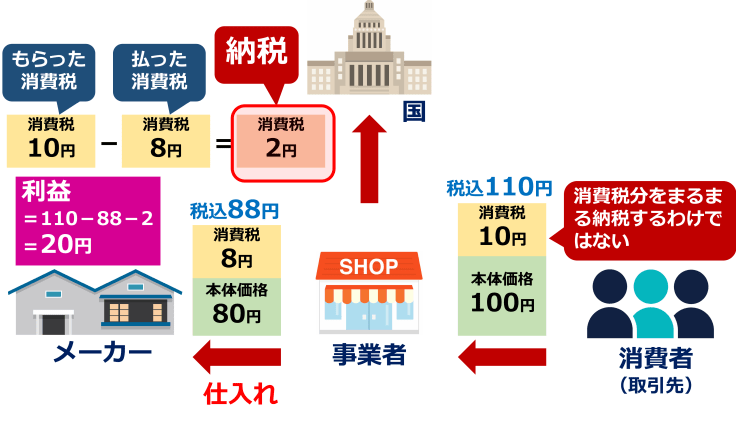

「仕入税額控除」とは売上の消費税額から仕入れの消費税額を差し引いて計算する制度のことで、この制度を利用できないと事業者は売上から仕入れにかかった消費税を支払わないといけなくなります。

ちょっとピンとこないなという方は、「仕入税額控除が使えないと事業者の利益が減ってしまう(だからインボイスが発行されないと困る)」ということだけ分かれば概ね問題ありません。

2.インボイス制度のメリットとは?

インボイス制度には、

- 取引の売手と買手の間で消費税率と消費税額の認識が一致する

- 正しい消費税額が納付され、税収が増える

というメリットがあります。それぞれ解説していきましょう。

(1)取引の売手と買手の間で消費税率と消費税額の認識が一致する

前章でお伝えした通り、インボイス制度とは「正しい消費税を記載した請求書(=インボイス)を発行しましょう!」という制度です。

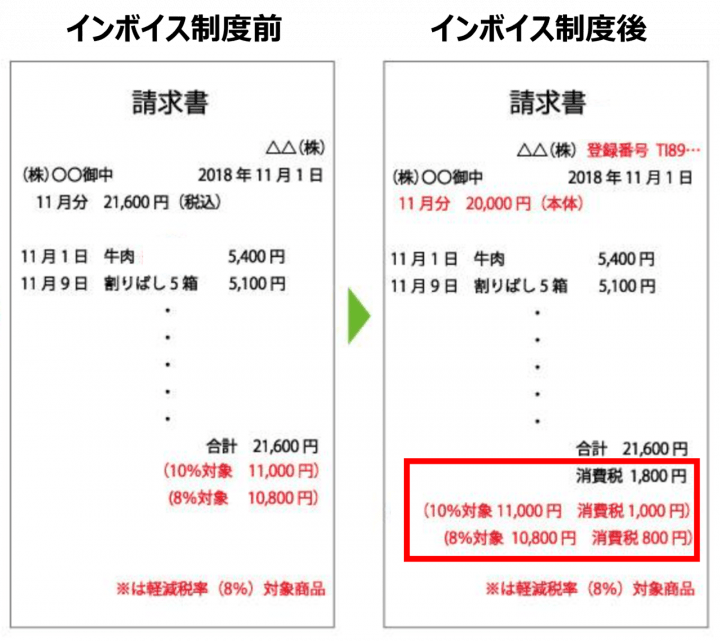

インボイス制度導入前と導入後の請求書を見比べてみると……

ご覧のように、インボイス制度導入後の請求書では、消費税8%の品物の消費税額、消費税10%の品物の消費税額がきちんと記載されていて、消費税率と消費税額が分かりやすくなっていますね。

一方インボイス制度導入前の請求書では消費税額がいくらだったのか一目見ただけでは判別できません。

インボイス制度が導入されることで、自分が購入した商品やサービスの消費税額がいくらなのか、正確に把握できるようになります。

これがインボイス制度のひとつめのメリットです。

(2)正しい消費税額が納付されることになる

私たちが普段買い物をする時、サービスの提供を受ける時、ほとんどの場合、消費税を支払っていますよね。

それでは、私たちが商品・サービスの代金とともに支払った消費税はどこに行くのでしょうか。

私たちの手から商品・サービスの販売者にわたった消費税は、販売者が国に納めます。

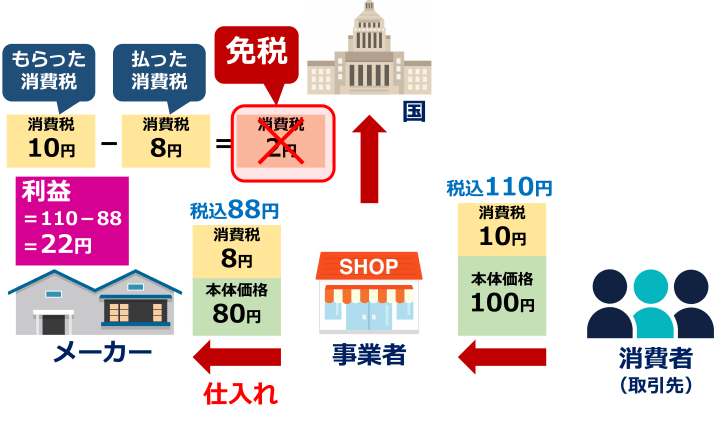

ですが、日本には数多くの「免税事業者」がいます。

免税事業者はその名の通り、消費税の納付を免除された事業者のこと。

免税事業者が商品やサービスを販売した場合、客から受け取った消費税はそのまま免税事業者の利益となるのです。

インボイス制度の導入とともに、免税事業者のうち一定数が課税事業者になることが見込まれています。それに伴い、今まで免税事業者のものになっていた消費税が国に納付されることになるのです。

取引を行う各事業者が正しい消費税額を納付することは社会や政府にとって望ましいことですし、これまで納付されてこなかった税金が納付されて税収が増えれば公共サービスや企業向けサービスの拡充が期待できるため、消費者や家計、あるいは企業や事業者も間接的なメリットを享受できると期待されます。

3.インボイス制度で誰が得をするのか?

前章では、インボイス制度の導入により、正しい消費税額が納付されることになる、とお伝えしました。

裏返して言うと、インボイス制度の導入前は正しい消費税額が納付されていない、消費税の徴収漏れがある、という事になります。

インボイス制度の導入目的のひとつは、消費税の徴収漏れを防ぐこと、つまり税収の増加でもあるのです。

過去の財務省の資料によると、インボイス制度の導入により消費税収が約2500億円増加すると試算されています。

こうした税収によって、日本の企業や消費者は広く薄くインボイス制度導入による利益を受ける(=得をする)と言えます。

4.インボイス制度のデメリットとは?

前章で、インボイス制度の導入によって税収が増え、消費者にも広く薄く恩恵が返ってくることが見込まれる、とお伝えしました。

ただ、インボイス制度にはいくつか問題点もあります。特に大きなものを挙げれば次の2点です。

- 企業や個人事業主に負荷がかかる

- 商品やサービスの価格が上がる可能性がある

一般の消費者からすれば、インボイス制度の導入によって何か特別な手間が増えたることはありません。

ですがインボイス制度の導入によって、企業には大きな対応コストがかかります。この記事では詳細を割愛しますが、簡単に言えば「インボイス制度の導入によってやることがいっぱい増えて大変」ということです。

特に個人事業主(多くは免税事業者)がインボイス制度に対応して課税事業者となった場合、今まで対応の必要がなかった消費税の申告や納付といった手続きが必要になります。

そうなれば当然、そこには人件費などが発生します。

それが結果的に商品・サービスへの価格に上乗せされる可能性も十分考えられるでしょう。

商品価格の上昇による家計へのダメージが、先ほど述べたようあ税収の増加による間接的な社会福祉の補強よりもずっと重いものになる可能性は否定できません。

5.まとめ

消費税の「納付なき仕入税額控除」を排除するという意味において、インボイス制度自体は非常に理にかなった制度であり、このことは日本の消費税に相当する付加価値税を導入している主要国すべてでインボイス制度が採用されていることからも明らかです。

ですが企業や個人事業主によってはインボイス制度対応で大きな労力を割くことになり、その労力が価格に転嫁される可能性もありますので、一概に利益を受けるだけとはいいがたいでしょう。

インボイス制度とは?

インボイス制度とは名前の通り、インボイス(=正しい消費税を記載した請求書)を発行しましょうねという制度で、インボイス制度の導入によって請求書の記載内容や保管に関するルールが追加・変更されます。

インボイス制度のメリットとは?

インボイス制度には、

- 取引の売手と買手の間で消費税率と消費税額の認識が一致する

- 正しい消費税額が納付され、税収が増える

というメリットがあります。

インボイス制度で誰が得をするのか?

過去の財務省の資料によると、インボイス制度の導入により消費税収が約2500億円増加すると試算されています。

こうした税収によって、日本の企業や消費者は広く薄くインボイス制度導入による利益を受ける(=得をする)と言えます。

ただし、インボイス制度は企業や個人事業主に大きな負荷をかけるため、結果的にモノやサービスの値段が上がる可能性があり、一概に利益を受けるだけとは言えません。