国外財産調書って提出しないといけないの?

先日、国内で初めて「国外財産調書」の不提出により、摘発された事例が話題になりました。案外、重要視していない方も多いようですが、実は、とても重要な制度であり、国も力を入れて摘発に取り組んでいるという噂もあります。

そこで今回は、国外財産調書制度について、提出までの流れと共に解説していきます。

1.国外財産調書制度はどんな制度?

「国外財産調書制度」とは、国外にある財産の明細を税務署に報告する制度です。

この制度の目的は、日本で納税義務がある人の国外財産を把握することにより、贈与税や相続税、所得税などの申告漏れを防ぐ目的で創設されました。この制度の前に国外送金等調書制度が施行され、国外へ100万円を超えて国外送金をした場合には、金融機関が税務署に届出をする必要がありました。

国外財産調書制度と国外送金等調書を組み合わせることにより、効率的に税金の申告漏れのチェックができるようになりました。

1-1.国外財産調書とはどんな書類?

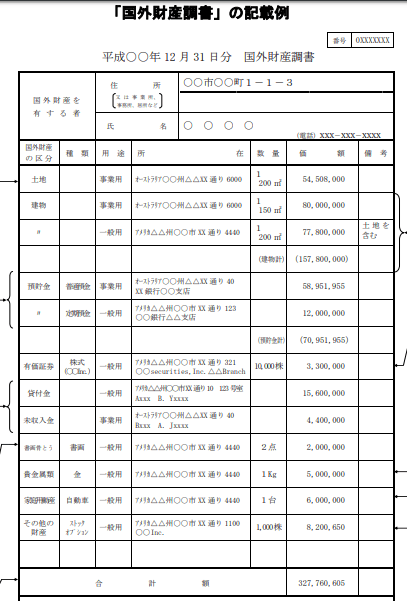

国外財産調書とは、国外にある財産を記入する書類です。土地や建物、現金預金、株式などの有価証券などを区分して、その資産の用途、所在地、数量、価額を記載しなければなりません。

国外財産調書はこのように記入します。

【出典】国税庁HP [手続名]国外財産調書(合同計表)

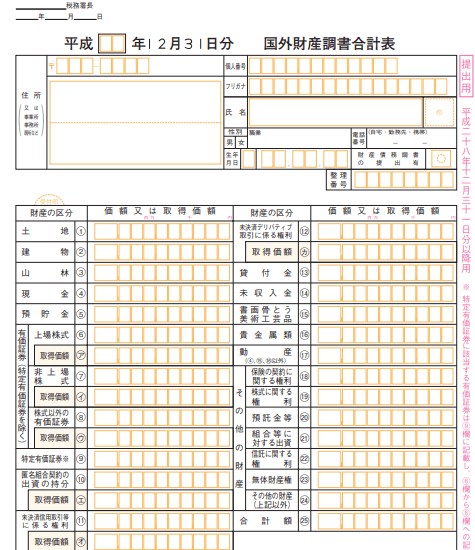

国外財産調書の記入後は、各資産別に合計価額を「国外財産調書合計表」に記入しなければなりません。

【出典】国税庁HP [手続名]国外財産調書(合同計表)

上の国外財産調書と国外財産調書合計表の2つを合わせて税務署に提出することになります。

1-2.国外財産調書の提出義務

国外財産調書の提出義務者は法令で定められています。

日本に住んでいる人(国内居住者)が、海外に合計5,000万円超の資産がある場合に、国外財産調書に資産の明細を記入し、3月15日(確定申告の申告期限と同じ)までに税務署に提出しなければなりません。

国外財産調書の提出は、義務となっており、罰則規定もあります。

1-3.国外資産の価額はどうやって決めればいい?

国外財産調書の記載する財産の価額は、その年の12月31日の時価で記載することになっています。

時価とは市場価額のことで、土地や建物などの不動産であれば、専門家による鑑定評価額、上場株式であれば12月31日に一番近い日の終値などが該当します。しかし、国外財産調書では、時間と費用の軽減を目的として「見積価額」で記入してもいいことになっています。

では、見積価額とはどのような価額を指すのでしょうか。代表的なものをいくつか挙げてみました。

土地・建物

まずは、土地や建物の見積価格の算出方法です。

- 外国の地方自治体から固定資産税の課税がある場合→その課税標準額

- 土地の取得価額を基に価格の変動率を合理的に算出して計算した価額

【参考】総務省統計局 外国政府の統計機関

- 翌年1月1日から「国外財産調書」提出までに該当資産の売却があった場合→その売却代金

- 建物(業務用以外)→取得価額から経過年数に応じた減価償却費を控除した価額

上場していない有価証券

続いて、上場していない有価証券の見積価額の算出方法です。

- 12月31日に最も近い日の適正と認められる売買実例価額

- 12月31日に近い売買実例がない場合は、翌年の3月15日までの売買価額

- その法人の決算書等に基づいて計算した価額(純資産額に持ち株割合を乗じる方法など)

- 上記3つの価額がない場合は取得価額

骨董品、貴金属

骨董品や貴金属の見積価額の算出方法です。

- 12月31日に最も近い日の適正と認められる売買実例価額

- 12月31日に近い売買実例がない場合は、翌年の3月15日までの売買価額

家庭用動産

最後に、家庭用動産(自動車や家電など)の見積価額の算出方法です。

- 業務用以外の家庭用動産は、取得価額から経過年数に応じた減価償却費を控除した価額

その他のものや詳細については、以下の国税庁出典のFAQを参照してください。

【参考】国税庁HP 国外財産調書の提出制度FAQ(P19~P32)

2.国外財産調書を提出しなかった場合はどうなるの?

国外財産調書制度を、期限内に税務署へ提出しなかった場合は、特別な加重措置と罰則規定が課せられます。

2-1.国外財産調書を提出しなかった場合の加重措置

国外財産調書を期限内に税務署へ提出しなかった場合、又は、提出した調書に国外財産の記載漏れがある場合(記載が不十分の場合)は、「過少申告加算税等の加重措置」が適用されます。

これは、その国外の財産に関する贈与税や所得税等の申告漏れがあった場合に、その部分の過少申告加算税を5%加重する措置です。

所得税の準確定申告については対象外になっています。提出義務はあくまでも亡くなった方(被相続人)なので、納税義務者の相続人には過失がないという判断で過少申告加算税の加重措置の対象外となっています。

2-2.国外財産調書を期限内に提出しなかった場合の罰則規定

正当な理由がなく国外財産調書を期限内に税務署へ提出をしなかった場合には、1年以下の懲役又は50万円以下の罰金と厳しい罰則になっています。

2-3.国外財産調書を提出するメリットは?

国外財産調書の提出は法律で定められているものですが、提出を促すために「軽減措置」を設けています。

これは、加重措置とは逆に、適正に国外財産調書を提出すれば、国外財産調書に記載している資産から生じる所得税などの過少申告加算税を5%減額する軽減措置です。

2-4.国外財産調書を提出しなかったら税務署にバレる?

結論から言います。バレます。

日本は、OECDモデル租税条約に加入しています。

OECDの主な目的は、「課税関係の安定・二重課税の除去」と「脱税、租税回避等への対応」になっており、日本・アメリカ・イギリス・ドイツなど36カ国が加盟しています。明言はされていませんが、加盟国内では外国人が保有している財産についての情報交換をしている、又はこれから情報交換を行っていくと思われます。

また、マイナンバー制の導入、金融機関からの国外送金等調書の提出などにより、個人の保有している資産は国内外を問わず、税務署に把握されていくと思われます。

国外財産調書は、必ず期限内に提出するようにしましょう。

3.国外財産調書はどのように作成して提出するの?

ここでは、国外財産調書を作成~提出するまでの流れを説明してきます。

3-1.「国外財産」かの判定

まず、国外財産調書を作成するためには、どの財産が「国外財産」に該当するのか確認を行いましょう。

国税庁では、財産の所在が「国内か国外か」の判定表を用意していますので、判定表に沿って分類しましょう。

【参考】国税庁HP 国外財産調書の提出制度FAQ 財産の所在の判定表(P6)

3-2.国外財産の価額を計算

保有する財産が国内か国外か判断が終わったら、次は国外の財産の価額を計算します。

預金であれば、その年の12月31日の残高、それ以外は1-3.国外資産の価額はどうやって決めればいい?でご紹介した計算方法によって見積価額を記載します。

3-3.国外財産調書と国外財産調書合計表を作成して、所轄の税務署へ提出

国外財産の種類、住所、数量、価額を国外財産調書へ記入したら、種類ごとの価額を合計した国外財産調書合計表を作成します。

国外財産調書合計表に押印後、所轄の税務署へ3月15日までに提出します。添付資料などは特に有りません。

3-4.国外財産調書 平成29年の提出状況

国税庁の発表では、平成29年分の国外財産調書の提出は9,551件あり、そのうち東京国税局管内で64%を占めています。

報告された財産は「有価証券」が50%を超えており、国外の会社に投資している方が多いことが分かります。また、「国外財産調書」を提出したことにより、過少申告加算税の軽減措置を受けた件数は168件となっていることから、「国外財産調書」を提出した人の少なくとも1~2%の人に税務調査があったことが分かります。一方、「国外財産調書」を提出しなかった事による「過少申告加算税の加重措置」を受けた件数は194件になっています。

まとめ

今回は「国外財産調書制度」についてご紹介しました。

国際化が進み、海外に資産を持つ方もたくさんいます。それに伴い、税務署も海外の資産に目を向けて申告漏れなどの取り締まりを強化しています。「海外の資産だからバレないだろう」などと考えずに、「国外財産調書」の提出が必要かどうか、また、その財産から生じている所得は日本で申告するものが含まれていないか考えてみましょう。

最後に、国をまたぐ国際税務は複雑です。自覚がない場合でも日本で税金の申告漏れになっているケースもありますので、専門家に相談されることをおすすめします。