【図解】10種類の所得と計算方法

所得税では、利益のことを「所得」と呼び、所得には10種類あります。それぞれ、どんな種類の所得があって、どのように計算…[続きを読む]

最近は副業を解禁している会社も増えてきましたね。副業収入のうちアフィリエイトやFXでの収入は雑所得に含まれます。

こうした雑所得は年末調整で処理ができるのでしょうか、それとも確定申告が必要になるのでしょうか?

ここでは、年末調整と雑所得について解説していきます。

目次

副業解禁の流れもあり、会社員でも給与以外に副収入などの雑所得を得ている方が増えています。

結論から述べますと、年末調整では雑所得は処理出来ません。以下、順に解説していきます。

そもそも雑所得とはどのような所得を指すのでしょうか? 一口に「所得」といっても、不動産所得や給与所得、事業所得などにわけられます。これらは所得税における課税所得の区分であり、どの所得にも当てはまらない所得を雑所得と呼びます。

そもそも年末調整は、定期的な収入が見込めて、見込み年収を計算して税金を源泉徴収した給与所得のサラリーマンの税金を年末で精算する制度です。雑所得は収入のタイミングや性質が一定でないため年末調整で書くことはできないのです。

サラリーマンの副業収入がどの所得に当てはまるかは、副業の形態や内容によります。

日雇いや時給制のアルバイトなど別の勤務先に雇用された場合は「給与所得」となります。

また、業務委託などで個人事業主として業務を請け負った場合、本業以外の小遣い稼ぎ程度の収入であれば「雑所得」の扱いになります。

「事業所得」であれば、最大65万円の青色申告特別控除を利用できるのですが、そのためには、片手間ではなく、ある程度、本気で取り組んでいて生計を立てていることを税務署に示す必要があります。

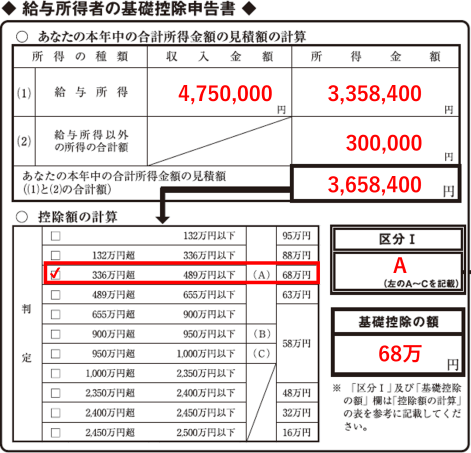

「給与所得者の基礎控除申告書(兼)給与所得者の配偶者控除等申告書(兼)給与所得者の特定親族特別控除申告書(兼)所得金額調整控除申告書」には、給与所得と給与以外の所得を記入する欄があります。

2025年からは、雑所得は「給与所得以外の所得の合計額」という欄に記入する必要があります。

なぜかというと、2025年から、基礎控除額は収入(所得)によって金額が変わります。もし記入しないと、基礎控除額が正しく計算できなくなるからです。

実は、2024年までも、副業の所得を記入必要でしたが、合計所得が2,400万円以下であれば、基礎控除額は全員48万円で同じでしたので、記入しなくても影響がなかっただけなのです。

ところが、2025年からは、記入しないと影響が出るようになりました。

記入するのは、合計額だけですので、何の収入かまでは、会社はわかりません。ただ、大きな金額が記入されていたら、会社から副業を疑われる可能性は十分にあります。

年末調整書類に記入しなくても、確定申告をすれば、所得税額そのものは問題ありません。

ただ、年末調整書類は間違っていることになりますので、後日、税務署が会社に指摘し、会社に年末調整書類の再提出を求める可能性もあります。そうなると、「なぜ年末調整で正しく記入しなかったのか?」と、会社から言われるかもしれませんね。

2025年からは、会社に内緒で副業をしている人は、けっこう大変になります。

雑所得はその性質上、所得の発生や内容がイレギュラーのため、毎月の給与所得から源泉徴収した税金を年末に精算する年末調整では処理できません。

そのため、雑所得がある場合は基本的に確定申告が必要になります。ただし、以下の条件に当てはまる方は確定申告が不要となります。

雑所得にはいろいろなものがありますが、公的年金の受給も雑所得に分類されます。

公的年金(源泉徴収の対象となる)の受取額の合計額が400万円以下の場合に、それ以外の所得が20万円以下であれば、確定申告は不要となります。

年末調整を行ったサラリーマンなどの給与所得者で公的年金以外の雑所得が20万円以下の場合は、確定申告は不要となります。

ただし、確定申告は不要ですが、住民税の申告は別途必要です。

なお、雑所得あり/なしに関わらず、以下のような場合は、もともと確定申告が必要になります。

医療費控除や初年度の住宅ローン控除は年末調整で処理できないため確定申告が必要です。

雑所得の金額はどのように計算するのでしょうか? 雑所得はあくまで「所得」なので「収入」から「必要経費」を差し引いた額で計算されます。

必要経費には、例えばインターネットオークションであれば、売却した物品の仕入れにかかった費用や送料、取引先との会食やお中元・お歳暮などの交際費、原稿執筆であれば、取材のための交通費や謝礼といったものが含まれます。

また自宅兼用で副業をしているような場合は、家賃や光熱費、通信費などのうち事業の割合に応じて一定の割合で按分した金額を経費として計上することが出来ます。