競馬で得た収入にはどんな税金がかかる?判例に基づいて詳説します

競馬で得た払戻金には税金がかかることご存知でしたか?

それは多くの場合は普段得る給与収入とは違って、一時的な利得として課税されるものです。その場合、たとえ大量に馬券を購入し、一枚の馬券で大儲けしたとしても、ハズレ馬券の購入額は控除できず、多額な税金を払うことになるかもしれません。

しかし、例えば毎週のように馬券を購入し、且つ利益を出すように確率を計算しながら購入し続けていた場合、「雑所得」という分類に入って、はずれ馬券も必要経費として控除を受けることが可能になります。

この記事では、競馬の収入はどのように課税されるのか、判例を参考に、税金の計算方法まで詳しく説明していきます。

目次

1.何税がかかるの?

競馬の払戻金には確定申告が必要になります。確定申告によって、「所得税」と「住民税」が課税されることになるのです。「所得税」「住民税」の申告では、収入の種類によって税金の計算方法が変わってきます。

では、「競馬の払戻金」は、どのような税金の計算方法になるのでしょうか。

通常は「一時所得」に該当!例外もあり

所得税は全部で十種類あります。その中で、競馬の払戻金は「一時所得」又は「雑所得」に当たります。

通常、所得税の計算で「競馬の払戻金」は「一時所得」に該当します。

「一時所得」とは、文字通り「一時的に生じる利益」のことで、継続的に生じる利益以外のものです。

しかし、例外的に「一時所得」ではなく、「雑所得」に該当する可能性があります。

「雑所得」とは、所得の分類で他の所得に当てはまらないものです。

実は、この「競馬の払戻金」が「一時所得」になるか「雑所得」になるかで払う税金が全く違う金額になってしまうのです。

「一時所得」と「雑所得」の違いって何?

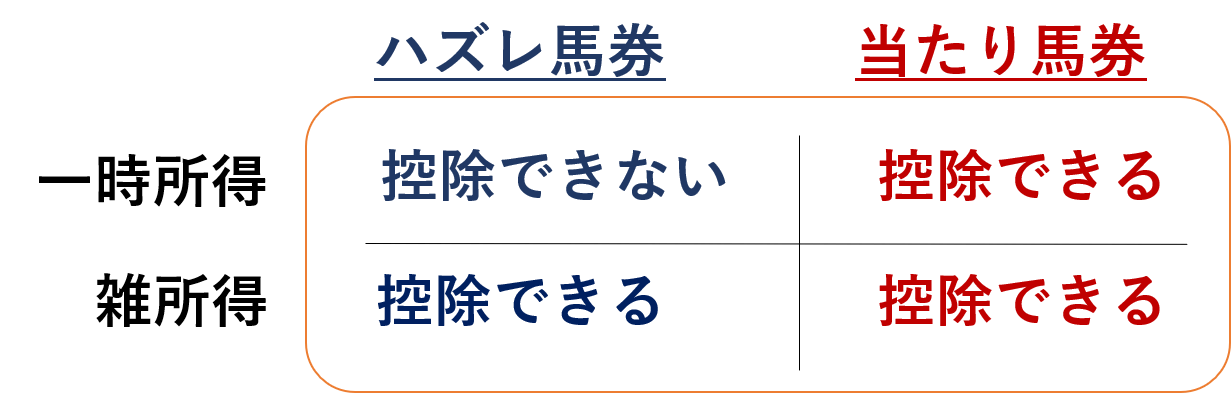

競馬の払戻金は、「一時所得」になるか「雑所得」になるかで、所得税の金額が大きく違ってきます。その理由は、それぞれの所得の計算式を見ればわかりやすいです。

「一時所得」の計算式:

「雑所得」の計算式:

一見、同じような計算式に見えますが、総収入金額から控除できるものが違っているのです。控除できるということは、控除された分の金額は課税されないということです。

「一時所得」と「雑所得」で控除できるもの

「一時所得」の場合は、控除されるものが「収入を得るために支出した金額」になっており、「雑所得」の場合は、「必要経費」になっています。

「一時所得」の「収入を得るために支出した金額」とは、以下のようなものを表します:

- 総収入金額を得るために直接要した費用の額

つまり、間接的に貢献がある支出があっても、控除対象にはならないのです。

「雑所得」の「必要経費」とは、以下のようなものを表します:

- 総収入金額を得るために直接要した費用の額

- その年に生じた販売費、一般管理費その他業務上に必要な費用の額

つまり、間接的に貢献がある支出があったら、それも控除対象になります。

競馬の場合

競馬の場合、一般的な「一時所得」となると、直接要した費用とは払戻金を得るために支出した金額なので、「予想が的中した馬券購入費用」が該当します。予想が的中した馬券のみなので、ハズレ馬券が何枚あろうとハズレ馬券は「収入を得るために支出した金額」には該当しません。

一方、「雑所得」となると、1年間で競馬に支出した金額が「必要経費」として認められるのです。ということは、「雑所得」に該当すると、ハズレ馬券も全て経費にすることができます。

こんなにも違う!「一時所得」と「雑所得」の税金の違い!

競馬の払戻金が「一時所得」に該当した場合と、「雑所得」に該当した場合の税金はどれくらい違ってくるのでしょうか。具体的に計算していきましょう。

例えば、1億円の競馬の払戻金があった場合で、馬券の購入金額が9,500万円。そのうち、1億円の払戻金があった馬券の購入費用は100万円。ハズレ馬券が9,400万円の場合で計算してみましょう。

分かりやすいように、給料など他の所得や所得控除を除外して計算していきます。

「一時所得」の場合:

所得税17,556,600円、住民税4,892,000円、合計22,448,600円

「雑所得」の場合:

所得税509,600円、住民税467,000円、合計976,600円

見ていただければ分かるように、「一時所得」に該当する場合と、「雑所得」に該当する場合の所得税・住民税の金額は20倍以上違います。

「一時所得」に該当した場合は、競馬の払戻金で500万円の利益が出たとしても、約2,250万円もの納税が発生し、結果的に大損することになります。

もし、競馬の払戻金を受けた人が国民健康保険加入者の場合には、住民税に伴い国民健康保険料も増加するため、金銭的負担がさらに増えます。

2.「一時所得」とは一体何?

競馬の払戻金が「一時所得」に該当した場合と、「雑所得」に該当した場合の納付税額の違いをご紹介しました。少し極端な例でありましたが、所得区分の違いによって税金の金額が大きく違います。では、この「一時所得」とはどういったものなのでしょうか。

「一時所得」は臨時収入

「一時所得」とは一時的、偶発的に生じた所得のことを言います。具体的には、次のようなものが該当します。

- 懸賞や福引きの賞金品

- 競馬や競輪の払戻金

- 生命保険の一時金、損害保険の満期返戻金等

- 法人から贈与された金品

- 遺失物拾得者や埋蔵物発見者の受ける報労金等(お金を拾った場合)

競馬の払戻金の所得区分を争って裁判が行われた!ポイントは?

競馬の払戻金が「一時所得」になるか、「雑所得」になるかの裁判が行われ、平成29年12月に最高裁の判決がでました。

この裁判は、納税者が競馬の払戻金を「雑所得」で申告していたところ、国税庁が競馬の払戻金は「一時所得」であると税務否認し、争うことになった裁判です。

高裁の判決では、国税庁を支持し、「馬券購入の態様や利益発生の状況等から一時所得に該当し、外れ馬券の購入費用は必要経費に該当しない」という理由で、「雑所得」として認められない判決がでましたが、最高裁で判決が覆り、「馬券購入の態様や利益発生の状況等から雑所得に該当し、外れ馬券の購入費用は必要経費に該当する」という判決が下り、納税者が逆転勝訴しました。

この裁判でのポイントは、「競馬の払戻金の所得区分は、馬券購入の期間、回数、頻度、その他の態様、利益発生の規模、期間、その他の状況等の事情を総合考慮して区分される。」ことです。

具体的には、馬券を自動的に購入するソフトウェアや統計学やアルゴリズム等を使い、工夫しながら年間を通して馬券を購入し、且つ営利している場合などは「雑所得」として認められるということです。詳しくは国税庁の一時所得の例示の(2)の注1をご覧ください。

【参考外部サイト】国税庁|一時所得の例示

3.「一時所得」になると、なぜ高額納税しなければならないの?

「一時所得」の計算式は、総収入金額から収入を得るために支出した金額を控除し、特別控除額(最高50万円)を差引いた金額が「一時所得」の金額になります。次に、一時所得の金額の1/2を他の所得と合算して合計所得金額を算出します。

つまり、収入の金額が50万円未満であれば課税されることはなく、一般的な金額の“臨時収入”であれば課税されることはありません。これは、一時所得になるような偶発的な臨時収入には担税力(税金を受け持つことができる力)が少ないと考えられているためです。

「一時所得」には50万円の特別控除が設定されており、そしてそこから1/2を控除できるように優遇されているのです。

しかし、競馬の払戻金については、ハズレ馬券が「収入を得るために支出した金額」に該当しないため、高額配当に当選すると、税金が高額になってしまうのです。

高額配当の税金が高額になるという理由などで、所得税の申告を故意に行っていないことが判明した場合は、故意無申告犯となり「5年以内の懲役、または500万円以下の罰金」に問われる恐れがあります。

「一時所得」の具体的な計算例は?

競馬の払戻金の「一時所得」に該当した場合の税金の計算結果をご紹介しましたが、次は具体的な算出方法をご紹介します。

計算条件は、前にご紹介した例と同様で、1億円の競馬の払戻金があった場合で、馬券の購入金額が9,500万円。そのうち、1億円の払戻金があった馬券の購入費用は100万円。ハズレ馬券が9,400万円の場合で計算していきます。

(所得金額)1億円ー100万円[当たり馬券]ー50万円[控除額]=9,850万円、一時所得は1/2になるので4,925万円

これは、一時所得としての競馬収入の所得金額を計算しています。具体的にはこのように計算します:

ここから、所得税の基礎控除額を引き、各税率をかけて、税額控除を引いていきます。

(課税所得)4,925万円ー基礎控除38万円(※)=4,887万円

(所得税)4,887万円に所得税率45%ー4,796,000円=17,195,500円

(所得税及び復興特別所得税の額)17,366,500×102.1%=17,556,600円

次に、住民税を計算します:

(住民税) 4,925万円[所得金額]ー基礎控除33万円(※)=4,892万円、4,892万円×10%[住民税率]=4,892,000円

所得税と住民税の合計金額は22,448,600円になります。

※2020年から所得税改正で基礎控除額が48万円に増額されましたが、ここでは、改正前の金額を利用しています。

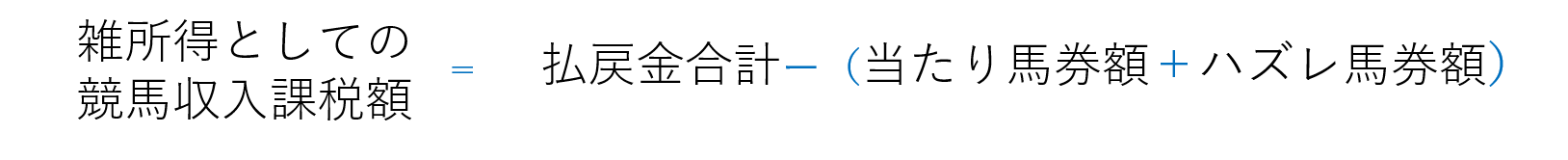

4.「雑所得」になると、なぜ納税額が少ないの?

高額の競馬の払戻金の場合は「雑所得」に該当した方が、納税額が少なくなるケースが多くあります。

その理由は、「雑所得」の所得の計算に「必要経費」が認められているため、競馬の場合はハズレ馬券も必要経費として算入できるからです。

しかし、「雑所得」は他の所得と違って優遇されているというわけではありません。

「雑所得」は、給与所得や事業所得、不動産所得などの他の所得と違って損益通算が認められていません。損益通算とは、所得が赤字になった場合に、他の黒字の所得と相殺できる制度です。

つまり、事業を行っている人が競馬で赤字が出たからといって、その赤字と本業の事業所得を相殺することはできないということです。

また、これまで話してきた通り、「雑所得」になるケースはごくまれで、大量多額の馬券を確立計算に基づいて購入するような買い方で、営利している場合に当たるぐらいです。

「雑所得」の具体的な計算例は?

では、「雑所得」になった場合の具体的な計算方法はどうでしょうか。ここでの条件は「一時所得」の計算と同じ条件で計算していきます。

(所得金額)1億円ー9,500万円=500万円

これは雑所得としての競馬収入の所得金額を示しています。具体的にはこのように計算していることがわかります:

ここからまた、所得税としての基礎控除を引いて、税率をかけてを計算していきます。

ここからまた、所得税としての基礎控除を引いて、税率をかけてを計算していきます。

(課税所得)500万円ー基礎控除38万円=462万円

(所得税)462万円に所得税率20%ー427,500円=496,500円

(所得税及び復興特別所得税の額)496,500×102.1%=506,900円

また、住民税を計算します:

(住民税)500万円(所得金額)ー基礎控除33万円=467万円、467万円×10%(住民税率)=467,000円

このように、所得税と住民税の合計金額は、976,600円になります。

「一時所得」の場合(22,448,600円)に比べて1/20以下の税額になっていることがわかります。

※2020年から所得税改正で基礎控除額が48万円に増額されましたが、ここでは、改正前の金額を利用しています。

まとめ

今回は、「競馬の払戻金」の所得税ついての取扱いをご紹介しました。

一般的に、競馬の払戻金による収入は「一時所得」になります。しかし、判例のようなソフトウェアなどを使用して継続的に馬券を購入されているケースなどについては「雑所得」として申告することが出来ます。

判例のような馬券の買い方をされている方は、自分一人で判断せずに税理士などの専門家に相談してみましょう。