【平成29年改正】投資の利益に税金対策!住民税と所得税は違う課税方式が可能に!

株式・投資信託などを始める時、証券会社の口座開設で多くの人は「特定口座(源泉徴収あり)」を選択しますが、すると確定申告で「総合課税」、「申告分離課税」、「申告不要」の三つの課税方式を選びます。その中で一つだけしか選べない、と思っていませんか?

実は、平成29年度税制改正で、特定上場株式等の配当所得や上場株式等の譲渡(源泉徴収がある特定口座)に係る所得については、平成29年4月1日から所得税と住民税において違う課税方式を選択できることが明確化されました。

それにより、どんな選択ができるのか、自分はどのようなパターンの課税方式を選んだほうが有利になるのか、この記事で詳しく説明します。

目次

1.上場株式の配当への課税方式はどんなものがあるの?

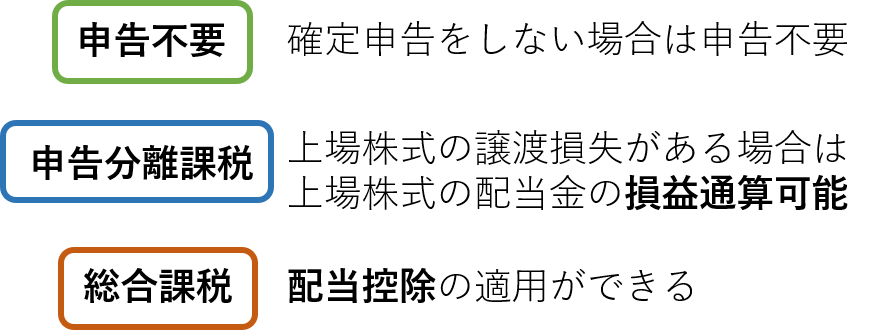

はじめに、上場株式の配当の確定申告方式についてご説明します。証券会社の口座開設で「特定口座(源泉徴収あり)」を選んでいる場合、確定申告で3パターンの申告方法を選択することができます。

「特定口座(源泉徴収あり)」の株式の配当は、配当される時に配当金の額面の20.315%(所得税15.315%、住民税5%)の源泉徴収が差引かれて支払われます。「特定口座(源泉徴収あり)」に限り、この配当について“申告しない”という選択ができるのです。つまり、配当金の20.315%を支払って申告納税が終わってしまうという制度です。確定申告の必要はありません。また、事業所得等がある方が、事業所得等の確定申告をする場合でも、配当所得を計算に含める必要がありません。

一方、“確定申告する”という選択肢もあります。確定申告をする場合は、税金の計算において「配当控除」という税額を控除できる恩恵があります。納税者の所得によって税率が違うため、“確定申告をする”を選んだ方が有利になる場合、“確定申告をしない”を選んだ方が有利になる場合のどちらも考えられます。

上場株式の売買を行っていて売却損がでた場合は、その株式の損失と配当金の金額が特定口座内で合算(損益通算)され、余分に源泉徴収された配当の源泉所得税が翌年に還付されます。配当金で株の売却損を補てんできなかった場合は、残りの損失額を3年間繰越すことができ、繰り越した年の株式の売却益や配当金から控除することができます。これを「上場株式等に係る譲渡損失の損益通算及び繰越控除」と言い、この制度を利用する場合には確定申告で「申告分離課税」を選択する必要があります。

2.所得税と住民税について違う課税方式で選択できるってどういうこと?

「特定口座(源泉徴収あり)」の確定申告は、株の売買を行って売却損がなければ、“申告不要”と“総合課税”のどちらか一方を選択できることを理解して頂けたと思います。

では、平成29年の税制改正で何が変わったのでしょうか。

2-1.確定申告は2つある!

確定申告と聞くと、「3月に税務署に行って申告するもの(所得税の確定申告)」と思われる方が大半ではないでしょうか。しかし、確定申告は税務署以外に各市町村に提出するものがあります。

これを「住民税の確定申告」と言います。通常は、税務署で確定申告したものが各市町村に送られるため、「特定口座(源泉徴収あり)」の配当所得がある方が、税務署の確定申告で「総合課税」を選択すると、住民税の確定申告でも「総合課税」に自動的になってしまうのです。

2-2.税制改正により「明確化」した!住民税の課税方式の変更!

税制改正により、管轄の各市町村に住民税の申告を行うことにより、「所得税の確定申告」と「住民税の確定申告」の配当所得の課税方式を変更することができるようになりました。

厳密に言うと、税制改正前も、「住民税の課税方式を所得税の課税方式と違うものに変更できない」という規定はなかったのですが、各市町村によって取扱いが異なっていました。税制改正により、この取扱いが統一されました。

2-3.どういった場合に住民税の課税方式を変更した方が有利になるの?

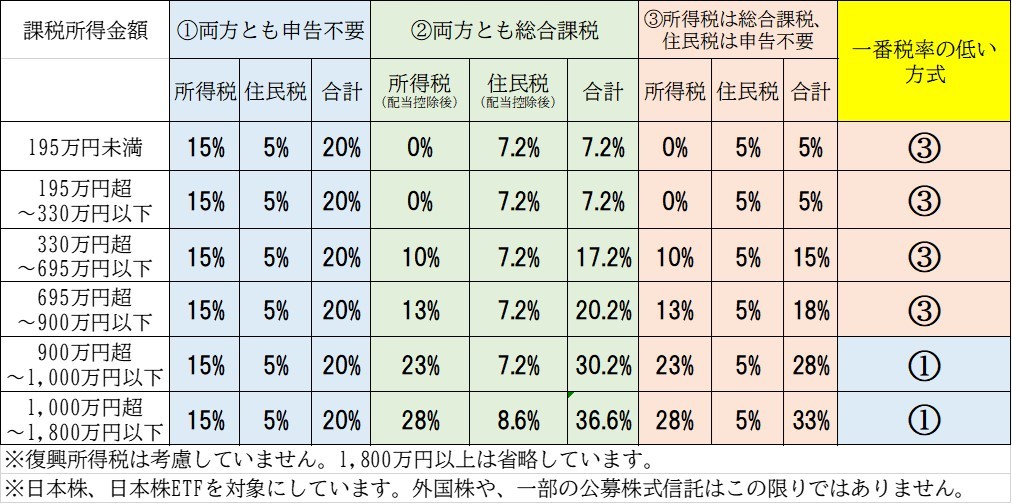

所得税は、超過累進課税なので、所得が多い方ほど所得税率が高くなります。それに比べて住民税は一律10%になっています。他の所得によって、どちらの課税方式を選んだほうが有利になるか異なってきます。所得金額別にどの課税方式が有利になるか見ていきましょう。

課税所得が900万円未満の場合は、③の「所得税は総合課税を選択し、住民税は申告不要」が所得税と住民税の合計税率が一番低くなります。

課税所得が900万円を超える場合は、①の「所得税と住民税とも申告不要」の税率が一番低くなり有利です。つまり、課税所得が900万円未満の場合は、税務署で行う確定申告の他に、住民税の確定申告を行うことで住民税を節税することができるのです。

一方、課税所得が900万円を超える方は、特定口座内の配当については「何もしない」場合が一番良い選択肢になります。

2-4.どれくらい節税できる?住民税の課税方式を変更した場合

課税所得が900万円未満の場合は、住民税の確定申告を行うことにより節税になります。しかし、「手続きが面倒だな」と思う方もいらっしゃると思います。では、どれくらい節税になるのでしょうか。具体例をあげてご紹介します。

例:フリーランスで働くAさん 事業所得210万円 配当所得300万円(上場株式、特定口座)

(便宜上、基礎控除以外の控除額は考慮していません。復興特別所得税は考慮していません。)

①所得税、住民税とも申告不要の場合

- 所得税:(事業所得210万円-基礎控除48万円)×税率5%=81,000円

- 住民税:(事業所得210万円-基礎控除43万円)×税率10%=167,000円

- 配当の源泉徴収額: 300万円×20%=60万円

合計 848,000円 - 国民健康保険料(所得割額のみ。世田谷区の料率)11.25%

(事業所得210万円-基礎控除43万円)×税率11.25%=187,875円

②所得税、住民税とも総合課税の場合

- 所得税:(事業所得210万円+配当所得300万円-基礎控除48万円)×税率20%-427,500=496,500円 ; 496,500円-配当控除(配当所得300万円×10%)=196,500円

- 住民税:(事業所得210万円+配当所得300万円-基礎控除43万円)×税率10%=467,000円

467,000円-配当控除(配当所得300万円×2.8%)=383,000円 - 合計 579,500円

- 国民健康保険料(所得割額のみ。世田谷区の料率)11.25%

(事業所得200万円+配当所得300万円-基礎控除33万円)×税率11.25%=525,375円

③所得税を総合課税、住民税を申告不要の場合

- 所得税:196,500円(②の所得税と同じ)

- 住民税:167,000円(①の住民税と同じ)+配当の住民税の源泉徴収額(300万円×5%)=317,000円

合計 513,500円 - 国民健康保険料(所得割額のみ。世田谷区の料率)11.25%

187,875円(①と同じ)

「②所得税、住民税とも総合課税の場合」と「③所得税を総合課税、住民税を申告不要の場合」の比較

「②所得税、住民税とも総合課税の場合」よりも「③所得税を総合課税、住民税を申告不要の場合」を選択した場合の方が66,000円も所得税と住民税の合計額が安くなりました。これに加えて、国民健康保険加入者の場合は、住民税の所得金額を減らすことにより、保険料を減らすことが出来ます。

- ②所得税、住民税とも総合課税の国民健康保険料(所得割のみ) 525,375円

- ③所得税を総合課税、住民税を申告不要の場合の国民健康保険料(所得割のみ) 187,875円

Aさんの場合は、配当所得が所得に占める割当が高いため約3倍も違う結果となりました。

(世田谷区の国民健康保険料の所得割額で計算しています。所得割額は各市町村によって異なります。また、家族構成などによっても異なります。)

3.どうやったら住民税の課税方法を変更できる?

Aさんのケースのように所得税の配当所得は「総合課税」、住民税は「申告不要」にすることにより節税できる場合があります。

国民健康保険加入者の場合は、その恩恵を最大に受けることができます。住民税の課税方法の変更はどのようにすればよいのでしょうか。

3-1.税務署に提出する確定申告書とは別に、住民税の申告書を市町村に提出が必要!

住民税の課税方式を、所得税の課税方式と違う方式を選択するには住民税の申告書を市町村に提出する必要があります。

税務署の確定申告は3月15日までとなっていますが、住民税は納税通知が送達される時までと地方税法に定められています。3月15日以降でも手続きすることができますが、なるべく早く手続きすることをおすすめします。

3-2.どんな書類を提出すればいいの?

基本的には住民税の確定申告書の提出が必要になります。

住民税の確定申告書は、所得税の確定申告と同様の様式になっています。地方自治体によって「課税方式選択用」の特別な様式を用意している自治体もありますので、お住いの市町村の税務課へ問い合わせる必要があります。ほとんどの市町村ではホームページで案内を行っています。

所得税の確定申告を行っていて、住民税の「課税方式選択」の手続きを行わなければ、住民税の課税方式は自動的に所得税の課税方式と同じ方式になってしまいますので、注意が必要です。

まとめ

納税者にとっては、住民税の課税方式選択が可能になったことにより、新しい節税方法ができました。

特に、国民健康保険加入者の方にとっては、支払保険料を増やさずに所得税の配当控除の恩恵を受けられるようになったので、この制度の利用を検討されることをおすすめします。

制度を活用する方は、各自治体によって申告書の様式などの取扱いが違うため、前もって確認することを忘れずに行ってください。