年末調整で交通費は年収に含まれる? 配偶者控除の判定はどうなる?

この記事では年末調整の際の考え方や手続き方法、扶養の判定には含まれるのかなど、交通費と税金の関係を網羅して解説します…[続きを読む]

アルバイトや有給インターン、パートをされている方は「源泉徴収」という言葉を聞いたことがあると思います。しかし、その内容をしっかり理解している人はどのくらいいるのでしょうか。もしかたら、今後脱税を疑われたり、必要以上に会社に多く税金をとられたりするかもしれません。

そこで、アルバイトなどの源泉徴収について徹底的に解説します。皆さんが抱える「こんな場合はどうしたらいいの?」という不安も解消していきます。

目次

源泉徴収とは国に支払う所得税のことです。 所得税は毎年1月1日から12月31日までの1年間の収入を3月までに確定申告することで支払う税金です。

しかし、日本国民全員が確定申告を行うと、税務署などの税金を管理する機関に多くの人手が必要になります。また、国民全員が税金について知識を持たなくてはいけません。この状況を解決するためにできた制度が「源泉徴収制度」です。

源泉徴収制度は、給料を支給する会社(源泉徴収義務者)が、会社から給料をもらっている人(給与受給者)の毎月の給料から所得税を天引きする制度です。そして、会社は年末にそれぞれの1年間の給料の合計額を計算して、年間の所得税を計算します。

その1年間の所得税が、毎月天引きしてきた源泉所得税の合計額より少なければ差額を返金し、多ければ差額を引かれてしまいます。これを「年末調整」といいます。

天引きされる金額は、毎月の給料の金額や扶養している家族がいるかどうかによって変わってきます。

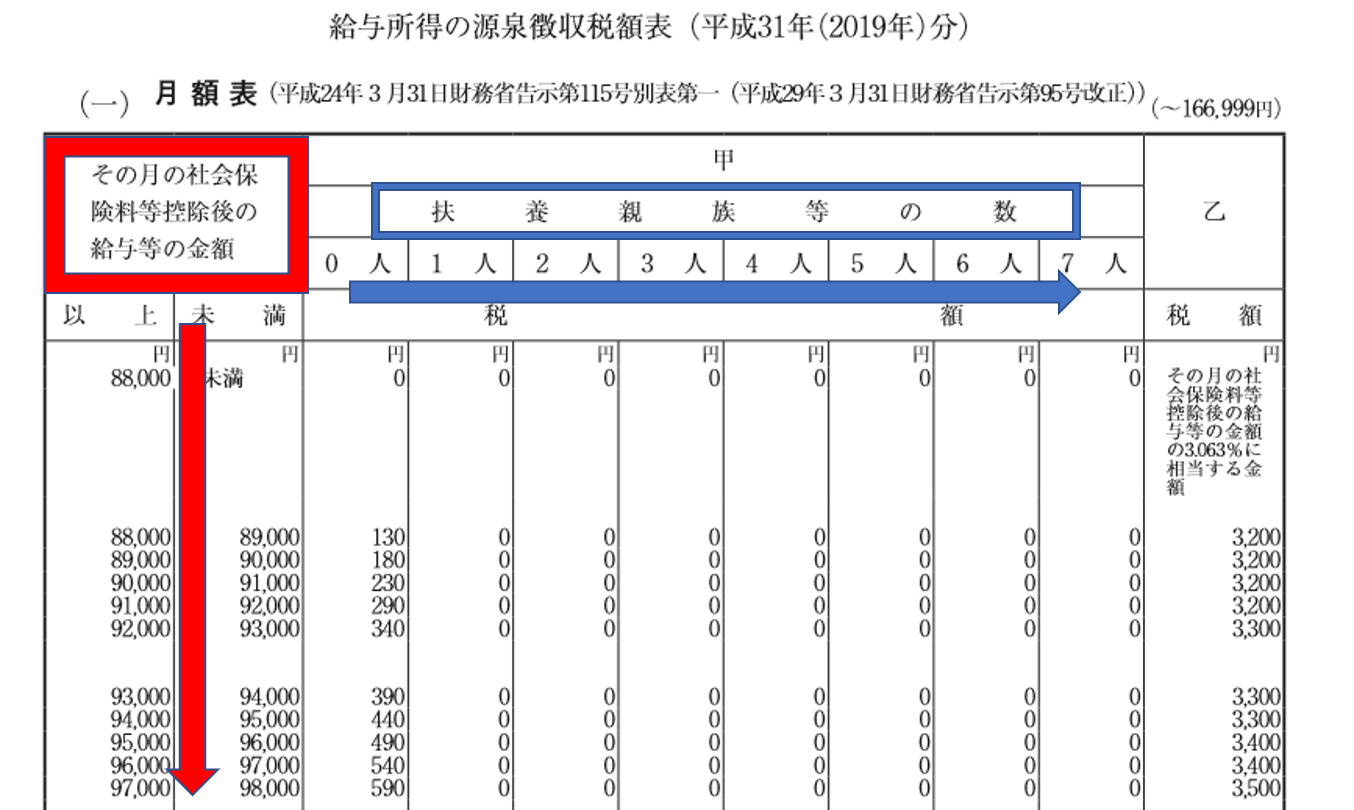

具体的には、国税庁が発表している「源泉徴収税額表」に給料の金額と扶養家族の数をあてはめることで計算されます。

(下の図は、2019年のものですが、令和4年(2022年)も同額です。)

この月額表の見方は、

まず1番左の「その月の社会保険料等控除後の給与等の金額」の欄であてはまるものを選びます。

社会保険料等とは、社会保険料(健康保険料+厚生年金)と雇用保険料を合計した金額のことです。

次に「扶養親族等の数」であてはまるものを選択します。

扶養親族とは、給料をもらってる人が養っている親族のことで、所得税では所得金額が48万円(給与収入103万円)未満の親族のことをいいます。

※社会保険での扶養親族は給与収入130万円未満の親族をいいますので、注意が必要です。

一番上に記載されている

「甲」は本業としている会社からもらう給料や1か所のみから給料をもらっている場合にあてはまります。

「乙」は、2か所以上の会社に勤務している場合に、副業のほうの会社からもらう給料にあてはまります。

いくつかの会社などから給料が支払われている場合は、どっちを本業とするか決めておく必要があります。法律上は、「給与所得者の扶養控除等申告書」を提出した会社が本業となります。

会社から給料をもらっている人は源泉所得税を給料から天引きされますが、アルバイトで給料をもらっている人も例外ではありません。では、どういった場合に源泉所得税が天引きされるのでしょうか。

具体例をあげて見ていきましょう。

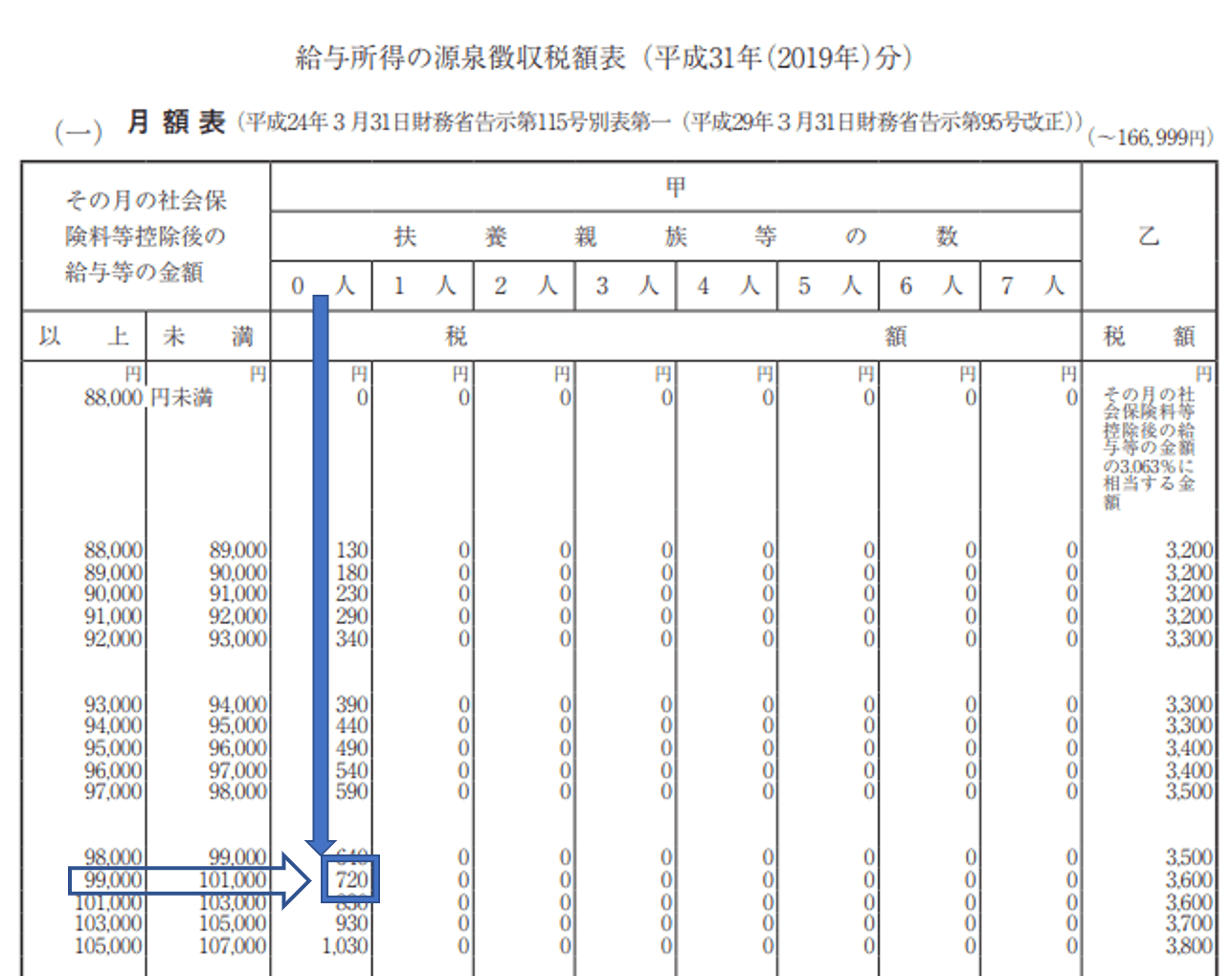

アルバイト代 月10万円

月額表にあてはめると、99,000~101,000円にあたる→720円源泉所得税額 720円

1か所目からのアルバイト代 月8万円

「給与所得者の扶養控除等申告書」を提出しているため、「甲」になる。

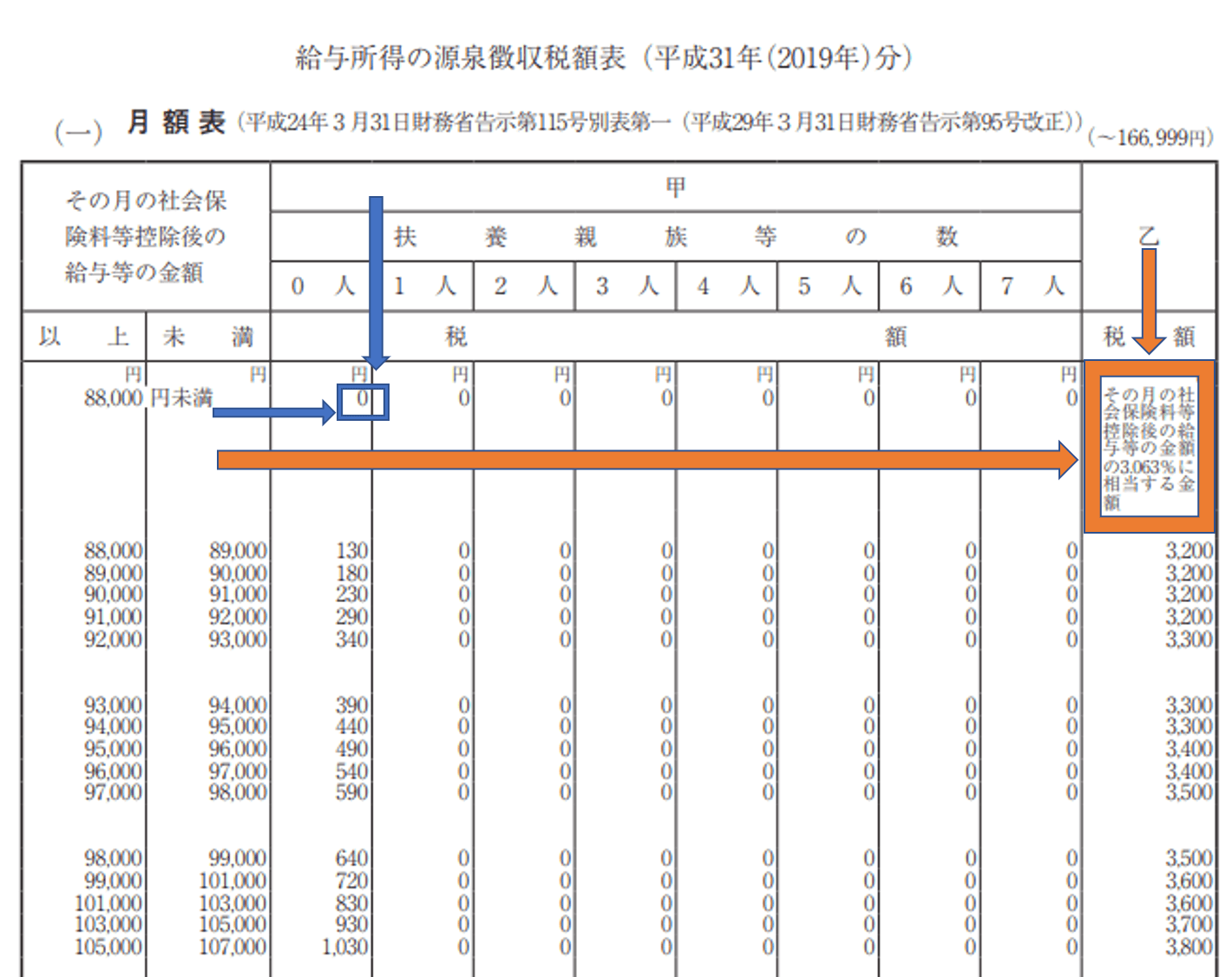

月額表にあてはめると、源泉所得税額は0円にあたる2か所目からのアルバイト代 月2万円

「給与所得者の扶養控除等申告書」を提出していない(1か所のみ提出できる)ので、「乙」になる。

月額表に当てはめると、社会保険料等控除後の給料×3.063%にあてはまる。20,000×3.063%=612円(端数切り捨て)源泉所得税額 612円

ケース①と比べて給料の合計金額は同じ10万円でも2か所から給料をもらっている場合は源泉所得税が天引きされることになります。

※この場合は、確定申告で2か所からの給料の額を合算して計算することで払い戻しを受けられるかもしれません。

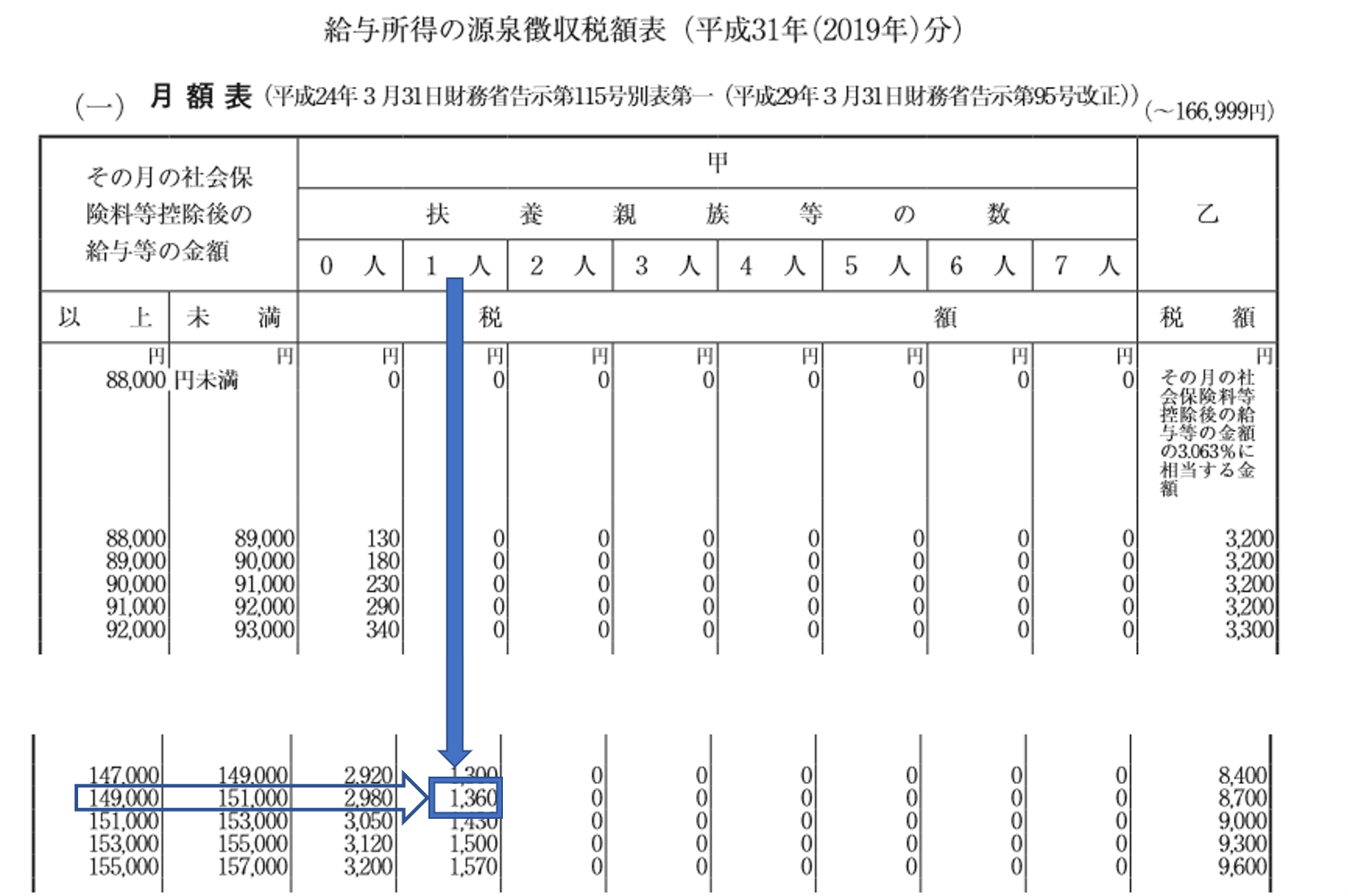

アルバイト代 月15万円

月額表に当てはめると、「扶養親族等の数 1人」にあたる→1,360円源泉所得税額 1360円

※このケースでは、社会保険に加入していない場合としています。

では、次は今までと少し違うケースを紹介します。

法律上の日雇いアルバイトの基準

①働いた日数や時間により給料が計算される。

②雇用契約が2ヶ月を超えないこと。継続して2ヶ月を超えて給料の支払いをしないこと。この2つを満たす場合は、源泉所得税の額は国税庁が発表している「日額表」を使って計算されます。日雇いアルバイトの場合は源泉所得税の区分が「丙」にあたります。

アルバイト代 1日9,500円

日額表の「丙」にあてはめると、10円に該当。

源泉所得税額 10円

給料の源泉所得税は毎月の給料から天引きされています。これは、1年間、毎月同じ額の給料をもらった場合を想定して計算しています。

1年間同じ金額の給料をもらい続ければ問題ないのですが、アルバイトなどは働いた時間などで毎月の給料の金額に違いがあります。

そこで、これを調整することを「年末調整」といいます。

年末調整はだいたい、1年の最後の給料が決まった時点で会社の給料を管理している人が行います。この作業により、給料が天引きされすぎている場合は返金してもらえます。足りない場合は差額を支払わなければなりません。

2か所から給料をもらっている場合は、本業となる会社(「給与所得者の扶養控除等申告書」を提出した会社など)で年末調整が行われます。この年末調整には2か所目の給料は入らないため、自分で確定申告しなければなりません。確定申告には2か所目からの給料の額と源泉徴収税額の証明書となる「源泉徴収票」が必要になります。

アルバイト代に通勤費(電車代など)が含まれている場合は、一定の額は源泉所得税の対象になりません。

この一定の額は法律によって決められています。

①自動車や自転車で通勤している場合は「通勤距離」によって限度額が決まっています。

②交通機関を使って通勤している場合は「合理的な運賃等の金額」までが源泉所得税の対象になりません。

ここまで源泉徴収について説明してきましたが、難しい内容なのでまだまだ疑問がたくさんあると思います。そこで、代表的なケースと解決法をいくつか紹介したいと思います。

1年の途中で仕事を辞めてしまった場合で、その年中に新たに働きはじめなければ確定申告が必要になります。

確定申告は、翌年3月15日までに税務署に所得税の確定申告書の提出が必要になります。前の仕事の源泉徴収票があれば手続きはできますが、生命保険や年金保険など支払いがある場合は所得税の金額を少なくできますので、その他の必要書類も用意しましょう。

確定申告は国税庁ホームページ上で申告できますが、不安な場合は、確定申告のシーズンに必要な書類を持って所管の税務署に行くと相談コーナーなどで税務署職員に対応してもらえます。

もし、新たに働き出した場合は、前の会社の源泉徴収票を新たに働き出した会社に提出することにより、今の会社が前の会社の給料と合わせて年末調整をしてくれるため、確定申告の必要はありません。

源泉徴収票は通常、年末調整が終わった後にもらえる場合が多いのですが、仕事をやめてしまった場合などで源泉徴収票をもらえない場合は、まず会社の給料を管理している人に源泉徴収票の発行を依頼しましょう。

どうしても発行してもらえない場合は、会社の経理担当者に「税務署に相談します。」と言うといいでしょう。なぜなら、会社は働いている人に源泉徴収票を渡さなくてはいけないと法律で決まっているため、源泉徴収票を発行しない会社は法律違反になります。

源泉徴収票を発行してもらえない人が税務署に届出を提出した場合、税務署が源泉徴収票を発行しない会社に対して指導を行います。

日雇いアルバイトの場合は日額表により源泉徴収されます。源泉徴収の区分は「丙」にあてはまるので会社は年末調整をすることが出来ません。ご自分で確定申告して所得税の返金を受ける必要があります。確定申告は上の①を参考にしてください。

働いていた会社が倒産した場合は、会社自体が機能していないため源泉徴収票を手に入れるのは難しいと思われます。この場合は税務署に相談するようにしましょう。特例で源泉徴収票の代わりに給与明細で確定申告ができるケースもあるようです。給料明細は大事に保管することが重要です。

今回は給料の源泉徴収についてご紹介しました。

源泉徴収とは、会社から給料をもらっている人の毎月の給料から所得税を天引きする制度です。そして、会社は年末にそれぞれの従業員の年間の所得税を計算して、差額を返金するか、または追加徴収します。

アルバイトであっても給料が一定金額を超えると源泉徴収されます。

給与所得者の扶養控除等申告書を提出していれば、月額88,000円を超えると源泉徴収されます。申告書を提出していなければ、少額の給料でも源泉徴収されます。