リベート(販売奨励金)は軽減税率の対象か?

販売実績に応じて取引先から支払を受けるリベート(販売奨励金等)は軽減税率の対象になるのでしょうか?

商品との紐付けがあいまいなリベートはどのようになるのでしょうか?

まずは原則論を述べるとともに、起こりうる問題を共有します。

目次

1.リベートの仕組み

1-1.販売促進としての「割戻し金」

リベートとは、企業間の取引において販売促進を名目とし、売り手側が買い手側に支払う代金のことを言います。通常は買い手側の代金決済後に割戻しという形で支払いが行われます。

長期契約や大量契約を発注してくれた買い手側に対してのみ行われる特別な割引制度で、世界的に見られる取引です。契約書に明文化されることも多く、日本でも企業間取引においては定着した取引と言えるでしょう。

リベートを行う基準や金額の決定方法は様々であり、年間売上高に応じたものや、決済期間に応じたもの、店舗内の陳列場所を優遇してくれたことに対するもの、売り場面積の大きさによるものなどが挙げられます。

1-2.業界・企業により異なる用語

リベートには業界や企業ごとに様々な用語が用いられます。

一例としては「売上割戻・仕入割戻」「キックバック」「払い戻し」「謝礼金」「報奨金」「販売奨励金」「インセンティブ」などが挙げられます。

用語は違いますが、基本的には全て同じ意味で使用される用語です。

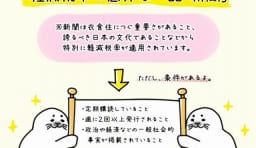

2.飲食料品に係るリベートは、軽減税率の対象

リベートは、売り手側においては売上げに係る対価の返還等に該当し、買い手側にとっては仕入れに係る対価の返還等に該当します。

売上げに係る対価の返還等、仕入れに係る対価の返還等については、それぞれの対象となった品目に基づいて、適用される税率を考えることになります。

要するに、そのリベートの対象となった取引が「飲食料品の譲渡」であれば、軽減税率8%が適用されることになるということです。

ただし、「対価の返還」ではないリベートについては軽減税率が適用されません。それについては、次の章「3.線引きが明確でないリベートはどうなる?」で解説しています。

2-1.請求書の記載方法

代金決済時に売り手側が買い手側にリベートを支給する場合、売り手側が発行する請求書の記載方法も知っておかなければなりません。

特に定められた形式はありませんが、経理処理のミスを防ぐためにも、標準税率が適用されるリベートの額と軽減税率が適用されるリベートの額を明確に区別して表示することが望ましいでしょう。

具体的には下の表を参考にしてください。

|

請求書 xx年1月30日 ㈱○○御中

※印は軽減税率対象商品 |

|||||||||||||||||||||||||||||||||

2-2.帳簿の保存が必須

リベートが生じた場合、リベートの事実を記載した帳簿が保存されていないと、税額控除を受けることができません。

帳簿には下記の内容を記録しておく必要があります。

① リベートを支払った場合

- そのリベートに係る品目が軽減税率の対象である場合には、資産の内容と軽減税率である旨の記載

- 税率ごとに区分したリベートの金額

② リベートを受け取った場合

- そのリベートに係る品目が軽減税率の対象である場合には、資産の内容と軽減税率である旨の記載

3.線引きが明確でないリベートはどうなる?

ここまで原則的なリベートについての経理処理の方法を確認してきました。

飲食品類の取引に関するリベートは軽減税率の対象になるということで、一見問題は生じないように思えます。

しかし、リベートには様々な形式によるものが存在しているため、その全てについて考慮する必要があるでしょう。

3-1.売上に紐付かないリベート

仕入れの数量や決済金額に応じて支払われるリベートとは違い、売上に紐付かない名目のリベートも常態化しています。

業界に身を置いている方なら分かると思いますが、例えば物流補填、センターフィー、移動運賃、手数料など、様々な形式のリベートが企業間取引には存在していますよね。

また、企業によってはリベートにPOP代やマネキン代を含めている場合もあり、これらも直接的に売上には紐付かないリベートと言えるでしょう。

これらのリベートについては、「対価の返還」に相当するものであり、飲食料品に係る取引であれば、軽減税率の対象になりますが、「役務の提供」に対するものであれば、軽減税率の対象になりません。この点、取引当事者間でこれらの認識を共有する必要がありますので、例えば契約書等によりあらかじめ明らかにしておくといった対応が考えられます。

数量や決済金額によらずに、単に努力したことに対する対価としてのリベートであれば、軽減税率の対象になりません。

今後、取引業者の間でリベートの目的や性質について、もしあいまいであれば、整理していく必要があるでしょう。

3-2.税率が混在するものに対するリベート

軽減税率が適用される食品類と、標準税率が適用される酒類が混在する取引は日常的に行われています。

今まではその仕入れ総額に対してリベートの金額を算定すれば良かったのですが、軽減税率が導入されると計算方法を変更する必要が生じるかもしれません。

例えば、軽減税率適用分と標準税率適用分の比率で按分して各々税率を計算しなければならない可能性があり、事務負担の増加が懸念されるところです。

計算方法を変更する以外にも、取引制度自体を見直して軽減税率に対応させるといった対処法も考えられます。

いずれにしても、何らかの対策を取ることが求められるでしょう。

3-3.センターフィーの考え方

小売業が製造元に請求する物流センターの施設使用料である「センターフィー」の取り扱いについては、物流センターの使用等に係る対価として支払うものであるため、その対価の額が販売数量等に応じて計算されるものであったとしても、飲食料品の売上(または仕入れ)に係る対価の返還等には該当せず、「役務の提供」の対価に該当することから、軽減税率の適用対象となりません。

まとめ

軽減税率導入後のリベートの経理処理について解説してきました。

原則的には飲食品類の取引に係るリベートは軽減税率の対象になるということを覚えておきましょう。

ただし、最後に紹介した売上に明確に紐付かないリベートについては、今後の議論の流れを注視する必要があります。

センターフィーについては、軽減税率の対象とならないという見解が発表されましたが、他にもいろいろなケースが存在します。

そう遠くないうちに確定した税務処理方法が公表されることと思いますので、その発表を待ちましょう。

リベートの処理は消費税の税額計算に大きな影響を及ぼしますので、軽視せずに関心を持っておきたいところです。