軽減税率で価格表示はどうなるの?

ひれかつ定食980円。

1,000円以下でお得だと思ったら、実は税別で、レジで1,058円払って、がっかりした経験はありませんか。

軽減税率が導入されて税率が2つになったら計算もさらに面倒です。

消費者からすると、税込で価格を表示してくれたほうがわかりやすいですが、店側からすると、2つの価格を表示するのは大変ですよね。

軽減税率が導入されたら、プライスカードの価格表示はどうなるのか、確認してみましょう。

目次

1.税込価格の表示が原則

1-1.総額表示方式

消費者である私たちは普段あまり意識していないかもしれませんが、お店の値札や広告等に表示する価格は消費税を含んだ総額の表示が義務付けられています。

この「総額表示方式」は平成16年4月から実施されています。総額表示方式が導入された理由は何でしょうか?

実は総額表示方式が導入される前までは、税抜価格表示が主流でした。

しかし、税抜価格しか表示されていないと、レジで請求されるまで実際にいくら支払えばいいのか分かりにくいですよね。

また、税抜価格表示のお店と税込価格表示のお店が両方存在していたため、消費者の混乱を招いていたのです。

このような状況を解消するために、値札を見れば消費税を含む支払総額が一目で分かるよう総額表示方式が義務付けられたという経緯です。

これによって私たちはレジで請求される前に支払わなければならない金額が分かりますし、表示されている金額が税抜価格なのか税込価格なのか迷う必要が無くなります。

総額表示方式は消費者にとって大きなメリットがある制度なのです。

1-2.税抜の表示も期限付きで認められている

先ほどの説明を読んで「税抜きで表示している店もたくさんあったような…」と疑問に思った方もいるかもしれません。

実は2021年(平成33年)3月31日までは、総額表示しなくてもよいという特例措置が取られているのです。

これは平成25年に公布された「消費税の円滑かつ適正な転嫁の確保のための消費税の転嫁を阻害する行為の是正等に関する特別措置法」(転嫁対策特別措置法)という法律に定められています。

消費者にとっては税込価格で表示されている方が便利なのに、なぜこのような特例が認められているのでしょうか?

事業者の視点で考えてみるとその理由が分かります。

近年、消費税は5%→8%→10%と段階的な増税の真っ最中です。

店側からすると、消費税が増税される度に値札を貼り替えるのはかなりの負担となるでしょう。

したがって店側への配慮として、2021年3月31日までは税抜価格を表示しても良いという特例が適用されているのです。

ただし、この特例の適用を受けるための要件として、税抜価格を表示しているお店は、その価格が税込みであると消費者に誤って認識させないための措置を講じることが求められています。

当然のことですが、特例として税抜価格での表示が許可されてはいるものの、本来は原則通り総額である税込表示することが望ましいとされています。

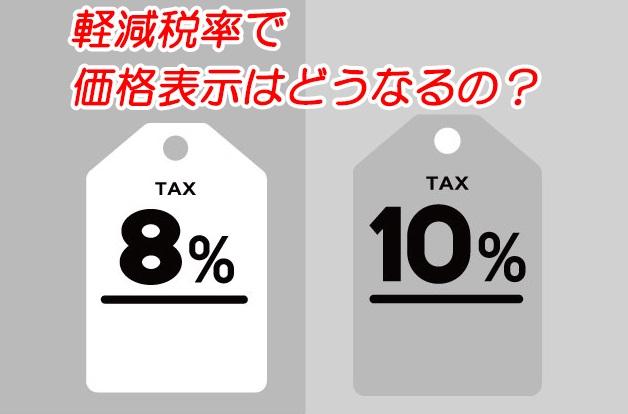

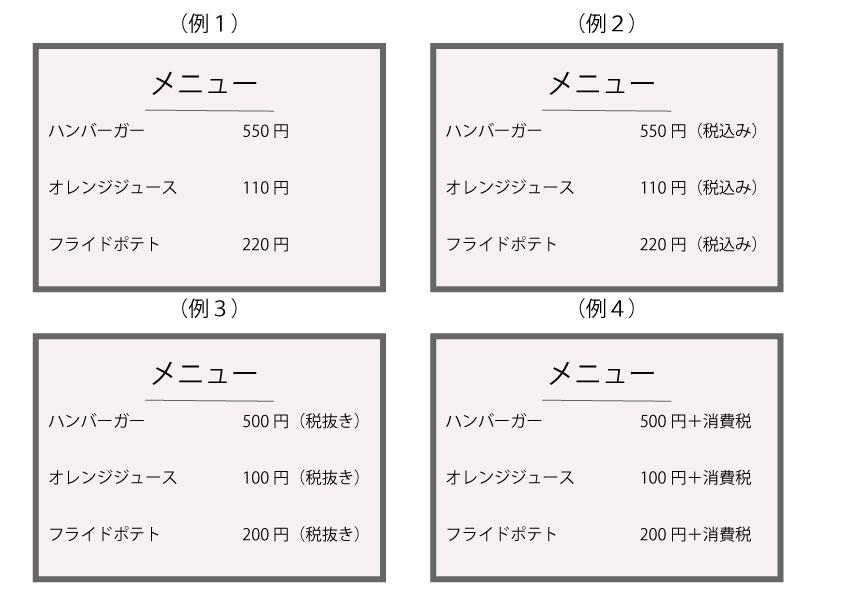

1-3.表示例

現在、特例として税込表示と税抜表示の両方が認められていることは説明した通りです。

ここからはより具体的に、税込、税抜それぞれの表示方法の例を見ていきましょう。

1-3-1.税込価格表示の例

| 例1 | 108円 |

|---|---|

| 例2 | 108円(税込) |

| 例3 | 108円(税抜価格100円) |

| 例4 | 108円(うち消費税額8円) |

| 例5 | 100円(税込価格108円) |

| 例6 | 105.84円(本体価格98円) |

一口に税込表示といっても意外と様々なパターンがあることが分かると思います。

しかし、何をもって税込表示していると見なされるのでしょうか?

それは、総額である「108円」の表示があるかどうかで判断されるのです。

例5は一見税抜表示されているように見えますが、「108円」の表示があるため税込表示していると判断されるわけです。

例6は小数点2桁まで表示することで、消費税込みの金額を正確に表しています。ただし、1円未満の支払いはできませんので、消費者が実際に支払うのは、105円です。

1-3-2.税抜価格表示の例

| 例1 | 100円(税抜) |

|---|---|

| 例2 | 100円(税別) |

| 例3 | 100円(本体) |

| 例4 | 100円+税 |

| 例5 | 100円+消費税 |

税抜表示の例としては上記のようなパターンがあります。

どれも税抜表示であることを消費者が理解しやすいように、「税抜」や「本体」などといった表示がなされているのが分かると思います。

なお、消費者に税抜表示であることを知らせる方法として、値札に記載する以外に下記のの方法も認められています。

- 店内の目に付きやすい場所に、「当店の価格は全て税抜表示です」といった掲示を行う

- チラシやWEBサイトで、目に付きやすい場所に「価格は全て税抜表示です」といった表示を行う

要は消費者が「この価格は税抜表示だ」と分かるよう配慮されていればOKということですね。

2.軽減税率制度での価格表示

ここまで現行の税率による価格表示方法について解説してきました。

ここからは消費税が10%に増税され、軽減税率制度が導入された2019年(平成31年)10月1日以降における、価格表示のパターンについて確認していきましょう。

2-1.標準税率10%だけの商品の表示

標準税率である消費税10%が適用される商品は、税込表示であっても税抜表示であっても、現行と全く同じ表示方法で問題ありません。

軽減税率が導入されることによって、同じ商品に複数の税率が適用される場合が想定されます。

2-2.標準税率10%と軽減税率8%の両方がある商品の表示

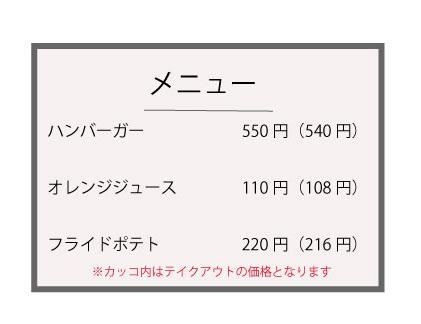

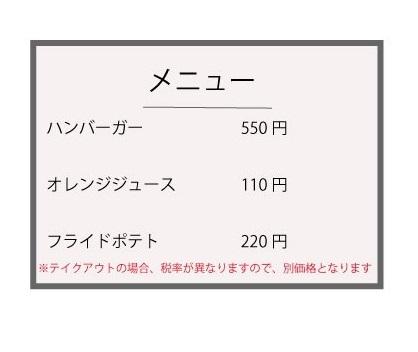

例えばハンバーガーショップの場合、店内で食べる場合は標準税率の10%が適用されますが、テイクアウトの場合は軽減税率の8%が適用されます。

その他、イートインスペースが設置されている小売店でも同様に複数の税率が適用されるケースがあるでしょう。

上記のようなお店の場合、どちらか一方の税率しか表示されていなければ、実際に購入するときに「思っていた価格と違う」といったような不都合が生じかねません。

このようなケースで店側が価格表示を行う方法として、次の3つの方法が考えられます。

2-2-1.2種類の税込価格または税額を表示

1つ目の方法として、店内飲食とテイクアウト、両方の税込価格を表示する方法が考えられます。

この方法は、店内飲食とテイクアウトが同程度の割合で利用される店が採用すべき方法と言えるでしょう。

2-2-2.どちらか片方の税込価格または税額を表示し、税率が異なる場合があることを明記

なお、両方の税込価格に併せて、税抜価格や消費税額を併記する方法も認められます。

2つ目の方法は、店内飲食とテイクアウトのどちらか片方のみの税込価格を表示する方法が考えられます。

この方法は、店内飲食とテイクアウト利用者の割合に偏りがある店において、利用者が多い方を優先して表示したい場合に有効です。

また、メニューの関係上店内飲食とテイクアウト両方の価格を表示するスペースがない場合も、やむを得ずこのパターンを採用することになるでしょう。

2-2-3.本体価格に差をつけて、税込価格を同じにする

3つ目の方法は、他の2つとは考え方が少し違います。

店内飲食とテイクアウトの本体価格に差をつけて、税込価格を同じ値段にしてしまおうという考え方です。

具体的に説明すると次のような価格設定になります。

- テイクアウトの税抜価格:102 円(+消費税8%)→ 110 円(税込価格)

- 店内飲食の税抜価格 :100 円(+消費税10%)→ 110 円(税込価格)

このように店内飲食とテイクアウトの税込価格が同じであれば、わざわざ両方の価格を併記する必要がありませんよね。

この方法には、店側に次のようなメリットが考えられます。

- テイクアウトの容器代や箸代を上乗せできる

- 店内飲食を値下げすることで、店内飲食の需要を確保できる

- 従業員の教育が簡素化できる

- 複数の価格を表示することによる客とのトラブル防止

2-3.標準税率10%の商品と軽減税率8%の商品が混在する場合の表示

スーパーやコンビニには、標準税率10%の商品と軽減税率8%の商品が同じ棚に陳列されるケースも当然生じます。

例えばみりんは酒類として標準税率が適用されますが、しょうゆは食品類として軽減税率が適用されます。

また、ビールは標準税率が適用されますが、ノンアルコールビールは軽減税率が適用されます。

このような商品は、消費者からするとどちらの税率が適用されているのか分かりにくく、トラブルが発生する可能性があります。

対策として考えられる方法として、次のようなものが挙げられます。

- 適用される税率によって陳列スペースを分ける

- 適用される税率によって値札の色を変える

- 適用される税率によってシールを張る

他にも様々な方法が考えられますが、店側は消費者の誤解を生まないような工夫をすることが求められるでしょう。

【引用】AirREGIマガジン:【軽減税率】みりんとみりん風調味料の税率は違う!軽減税率で小売業小売業・スーパーに何が起こる?

3.消費者に誤認させる広告の禁止|ガイドライン

消費税が増税されると消費の落ち込みが予想されるため、各社様々な手段でそれに対抗することが予想されます。

ただし、商品を売るために何をしても許されるわけではありません。

広告表示に関するルールが設定されていますので、線引きを確認しておきましょう。

政府広報PDF:消費税率の引き上げに伴う価格設定について(ガイドライン)

3-1.消費税を値引きする広告は禁止

「消費税分値引きします」のような、消費税を値引きすることを記した広告表示は禁止されています。

「消費税」という文言を含まない表現であっても、「増税分2%値下げ」、「税率引上げ対策、10%還元」など、「増税」や「税」という実質的に消費税を連想させる文言を用いた宣伝文句も同様に禁止されています。

3-1-1.NGの例

禁止されている具体的な文言の一例を挙げると、次のようなものが挙げられます。

- ・「消費税は転嫁しません。」

- ・「消費税はいただきません。」

- ・「消費税は当店が負担します。」

- ・「消費税はサービスします。」

- ・「消費税還元セール」

- ・「当店は消費税増税分を据え置いています。」

- ・「増税分を値引きします。」

- ・「消費税10%分還元セール」

- ・「消費税相当分、次回購入時に利用できるポイントを付与します。」

- ・「消費税相当分のお好きな商品1つサービスします。」

- ・「消費税増税分をキャッシュバックします。」

3-1-2.OKの例

「消費税」「増税」「税」といった文言を使用した宣伝文句がNGということは説明した通りです。

しかし逆に考えれば、「消費税」「増税」「税」といった文言を含まない表現であれば、禁止される表示には該当しないことになります。

ただし、宣伝の表示全体から消費税を意味することが明らかな場合は、禁止表現に該当する可能性があるので注意が必要です。

また、「消費税」といった文言を含む宣伝表示であったとしても、消費税分を値引きするという趣旨の宣伝文句でなければ禁止表示には該当しません。

線引きが難しいと思いますので、具体的なOK例を見ていきましょう。

- 「秋の生活応援セール」、「秋の大特価セール」

(消費税との関連がないためOK) - 「2%値下げセール」、「2%還元」、「2%ポイント還元」

(たまたま増税分と一致するだけなのでOK) - 「10%値下げセール」、「10%還元」、「10%ポイント還元」

(たまたま消費税率と一致するだけなのでOK) - 「毎月20日は全品2%割引セール(なお、10月1日から消費税率が10%になります。)」

(消費税分を値引きする意図が示されていないためOK)

3-2.軽減税率制度での広告

軽減税率8%の対象となる商品は、他の商品が消費税10%に増税された分、相対的に2%安くなったように見える可能性があります。

その2%を利用して、「2%値引き」といった宣伝表示をすることは禁止されています。

ただし、実際に本体価格を2%値引きしているのであればもちろん何の問題もありません。

3-3.罰則

禁止されている宣伝表示に抵触すると、指導・助言・勧告・企業情報の公表などの行政指導を受ける可能性があります。

消費税増税による消費の落ち込みを回避したい気持ちは分かりますが、宣伝や広告の表示には細心の注意を払いましょう。

4.増税後は税別表示が多くなる?

法律的には、税込表示が正しい方法なのですが、お店では8%と10%の両方の税込価格を表示する手間が増えてしまいます。

そのため、スーパー、ドラッグストア、ホームセンターなどでは、税別表示だけにする店舗が増えているようです。

消費者からは、自分で税込金額を計算する必要があって面倒という声がある一方で、商品の本来の価格がわかって良いという肯定的な声もあります。

今後の動向が注目されます。

まとめ

消費税の価格表示の基本的なルールから、軽減税率導入後の価格表示の例、宣伝文句の禁止例など一通り解説してきました。

軽減税率導入後の価格表示については、店内飲食とテイクアウトの両方を行う店にとっては悩ましいポイントだと思います。

価格の表示方法には次の3つの方法があることをご紹介しました。

- 2種類の税込価格または税額を表示

- どちらか片方の税込価格または税額を表示し、税率が異なる場合があることを明記

- 本体価格に差をつけて、税込価格を同じにする

また、標準税率10%の商品と軽減税率8%の商品が混在する店では、消費者に税率の違いを分かりやすくするための工夫が必要となるでしょう。

いずれにしても大きな変化が生じますので、事前にしっかりと対策を取っておくことが必要ではないでしょうか。

逆に、消費者もプライスカードなどの価格表示のルールをよく頭に入れて、惑わされないようにすることが大切です。