消費税の課税事業者・免税事業者の違いと判定方法【図解】

消費税の免税事業者と課税事業者の違いについて、また、判定フローについて、図を使ってわかりやすく解説します。課税売上高…[続きを読む]

物やサービスを購入した際には、購入金額に対して消費税がかかります。

既にみなさんの日常に当たり前に存在している消費税ですが、その仕組みを考えたことはありますか?

消費税の知識は、特に事業者(個人や会社で商売をしている人)は必須となるものです。

一般消費者やこれから初めて事業を行う事業者が、簡単に消費税について理解できるように、その仕組みをわかりやすく解説します。

目次

普段何気なく支払っている消費税ですが、その特徴や存在する意味を考えたことはあるでしょうか。まず最初に知っておきましょう。

消費税は買い物などの支出に対して支払う税金で、広く公平に課税される間接税です。 税率は8%であり、2019年10月1日より10%へ増税されました。

間接税とは、納税義務者(税金を納める義務がある人)と担税者(税金を負担する人)が違う税金をいい、消費税の他には、たばこ税や酒税などがあります。

これに対して直接税とは、法人税や所得税のように納税義務者と担税者が同じ税金をいいます。

買い物をしたときに自分の財布から消費税を直接支払っているので、直接税だと思ってしまうかもしれませんが、その支払った消費税はいったんその購入先(事業者)に預かられる形となるのです。詳しくは次項で解説します。

消費税が導入されたのは1989年(平成元年)で、導入の大きな目的は、今後さらに進んでいくであろう高齢化社会で増え続ける社会保障費をまかなうためです。

どんどん必要になる社会保障費のために、当初3%でスタートした消費税率は、10%にまであがりました。

消費税は今や法人税を超え、所得税に並ぶ国の大きな税収となっています。

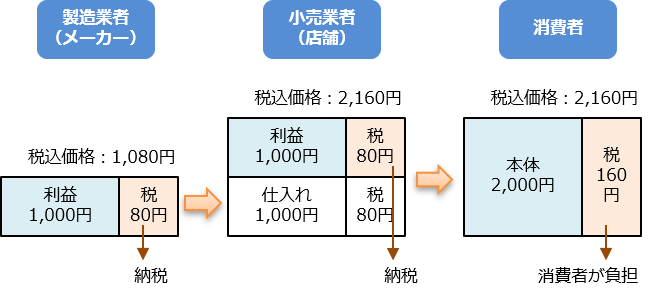

前項で解説したとおり、消費税は間接税であり納税義務者と担税者が違います。

納税義務者は事業者で、担税者は消費者です。 消費税は事業者を間に挟んで国に納められるシステムとなっています。

私たちは、物やサービスなどの買い物をしたときには消費税を払っています。直接、国や地方に支払っているわけではありませんが、消費税を負担しているのは消費者です。

事業者(個人事業者や法人)は物やサービスなどを販売したときには、販売金額に消費税を上乗せした金額を消費者から貰います。

この消費税部分はその事業者の売上ではなく消費者からの預り金であり、課税期間(※)の末日の翌日から2ヶ月以内(個人事業者は翌年3月31日まで)に、税務署へ消費税の確定申告書を提出し、その期間分の消費税を納付しなければなりません。

※課税期間とは、法人の場合には事業年度、個人事業者の場合には1月1日から12月31日までをいいます。

納付する消費税は、簡単には、「預かった消費税」から「支払った消費税」を差し引くことで計算されます。支払った消費税とは、仕入や経費などにかかった消費税のことです。

物やサービスなどが消費者に購入されるまでには、多くの事業者が関わっています。

全ての事業者がこの計算方法により計算した消費税を納めることで、納める消費税の合計は消費者が支払った消費税の額と一致する仕組みになっているのです。

消費税の納税義務者は事業者であり、消費者から預かった消費税を国に納めなくてはなりませんが、すべての事業者にその納税義務があるわけではありません。

消費税の納税義務者には、課税事業者と免税事業者という2つの区分があります。課税事業者に該当する場合には納税義務があり、免税事業者に該当する場合には納税義務が免除されます。

では、課税事業者と免税事業者がどのような判定で決まるかについて、簡単に解説します。

その課税期間の基準期間(※1)における課税売上高が1,000万円以下である場合には、納税義務が免除されます。免税事業者になるということです。

※1基準期間

個人事業者はその年の前々年、法人はその事業年度の前々事業年度のことをいいます。

判定に関する細かい内容についてご興味ある方は、事業者向けに解説している、こちらの記事をご覧ください。

免税制度は小規模事業者の納税事務負担への配慮等から設けられています。少人数で経営している小規模事業者にとって、手間のかかる消費税の計算をしなくてよいというのは非常に助かる制度です。

しかし、免税事業者であっても、課税事業者と同じように消費者から消費税を受け取っており、これを納税しないということは、消費者が負担した消費税がその免税事業者の懐に入っていることになります。

理論的には、事業者が納めた消費税の合計と、消費者が支払った消費税の合計額はイコールとなるはずですが、免税制度や簡易課税制度という特別な計算があることで、消費者が支払っている消費税の方が多くなっているのが現実です。

消費税は物やサービスの販売すべてにかかるわけではありません。取引の性格に応じて、「課税」、「免税」、「非課税」、「不課税」の4つに区分されます。

事業として対価を得て行われる国内取引をいいます。

例えば、文房具の購入、タクシーの運賃、外食代など、日常における多くの取引がこれに該当します。レシートを見て消費税を支払っているのであれば、その取引は課税取引です。

前述してきた「課税売上高」とは、この課税取引による売り上げのことをいいます。

課税取引ではありますが、納税しなくてよい取引です。要するに、課税はされるけれども税率が0%ということです。

例えば、日本からアメリカへの商品の輸出販売、日本からアメリカへの運賃の受け取りなどです。

また売上に消費税はかかりませんが、その売上のために行った、仕入にかかる消費税は差し引くことができます。

事業として対価を得て行われる国内取引であっても、課税対象になじまないものや社会政策的配慮から、消費税を課さない取引をいいます。

例えば、土地の売買や貸付、賃貸物件の家賃などが該当します。

ただし免税取引とは違い、仕入にかかった消費税は差し引くことができません。

事業として対価を得て行われる国内取引に該当せず、そもそも課税の対象にならない取引をいいます。

例えば、給与、保険金などが該当します。

課税/免税/非課税/不課税の区分について、もっと深く知りたい方は、事業者向けの記事をご覧ください。

消費税がかからない取引のうち、私たちが生活していくうえで関わることが多い代表的なものを挙げて解説します。

土地の売買や貸し付けは非課税取引に該当し、消費税はかかりません。

同じ不動産でも建物は課税されるのに、なぜ土地は非課税なのか。それは、土地は消費されるものではなく資本の移転と考えられるため、消費という行為に対して課税される消費税は課されるべきではないからです。

土地の貸し付けと混同してしまいがちなのが、駐車場の賃料です。土地を駐車場にして貸している場合には課税取引になりますので注意しましょう。

居住用のマンションやアパートなどの賃貸物件にかかる家賃は非課税取引に該当し、消費税はかかりません。

これは住居という生活の基盤への社会政策的配慮から非課税とされています。

ただし、事務所や店舗など事業用の家賃は課税取引である点に注意しましょう。居住用の家賃が特別扱いになっているだけでなのです。

病院などに支払う医療費のうち、健康保険の適用があるものは非課税取引に該当し、消費税はかかりません。

医療費に消費税を課することは国民の理解を得にくいものであり、社会政策的配慮ということで非課税とされています。

美容整形などの自由診療、予防接種、健康診断などは消費税がかかります。

給与や賃金は労働の対価として支払われるものであり、「事業として対価を得て行われる国内取引」の事業に該当しないため、不課税取引となります。

従業員ではなく一人親方などの外注業者に支払っている外注費については、労働の対価ではなく、事業として支払っているものですので課税取引です。

給与なのか外注費なのかは、税務調査でよく目を付けられる点です。注意しましょう。

生命保険金や共済金は、人の死亡や怪我、入院などに対して支払われるものであり、物やサービスを販売した対価ではないため不課税取引となります。

他にも、消費税がかからないものについて、もっと知りたい方は、次の記事をご覧ください。

消費税は私たちがほぼ毎日かかわっている、最も身近な税金です。 10%へ増税された今、消費税がどのような税金であるか、またその目的を知ることで納得して納税できるかもしれません。

消費税の納付者である事業者は、消費税の計算をする必要があり、税理士に依頼するにしても、ある程度の知識がなければ節税対策を聞いても意味が分からないかもしれません。

消費税のポイントは次の通りです。しっかり覚えておきましょう。