税率が違うのにテイクアウトも店内飲食も同じ税込価格になるかも!

2019 年10 月1日に、消費税率が10%に引き上げられました。それと同時に、飲食料品などで消費税の軽減税率制度が実施されました。

ここで注意したいのが、飲食料品を購入して持ち帰った場合は軽減税率(8%)が適用され、店内飲食などの外食の場合は適用されないということです。そのため、イートインスペースがある店舗などでは、同じ商品で税率が異なる場合があり、現場が混乱する可能性があります。

そこで、実は「テイクアウト(持ち帰り)も店内飲食も、同一価格の表示にする」という、裏技的な話があります。

なぜ同じ税込価格にできるのか、そのカラクリについて詳しく解説します。

目次

1.価格表示には、税込価格の表示が必須

お店で商品を購入する場合、表示されている価格は税抜・税込のどちらでしょうか。お店によって、表示されている価格が税抜きであったり、税込みであったりすると、消費者は混乱します。

例えば、A店では98円、B店では100円で同じ商品が販売されているとします。安いA店で購入したいと思うのが普通でしょう。しかし、A店は税抜価格、B店は税込価格で表示されていたとするとどうなるでしょう。消費税率8%の場合、A店では105円、B店では100円となり、B店の方が安くなります。

こうした紛らわしい事態を防ぐため、国では価格表示に一定のルールを設け、商品などの価格表示は、原則として税込表示をするよう決められています。ただし、税込表示の場合、消費税率が変更になると、すべての値札を付け替える必要が出てきます。これにはかなりの労力やコストがかかるため、平成33年(2021年)3月31日までは特例で税抜価格表示だけでもOKとされています(それ以降は税込表示が必須)。

ただし、税抜価格で表示する場合は、それが税抜価格であることが分かるように表示することが義務つけられています。

2.軽減税率が導入されたらどうなるの?

平成33年(2021年)3月31日までは、商品などの価格表示は、税抜価格でも税込価格でもよいことになっています。これまでは消費税率が一定であったため、それでも問題ありませんでした。では、軽減税率が導入されて、消費税率が8%と10%の複数になった場合はどうなるのでしょうか。

これには、いくつかの表示方法が認められています。

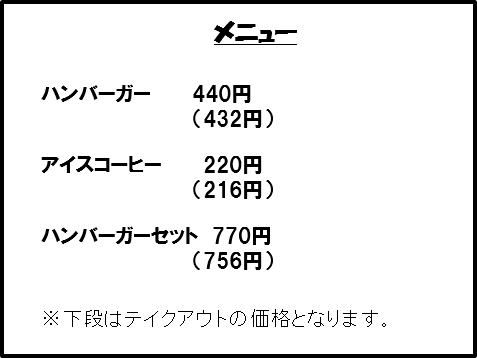

①テイクアウト(8%)と店内飲食(10%)の両方の価格を表示

これは原則的な方法です。例えば、表示価格を2段に分けたり、横に並べて一方をテイクアウト、もう一方を店内飲食の価格と表示するなどの方法をとります。

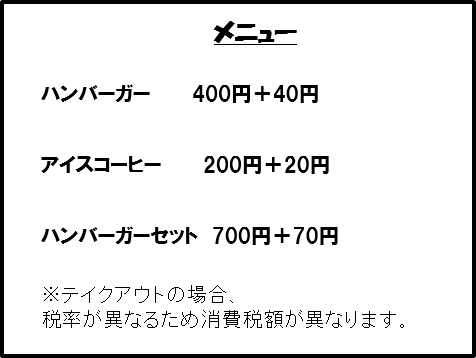

《店内飲食とテイクアウト両方の税込価格を表示する場合》

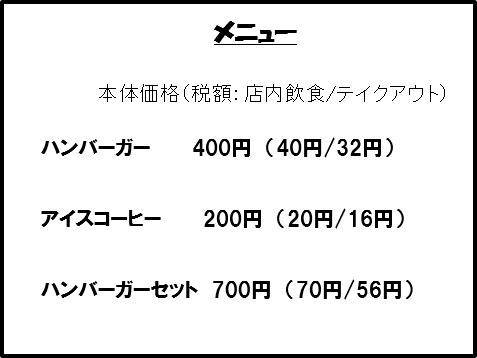

税抜価格で表示する場合は、本体価格を表示し、8%と10%の消費税の金額のみを横に並べて表示するなどの方法をとる必要があります。

《税抜価格と店内飲食・テイクアウトそれぞれの税額を表示》

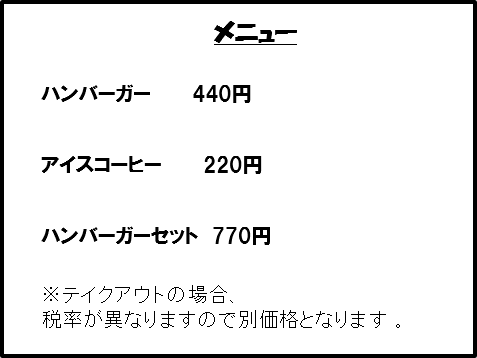

②テイクアウト(8%)と店内飲食(10%)のどちらか片方だけ表示する場合

テイクアウト(8%)と店内飲食(10%)のどちらか片方だけ表示する方法も認められています。その場合は、「テイクアウト(または店内飲食)の場合、税率が異なりますので、別価格となります」といった文言をメニューに記載し、消費者に分かりやすいようにする必要があります。

《店内掲示などを行うことを前提に、どちらか片方のみの税込価格を表示》

《どちらか片方の税抜価格と消費税額を表示》

3.テイクアウトも店内飲食も同じ税込価格にできる

ここまで、軽減税率が導入された場合の価格表示について見てきました。しかし、メニューの価格表示をすべて書き換える手間がかかったり、メニューのスペースが大きくなってしまう、支払う金額が分かりにくいなど、さまざまな問題点がでてくることが予想されます。

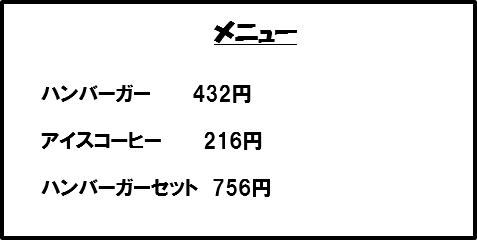

商品の価格は、お店が自由に決めることができます。そこで、編み出された方法は、テイクアウトも店内飲食も同じ税込価格にするという方法です。この場合は、税込価格が同じになるように、商品自体の金額をテイクアウトと店内飲食を変えてしまうという方法です。

例えば、テイクアウトも店内飲食も同じ432円とします。つまり、

- テイクアウトの場合は本体価格400円+消費税32円(8%)=432円

- 店内飲食の場合は本体価格393円+消費税39円(10%)=432円

にするということです。

メニューなどの価格表示を税込価格にすれば、テイクアウトも店内飲食も同じ324円です。

しかし、あくまで本体価格を変えているだけで、テイクアウトと店内飲食では税率が異なります。そのため「全て軽減税率が適用されます」「消費税は8%しかいただきません」といった表示はNGなので、注意が必要です。

また、消費者から「本体価格はどうなっているの?」などと質問されたら合理的に説明する必要があるので、こちらも注意しましょう。

4.テイクアウトも店内飲食も同じ税込価格にした場合のメリット・デメリット

テイクアウトと店内飲食を同じ税込価格にした場合には、つぎのようなメリットやデメリットがあります。この方法を検討する場合は、メリットとデメリットをしっかり理解しておく必要があります。

4-1.メリット

①消費者にとって分かりやすい

消費者にとっては、テイクアウトも店内飲食も同じ税込価格なので、分かりやすいというメリットがあります。価格の差を気にしなくてもよいので、支払時のお金の準備も楽になります。

②店にとってトラブルが少なくなる

テイクアウトも店内飲食もできる商品を販売する場合、店は客にテイクアウト、店内飲食どちらにするのかを聞く必要があります。どちらにするかによって、客が支払う金額が異なるため、店と客でトラブルになる可能性も否定できません。あらかじめ、テイクアウトと店内飲食を同じ税込価格に設定しておけば、税率の違いによる客とのトラブルを気にしなくてもよくなるメリットがあります。

4-2.デメリット

①同じ税込価格とはいえ、客の意思確認が必要

商品の販売上は同じ税込価格とはいえ、国に納める消費税を計算するためには、その商品が消費税率8%なのか、10%なのかを区別する必要があります。そのため、客にテイクアウトか店内飲食かの意思確認をする必要があります。

しかし、客はどちらであっても同じ金額なので、あいまいな回答をする可能性があります。

②既存客への対応

テイクアウトと店内飲食を同じ税込価格にするということは、本体価格300円の商品の場合、税込価格を324円(消費税8%)か330円(消費税10%)のいずれかから選択しなければならないということです。店が損をしないためには、以下のいずれかの方法を採ることになります。

・消費税10%の店内飲食価格である330円に統一する。

・消費税8%のテイクアウトに統一し、店内飲食の場合は提供する数を減らすか、1つの商品当たりの量を減らす。

いずれの場合でも、既存客が不満を持つ可能性があります。既存客が離れて売上が減っては元も子もありません。店側としては、どのような対応をするか難しい選択に迫られることもあるでしょう。