ビットコイン等の仮想通貨にかかる税金と確定申告

2017年はビットコインの価格急騰で利益を得た人が続出しました。このことから、国税庁はその利益に対して課税を行うために、業者と連携し売買記録データを閲覧できるように対応し、目を光らせています。

ビットコインで膨大な利益が出た人にとって、多額の税金が課せられることになります。今回は仮想通貨取引で生じた利益の確定申告について確認していきましょう。

目次

1.2017年のビットコインの動き

2017年は仮想通貨元年と言われています。2009年に初めて世に出てきたビットコインはどのような動きをしてきたのでしょうか。

1-1.2017年に価格急騰

2009年の登場以来、価値が0で全く変動しないという時期が続いたのですが、2011年にわずかに上昇し、その後はまた価値の低い状態で推移しました。

2013年に突如として上昇し2015年末まで低下したのですが、その後2015年末から再び上昇しはじめ、2017年頭には2014年の高値程まで価格を戻しています。

そして今話題となっている2017年の急騰を迎えます。年始には10万円程度だった価格が年末にはなんと200万円を超える時もあり、約20倍にもなったのです。

1-2.約20倍の値上がり、アルトコインも上昇

ビットコインの大きな特徴は、株式などの通常の金融商品ではありえない価格変動の大きさです。また、ビットコインの急騰に伴ってアルトコイン(※)の価格も上昇しています。

株式はその企業の業績などによって価格変動しますが、ビットコインやアルトコインにはそのようなものはなく、単純に需要によってのみ変動します。その需要が変動する理由は、次に挙げるものが考えられます。

※アルトコインとは、ビットコイン以外の仮想通貨の総称です。

1-2-1.市場参加者が情報に敏感

ビットコインは新しい決済手段であり、どうしても情報に敏感になります。よって、価格が上がる噂や下がる噂に対して敏感に売買が行われ、動きが両極端になっていると考えられます。

1-2-2.市場規模がまだ小さい

ビットコインの市場は、株やFXなどの金融商品と比較するとまだ小さく、取引も少量です。よって、大きな金額の売買が行われると価格は大きく変動します。

1-2-3.ストップ高・ストップ安がない

株式には、1日で価値が大きく変動することを防止するための「ストップ高・ストップ安」がありますが、ビットコインにはこれがありません。そのため、1日でどこまでも価値変動することが可能です。

1-2-4.各国の法整備による規制

各国におけるビットコインについての法整備は、まだまだ十分とは言えません。ビットコインを認めるような法整備が行われると価値は上がりますが、反対に規制が行われると価値は下がるでしょう。

どのような法整備が行われるかによって、価値が乱高下する可能性が高いです。

1-3.突如として億万長者が続出

2017年のビットコインの価格は、年始と年末では20倍もの差が出たときがあり、タイミングよく売買をした人は大きな利益を出しました。500万円が数カ月で1億円に跳ね上がる訳ですから、とてつもない高騰であることが分かります。

2017年は、日経平均株価も大きく上昇した年でしたが、それが霞んでしまうほどの上昇で、多くの億万長者も出現したことでしょう。仮想通貨で1億円以上の利益を上げた人のことを呼ぶ「億り人(おくりびと)」と言葉まで生まれました。

2.昨年に確定した利益は確定申告が必要

2-1.2018年初に急落

2017年12月中旬には220万円超の価格となり、その後2018年1月16日まで170万円前後で推移していたビットコインは、1月17日朝には一時100万円割れまで急落しました。

2017年12月中旬には220万円超の価格となり、その後2018年1月16日まで170万円前後で推移していたビットコインは、1月17日朝には一時100万円割れまで急落しました。

一夜で40%近くの下落幅は、過去最大級となりました。

2018年1月19日現在は130万円前後に戻ってきていますが、不安定な動きは続いています。

2-1-1.580億円相当のNEMが流出

さらに、2018年1月26日、日本円で580億円相当の仮想通貨NEMがクラッキングにより流出したという事件が起きました。仮想通貨取引業者のコインチェック社は、自己資金で補償すると発表していますが、いつどのような手段で補償されるかは目処が立っていません。

仮にコインチェック社の口座に大量のNEMを保有していて、2017年度に利益が確定していた場合、高額な所得税を支払うために現金化することもできず、混乱が予想されます。税務署としても事態を重く見て何らかの猶予措置をとる可能性もありますので、まずは早めに税務署に相談されることをお勧めします。

2-2.税金地獄に注意

仮想通貨元年と言われた2017年に大きな利益を出し、2018年1月の急落で半分以上を失うような大損失を出してしまったような人は、税金地獄となる可能性があります。

どういうことかというと、2017年分の確定申告は2018年の2、3月に行われ、確定した所得税を納める必要があります。所得税は累進課税率となっており、所得が高くなればなるほど高い税率が課されます。1億円儲けた人であれば半分は所得税に消えていってしまうのです。

よって、2017年末には大金を持っていた人が2018年1月にその半分を失うことになると、確定申告で納めることになる所得税の納税資金が準備できない恐れがあります。

ビットコインの運用で失敗すると一転借金生活になる場合もあるということをよく覚えておく必要があります。

なお、自己破産しても所得税などの税金は免除されませんので、ご注意ください。

2-3.確定申告しなかったらばれるか?

納税する現金がないからといって確定申告をせずに黙っていることはできるのでしょうか?

納税する現金がないからといって確定申告をせずに黙っていることはできるのでしょうか?

2018年1月1日付けの朝日新聞では、課税逃れを防ぐために、ビットコイン等の仮想通貨で数千万円から数億円の利益を出した投資家のリストアップを始めたと報じられています。

国税庁はビットコイン取引業者に依頼して売買記録データを取得したり、銀行口座の資産状況を確認したりして、調査を始めています。申告した所得が少ない場合は、調査のうえ、悪質な場合は脱税容疑で立件も検討しています。

海外の取引所を利用している場合は、すぐには国税庁も追跡することはできないかもしれませんが、タックスヘイブン問題などにより世界的に連携して課税強化の流れにありますので、追跡されるのは時間の問題でしょう。

いずれにしても税金からは逃れられませんので、ご注意ください。

3.ビットコインへの課税

ビットコインは上記のように価格が変動するため、物品購入やビットコインを売却した場合には、利益もしくは損失が発生します。

このような仮想通貨の売買で得た利益は日本の所得税法上、課税対象となっています。

3-1.ビットコイン課税に関する国税庁の発表

我が国におけるビットコインに関する税制は、まだあやふやな部分も多く完璧ではないのが現状です。

そのような中、2017年4月に国税庁からビットコインによる利益は、雑所得とみなすという旨の発表がありました。

【関連】国税庁:ビットコインを使用することにより利益が生じた場合の課税関係|所得税

3-2.雑所得とは?

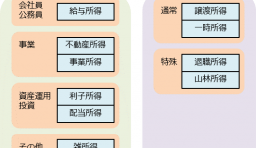

所得税法に定められている所得は、10種類あります。

雑所得はその中の1つで、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得のいずれにも該当しない所得のことをいいます。

雑所得の「雑」という文字から、雑な所得と誤解してしまうことがありますが、雑というのは「その他」という意味です。

例えば次のような所得が雑所得に該当します。

- 公的年金等

- 原稿料

- 講演料

- 印税

- 株式やFX取引などの所得

- 外貨建預金の為替差益

- アフィリエイト収入

- ネットオークションなどの収入

ただし、公的年金等以外については、それを本業として所得を得ている場合には事業所得になるので注意しましょう。

例えば、サラリーマンが副業としてネット記事のライティング作業をした場合の原稿料は雑所得になりますが、ブロガーとして、ライティング作業を本業としている場合には、原稿料は事業所得となります

3-2-1.計算方法

雑所得の計算方法は、公的年金等と公的年金等以外のものと2つの方法があります。

- 公的年金等:

収入金額-公的年金等控除額=公的年金等の雑所得 - 公的年金等以外のもの:

総収入金額-必要経費=その他の雑所得

ビットコインは公的年金以外のものに該当するので、後者の算式で計算します。

3-2-2.損益通算不可

損益通算とは、赤字を他の所得と通算ができる制度のことをいいます。

しかし、損益通算が行えるのは、不動産所得、事業所得、譲渡所得、山林所得の4つの所得に限られており、雑所得は損益通算の対象外となりますので注意しましょう。

例えば、事業所得で100万の赤字、給与所得が300万円の場合は、損益通算によって課税される所得は200万円になります。しかし、この事業所得が雑所得である場合には損益通算ができず、課税所得は300万円となってしまいます。

3-2-3.損失の繰越し不可

赤字が発生した場合において損失の繰越しが認められれば、その赤字額を翌年に繰越すことができ、翌年発生する黒字と相殺することができます。

しかし、雑所得は損失の繰越しが認められません。

例えば、前年の赤字が50万円、当年の黒字が200万円の場合に損失の繰越しが認められていれば、当年の黒字は150万円になります。しかし、損失の繰越しが認められない場合には、当年の黒字は前年の赤字と相殺されず200万円のままとなってしまいます。

3-3.利益が生じるパターン

ビットコインでどのような取引を行った場合に利益が生じるのでしょうか。パターン別に解説します。

3-3-1.全額売却の場合

100万円で購入したビットコイン全額を150万円で売却した場合には、売却時に50万円の利益が生じます。

3-3-2.部分売却の場合

100万円で購入したビットコイン半額50万円分を80万円で売却した場合には、売却時に30万円の利益が生じます。

3-3-3.含み益の場合

100万円で購入したビットコインが200万円まで値上がりしているが、まだ売却せず保有している場合には、利益が生じたことにはならず差額100万円はまだ課税対象にはなりません。この状態を含み益といいます。

3-3-4.商品を購入した場合

100万円で購入したビットコインが150万円まで値上がりしている含み益の状態で、ビットコインを使って120万円の買い物をした場合には、買い物時に20万円の利益が生じます。

3-3-5.他の仮想通貨へ交換した場合

100万円で購入したビットコインを使って110万円のアルトコインを購入した場合には、購入時に10万円の利益が生じます。

このパターンの取引は要注意です。1回の取引であれば利益額を把握でき、それに伴う税額も予測は付くでしょう。しかし、これを何十回も繰り返した人は、入り組んだ取引を把握し、税額までも予測するのは大変な作業です。

確定申告時期になってビックリすることのないように、行った取引を1つずつ記録して把握することが大切です。

4.ビットコインで得た利益の確定申告

それでは最後に、ビットコインによる利益の確定申告方法について確認していきましょう。

確定申告に必要なのは以下の書類です。

- 確定申告書AまたはB

- 源泉徴収票

- 仮想通貨取引に関する書類(入金・出金明細書、取引履歴・ウォレットのページを印刷した資料)

4-1.確定申告の流れ

①申告書、必要書類の準備

各様式はこちらから入手することができます。

【国税庁】確定申告書などの様式・手引き:平成29年分 確定申告特集

②申告書の作成

パソコンやタブレットを使って簡単に申告書を作成することができるコーナーが国税庁HPにありますので、こちらを利用すると便利です。

【国税庁】所得税(確定申告書等作成コーナー)|申告・納税手続

③申告書の提出

④所得税の納付または還付

4-2.売却金額、取得金額、経費を明確にする

ビットコインの取引により生じた利益は雑所得となります。雑所得の申告には、売却金額、取得金額、経費金額がはっきりしていないと申告書の書きようがありません。

もしも不明瞭な申告をしてしまい、後日税務署から金額の根拠を求められたときには問題になる可能性があります。

4-3.どこまで経費になるか?

必要経費は、その収入を得るために支出した経費で、社会的通念上合理的とみなされるものとされており、ビットコイン取引の場合には次のような支出が該当します。

4-3-1.取引手数料

ビットコインを売買する際にかかる手数料です。全額経費として認められます。

4-3-2.セミナーの受講費や書籍購入費

ビットコインを勉強するために支出したセミナー代や本代はもちろんのこと、セミナーへ参加するための交通費についても全額経費として認められます。

4-3-3.税理士への報酬

税理士や会計士などの専門家に相談したり、顧問契約をしている場合の報酬については全額経費として認められます。

4-3-4.パソコンやスマートフォン費用

本体代やその修繕費、プロバイダー料、電気代なども必要経費として認められます。ただし全額を経費にできる訳ではなく、その取引に関係する部分となります。

4-3-5.家賃や固定資産税

ビットコイン取引を自宅の書斎やパソコンデスクなどの一部スぺースで行っている場合には、そのスペース部分にかかる支出を経費とすることができます。

4-3-6.その他ビットコイン取引に関係する支出

上記の他にも、ビットコイン取引を行うための支出は経費として認められます。経費にして良いか分からない支出については、税務署に確認すれば教えてもらえます。

まとめ

ビットコインの確定申告についての要点をまとめると次の通りです。

- 利益は雑所得として確定申告の必要がある。

- 含み益の間は確定申告の必要はない。

- 売却した時、商品を購入した時に利益が確定する。

- 円への換金だけでなく、アルトコインへの交換でも利益が発生する。

- 損益通算はできない。

- 損失の繰越しはできない。

仮想通貨への課税制度の整備は、国税庁も試行錯誤の状態です。今後ルールが変わっていくことは十分考えられます。

不明な点は税務署に確認し、自分で確定申告することが難しいと感じた場合には税理士などの専門家に依頼することも検討しましょう。