税金にはどんな種類があるの?払う人と時期はいつ?税収の割合は?

税金には様々な種類がありますが、普段、目にする消費税以外どのような税金があるのかご存知でしょうか。 会社員・公務員な…[続きを読む]

税金には所得税、消費税、法人税など、いろいろな税金がありますので、主な税金の種類と役割を解説します。

また、2016年参院選で争点になった内容を中心に、税制政策の論点とあり方について探ってみます。

なお、本記事での内容は当サイト運営会社の独自調査に基づくものであり、必ずしも正確性を保証するものではないことをご了承ください。

目次

税金の話をする前に、まず、現在の国の財政状況を確認し、税金の種類と役割、原則をおさらいしてみます。

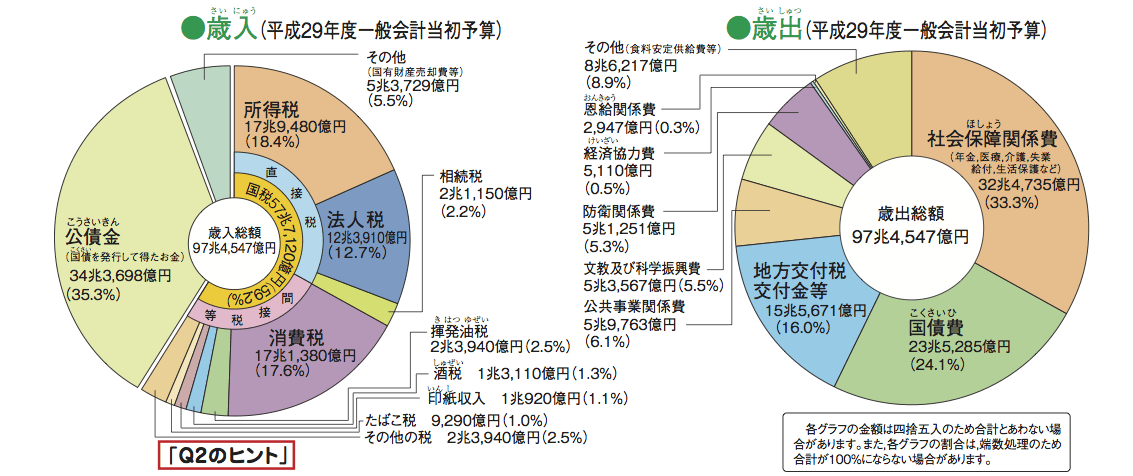

【出典】名古屋国税局:中学生用「ハロー・タックス」(平成29年度版)

平成28年度一般会計当初予算では、歳入総額と歳出総額が同じで96兆7,218億円となっています。

歳入のうち、57兆6,040億円(59.6%)が国税による収入、34兆4,320億円(35.6%)が国債発行による収入です。

国税の中で最も多いのは、所得税で17兆9,750億円(18.6%)、2番目が消費税で17兆1,850億円(17.8%)、3番目が法人税が12兆2,330億円(12.6%)と続いています。相続税は1兆9,210億円(2.0%)です。

一方、歳出の中で最も多いのは、社会保障関係費(年金、医療、介護、失業給付、生活保護など)で31兆9,738億円(33.1%)、2番目が国債費で23兆6,121億円(24.4%)、3番目が地方交付税交付金等で15兆2,811億円(15.8%)、4番目が公共事業関係費で5兆9,737億円(6.2%)、5番目が文教・科学振興費で5兆3,580億円(5.5%)、6番目が防衛関係費で5兆541億円(5.2%)となっています。

税収だけでは国の活動に必要な歳出をまかなうことができないため、政府は国債を発行して民間から資金を組み入れています。国の借金である国債の残高は838兆円(2016年度末予定)とされており、今後の財政にとって大きな課題となっています。

国の財政政策には様々な内容がありますが、財政状況を改善し国の借金を返すためには、簡単に分類すれば、歳入を増やすか歳出を減らすかのどちらかしかありません。歳出については社会保障や教育、防衛など論点が多くありそれだけで話が大きくなりますので、ここでは歳入に絞って、どうすれば歳入を増やせるか考えることにします。

歳入の95.2%は国税と国債ですが、借金である国債残高が毎年積み上がっている状況で、一時的に国債発行は止むを得ないとしても今後もどんどん国債を発行して借金を増やしましょうという意見はないことは一致しています。となると、国税を増やすしかありません。あとは、どの税金をどのように調整して国税総額を増やしていくかが論点となるはずです。

3大国税ともいえる、所得税、消費税、法人税、そして、資産課税に分類される相続税や富裕税についてポイントを解説します。

税金は、直接税/間接税、国税/地方税などに分類されますが、性質的な観点から分類すると大きく「所得課税」「消費課税」「資産課税」の3つに分けられます。

個人や会社の利益(所得)に対して課される税金です。所得税、法人税などです。

1年間で得た利益が多い人からは多く、利益が少ない人からは少なく徴収しますので、所得分配の効果があります。所得によるため税収は景気に左右されます。

物品の消費やサービスの提供に対して課される税金です。消費税、酒税、たばこ税などです。

消費をした分だけ徴収しますので、所得のあり/なしに関わらず国民全体で幅広く負担します。景気に左右されず安定した税収が得られます。

資産(土地、建物、預貯金、株式など)に対して課される税金です。相続税、贈与税、固定資産税などです。

資産を持っている人からその資産額に応じて徴収しますので、富の再分配の効果があります。土地の場合は地価、株式の場合は株価に税収が左右されます。

税金には主に次の3つの役割があります

税金は国や地方自治体が国民に公共サービスを提供するための重要な資金源であり国民の暮らしを支えています。社会保障、義務教育、都市計画、防衛など重要な公共サービスのほとんどは税金によって賄われています。

資本主義社会では放っておくと特定の人に富が集中して貧富の差が拡大し社会的に不安定な状況を生み出します。そこで、所得や資産が多く担税力(税金を負担する能力)が高い人からは多く徴収し、所得や資産が少ない人からは少なく徴収することで、富の再分配が起こり社会の安定性が図られます。

景気が良いときには所得が増えて税収も増加し、景気がわるいときには所得が減って税収も減少しますので、民間の需要を自動的に調整する自動調節機能(ビルトイン・スタビライザー)としての効果があります。政府の景気対策として、好景気時には増税を行い、不景気時には減税することで、景気を調整します。

税金はどうあるべきかという議論の基本として、「課税の三原則」があります。税金は強制的に徴収されますので、誰もが納得できる制度である必要があり、「公平」「中立」「簡素」の3つの考え方があります。

特定の人が有利になったり不利になったりせず公平でなければならないという原則です。経済力が同等の人には等しい負担を求める「水平的公平」と、経済力がある人により大きな負担を求める「垂直的公平」があります。近年では、若者/年配の間での公平を求める「世代間での公平」も重要になってきています。

税制が個人や企業の経済活動における選択を歪めてはならず中立でなければならないという原則です。

税金の仕組みや計算方法をできるだけ簡素にし、誰もが理解しやすく納税に大きな負担がかかってはいけないという原則です。

税金の種類と役割、課税の三原則を基にしながら、日本における主要な税金の内容と各党が掲げている政策の論点について述べます。

「掲げている政党」については、各党の公約に明確に記載されている場合のみ紹介しています。

各税金の項目で税収の解説をしますが、財務省のホームページで掲載されている1987年(昭和62年)~2016年(平成28年)の税収推移をご参考ください。

【出典】財務省:一般会計税収の推移

所得税は個人の所得に対して課されます。所得とは収入から必要経費を差し引いたものです(所得=収入-必要経費)。

所得税では累進課税制度が採用されており、高所得者ほど税率が高くなります。高所得者は担税力(税金を負担する能力)が高いので多く税金を払ってもらい、低所得者への所得分配を促して課税の公平を図ります(垂直的公平)。

所得税は国民の所得によるため景気の影響を受けます。所得税はバブル期の1991年(平成3年)に26.7兆円と最高額に達しましたが、その後の長期不景気に伴って徐々に下がり、リーマンショックの影響で2009年(平成21年)に12.9兆円まで下がります。その後、緩やかな景気回復と共に所得税は増えて、2016年(平成28年)には18.0兆円の予定となっています。

掲げている政党:民進等、共産党、社民党

高所得者への課税をさらに強化して税収を増やす政策です。現在、所得が4,000万円超で45%が最高税率ですが、それぞれの税率の所得金額の範囲を下方にスライドさせるか税率をアップします。高所得者はもっと税金を負担すべきだという声があり、垂直的公平を図ります。

ただ、世界的に見ると日本の所得税率は高いほうであり、あまり行き過ぎると、高所得者が不満を持ち海外に移住したり、節税対策で法人化して個人の所得にしなくなるなど、税収増加につながらない可能性もあります。

【参照】国税庁:所得税の税率

掲げている政党:自民党

個人事業主を除けば、サラリーマンの必要経費は所得控除という形で計算されます。所得控除には、基礎控除、配偶者控除、扶養者控除など14種類あります。また、優遇策として、住宅借入金等特別控除(住宅ローン控除)などの税額控除があります。

これらの控除額のほとんどは家庭の状況に応じて一律に決まりますが、共稼ぎ世帯、ひとり親家庭の増加など家庭状況の変化に見合わなくなりつつある箇所があることから、家計の実質的な負担がなるべく平等になるように見直しを図る政策です。所得があっても医療や介護などで実質的な負担が大きい人の負担をより軽くしたりします。税収の増減というよりも、同じ経済力を持つ人には同じ負担を求めることで、水平的公平を図ります。

掲げている政党:共産党

株式の配当金は配当所得、売却したさいに発生する売却益(譲渡益)は譲渡所得となりますが、それぞれ分離課税となっており、現在、税率は一律で20.315%(所得税15%、住民税5%、復興特別所得税0.315%)となっています。

つまり、所得の大小に関わらず一律の税率であるため、高所得者にとっては有利になります。たとえば、株式投資で1億円を儲けた場合、通常の所得税であれば最高税率が適用されて約4,000万円となりますが、分離課税の場合、累進課税は適用されず税率は一律ですので、約半分の2,000万円で済んでしまいます。

もともと分離課税は、利子所得、配当取得、譲渡所得などに対して所得が発生したそのタイミングで税金を徴収することで、確実にまた簡単に課税できるメリットからされているものですが、富裕層に対してはむしろ有利な税制となってしまいますので、総合課税に切り替え他の所得と損益合算したうえで、合計所得が多い人には高い税率を課すようにします。

2007年(平成19年)以来、所得税は最も大きな税収ですが、消費税と比較すると国民の間で不満の声がそれほど多くはないように感じられます。その大きな理由として、所得税の8割以上が源泉徴収によることがあげられます。

通常、税金は自分で申告して納税するものですが、サラリーマンの所得税については、会社が毎月の給与から所得税分を差し引いて申告・納税しています。そして、年末に実際の所得・控除額の計算(年末調整)をします。そのため、多くの税金を負担しているという感覚があまり湧かないのかもしれません。

国民の不満が少ないという観点では、高所得者だけでなく低所得者まで含めて全体的に所得税を増税する政策もありではないかと思われます。

消費税は消費に対して課されます。160カ国の国で導入されています。一般的には付加価値税と呼ばれており、大きな税収源となっています。

消費税は個人によらず消費した金額に対して一律で何%と決まりますので、所得によらず実際に消費した分だけ税金を払います。低所得者でも高所得者でも人間が生活していくための食糧・衣料・住宅などにかかる基本的な費用は大きくは変わりませんので、低所得者ほど負担が大きくなる傾向があります。これを「消費税の逆進性」といいます。

消費税は消費によるため景気の影響をあまり受けず安定していることが特徴です。景気の変動により多少の上下はありますが、人間が生活していくための基本的な生活費は変わりませんので、景気が悪くなっても消費税は比較的安定しています。

消費税が3%で導入された1989年(平成元年)以降、5.0から6.0兆円に徐々に上がっていきます。消費税が5%に増税された1997年(平成9年)以降は、10兆円前後で推移します。そして、消費税が8%に増税された2014年(平成26年)以降には16.0兆円に増加し、2016年(平成28年)には17.2兆円の予定となっています。だいたい、消費税1%当たり約2.0兆円となっており、税率に応じて安定した税収があることがわかります。

消費税10%増税に対する各党の意見は延期/凍結(停止)/廃止のいずれかに分かれます。

「延期」は10%増税は必要だが今はそのタイミングではないという意見です。具体的に時期を示しているところでは、2019年4月と2019年10月がありますが、現政権では、2019年10月の予定となっています。増税するまでの財源確保をどうするかがポイントとなるでしょう。

「凍結(停止)」は10%増税を否定はしないが、しばらくの間は凍結すべきで時期に関しては未定という意見です。近いうちに、景気が回復して個人の所得も消費も伸びれば増税するチャンスが巡ってきますが、もし今の状態が続く場合には、いつ増税するのかある程度目途を決めて置く必要があるかもしれません。

「廃止」は10%増税をすべきでないという意見です。将来に渡って消費税増税による更なる財源確保は期待できなくなりますので、所得税・法人税・相続税を増やすのか、もしくは歳出を大幅に削減するのか、検討していく必要があるでしょう。

ちなみに、もともと予定していた2017年4月増税に対する賛成意見はないようです。

掲げている政党:自民党、公明党、新党改革

「消費税の逆進性」を解消するために、一部の品目だけ税率を低く(軽減)する政策です。食糧など生活に必要な物品・サービスに対する税率を減らすことで、低所得者の負担を減らします。たとえば、イギリスでは、通常の税率は20%ですが、食料品や医薬品の税率はゼロ、光熱費は5%となっています。

軽減税率の難しいところは、具体的に何の物品やサービスを生活に欠かせないと判断するかです。日本で導入が延期された軽減税率制度では、食材を購入すれば軽減税率が適用されるが、外食すれば適用されません。では、買ったものを店内で飲食したらどうなるのかという問題が発生しますが、人それぞれ考えが異なり最終的には政治的な駆け引きで決められています。新聞には軽減税率適用とされましたが、なぜ新聞なのかという点が大きな問題となりました。

もう一つの大きな問題として、インボイス制度があげられます。複数の税率が存在すると、事業者は仕入、売上でそれぞれの税率ごとに管理し請求書や領収書を発行しなければならず、システム構築・運用などの負担が大きくなります。

ただ、軽減税率は多くの国で導入されていますので、最初は違和感や負担感がありますが、みんなが慣れてくれば、うまく回ることも予想されます。世界各国での2016年1月時点での消費税(付加価値税)の標準税率と軽減税率の税率は次のようになっており、標準税率は高いが軽減税率で国民の負担を軽くしていることがわかります。

| 国 | 標準税率 | 軽減税率(食品) |

|---|---|---|

| 韓国 | 10% | 0% |

| 中国 | 17% | 13% |

| イギリス | 20% | 0% |

| ドイツ | 19% | 7% |

| フランス | 20% | 5.5% |

| イタリア | 22% | 10% |

| スウェーデン | 25% | 12% |

【出典】財務省:付加価値税率(標準税率及び食料品に対する適用税率)の国際比較

掲げている政党:民進党、おおさか維新の会

「消費税の逆進性」を解消するためのもう一つの方法で、消費税負担分を低所得者に還付する政策です。

収入が基準以下の低所得者に対して、必要最小限の消費にかかる消費税を計算し、その分を、所得税から税額控除として差し引きます。所得税がマイナスになれば還付されることになります。

運用を簡略化するために、実際には低所得者に対して定額を給付することになると思われます。所得制限がついた児童手当のようなイメージです。不正受給がないように所得を確実に把握する必要がありますが、軽減税率と比べると簡素な制度です。

ただ、低所得者への給付はバラマキではないかとの批判もありますので、消費税の逆進性に対する対策であることを国民に理解してもらう必要があります。

法人税は法人(会社、諸団体)の利益に対して課されます。正確にいうと、利益(収益-費用)ではなく、各種内容を調整した税法上の利益である所得(益金-損金)に対して課されます。

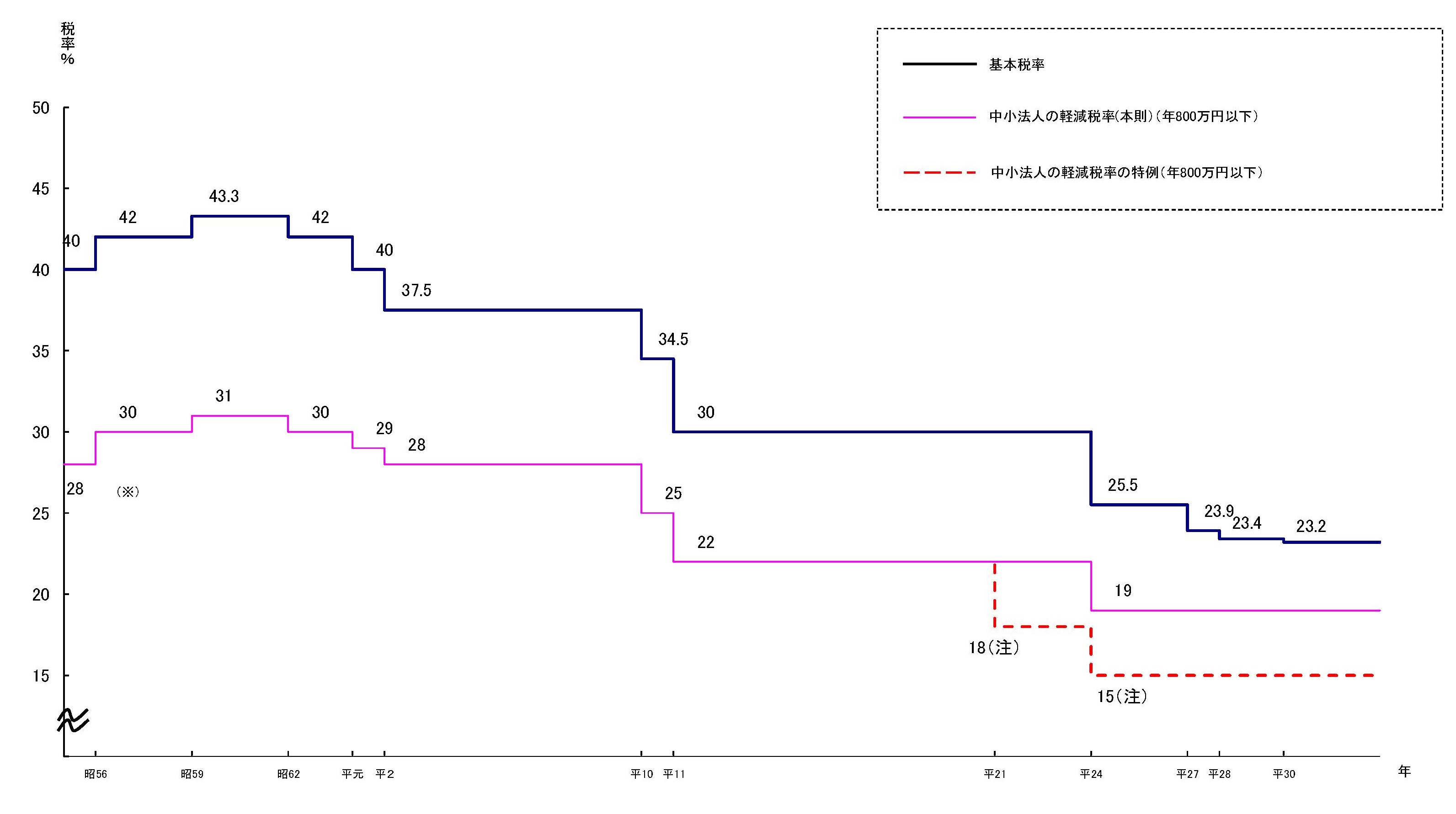

2016年度(平成28年度)の申告では、法人税の税率は一律23.4%ですが、中小企業の年800万円以下の利益に対しては15%という低い税率が採用されています。基本的には、利益額に関わらず税率は同じですが、各種の優遇制度があります。たとえば、雇用者数を増やした場合に税額控除を受けられたり、赤字を9年間まで繰り越すことができます。

企業は大規模な設備投資や開発事業を行いますので、法人税の優遇制度を設けることにより、エネルギーや環境など特定分野での活動を活発化させることができます。

法人税は企業の所得によるため景気の影響を大きく受けます。特にリーマンショックのような事態では、多くの企業が赤字に陥ることにより、税収は大幅に落ち込みます。

法人税はバブル期の1989年(平成元年)に19.0兆円と最高額を記録しました。その後の長期不景気に伴って徐々に下がり、2002年(平成14年)以降は持ち直したものの、リーマンショックの影響で2009年(平成21年)に一気に6.4兆円まで下がります。その後、緩やかな景気回復と共に法人税は増えて、2016年(平成28年)には12.2兆円の予定となっています。

法人税の税率は、1984年度(昭和59年度)に基本税率が43.3%と最高でしたが、その後徐々に下げられ、2016年度(平成28年度)には23.4%となる予定です。アベノミクスで利益が増加している大企業では税率が下がっていることで企業内に利益を留保しやすくなっています。

【出典】財務省:法人税率の推移

【出典】財務省:法人税率の推移

掲げている政党:自民党、日本のこころを大切にする党、幸福実現党

法人が支払う税金は、法人税だけでなく地方自治体に対して支払う住民税、事業税がありますので、法人税・住民税・事業税を合計した税率(実効税率)がよく議論されます。大企業で見た場合、実効税率は1984年度(昭和59年度)に52.92%と最高でしたが、徐々に下がっていて、2015年度(平成27年度)では32.11%となっています。平成28年度税制改正案では、さらに下げられ実効税率が20%台になる予定です。

法人税の実効税率を引き下げることで、企業の負担を減らし経済活動を活発化させ景気の向上を図ります。また労働者の賃金も向上すれば消費も伸び、所得税・消費税ともに増加させることが可能になります。

現自民党政権ではこの路線を継続する予定であり、大企業を中心に利益は順調に伸びていますが、予想したたほど労働者の賃金も消費も伸びていないことが問題となっています。その理由の一つとして、企業内部に利益が蓄積されている内部留保があげられます。財務省発表の2016年1~3月期の法人企業統計(金融・保険業を除く)によると、「利益剰余金」は3月末時点で366兆6860億円で、2012年12月に比べると、34%増加しています。

企業の内部留保を減らして投資や賃金向上にまわすために、内部留保課税を望む声もあがっています。

掲げている政党:共産党、社民党

法人税の実効税率を引き上げることで、法人税の増収が期待されます。企業が優遇されながら個人へ所得が配分されていないという不満が高まっており、近年ずっと行われてきた法人税に引き下げに歯止めをかけ実効税率を以前の状態に戻します。具体的に何%まで引き上げるか明言されていませんが、共産党では「安倍政権以前の水準に戻す」としていますので、実効税率40%程度の水準まで引き上げるものと思われます。

2016年4月現在の世界主要国の法人実効税率を比較すると次のようになります。

| 国 | 法人実効税率 |

|---|---|

| 日本 | 29.97% |

| アメリカ | 40.75% |

| フランス | 33.33% |

| ドイツ | 29.72% |

| 中国 | 25.00% |

| 韓国 | 24.20% |

| イギリス | 20.00% |

| シンガポール | 17.00% |

【出典】財務省:法人実効税率の国際比較

日本の法人税率について、1999年度(平成11年度)~2011年度(平成23年度)までは法人税率が30%、実効税率が約40%であり変化はありませんでした。世界各国の法人実効税率と比較すると高い税率であり、それゆえに日本の企業は国際競争力がないとか、外資企業から敬遠されるなどとよく言われてきました。その問題を受けて、近年、法人税の実効税率が下げられてきました。

現状の実効税率29.97%からさらに下げるべきか、逆に上げるべきかの議論についてですが、さらに下げれば企業の負担は少なくなり国際競争力も増すことが予想されます。一方で、企業が利益を内部留保してしまい、設備投資や賃金向上にお金を回さないと、良い効果が期待できないことになります。この場合、企業に積極的な設備投資や賃金向上をしてもらう対策が必要でしょう。

逆に実効税率をあげれば法人税収はあがりますが企業の負担は大きくなります。この場合、中小企業や利益が少ない企業には軽減税率で負担を下げたり、積極的な設備投資や賃金向上を行った企業に優遇税制を課す方法もあります。

単に税率の上下だけでなく、各種の政策との連携が必要になってくると思われます。

相続税は、被相続人が亡くなって相続が発生した際に、相続財産に対して課されます。相続税には2016年現在、3,000万円+(法定相続人の数)×600万円の基礎控除があり、これを超えた相続財産額に対して課税されます。

相続税では累進課税制度が採用されており、資産額が多いほど税率が高くなります。資産を多く持つ者から多く徴収することにより、富の集中を防ぎ分配を図ります。

不動産の割合が財産の約半分を占める日本では、相続税は地価による影響を大きく受けます。相続税はバブル期末の1992年(平成4年)に3.5兆円と最高額に達しましたが、その後、地価が下落したうえに基礎控除額が引き上げられたことに伴って徐々に下がり、2004年(平成16年)に1.1兆円まで下がります。その後やや増えて、2014年(平成26年)には1.4兆となりました。2015年(平成27年)から基礎控除額が引き下げられたことで税収は増加し、2016年(平成28年)には1.9兆円の予定となっています。

60歳以上の高齢者が日本の資産の6割以上を保有しており、今後の相続発生で、相続税が徐々に増加していくことが予想されます。

掲げている政党:共産党、社民党

相続税の税率を上げるか、基礎控除額を引き下げて対象者を増やすことで、資産を所有している者により大きな負担を求めます。日本では、一部の高齢者に資産が集中し、若い世代で貧困家庭が増えていることが大きな問題となっています。相続税を増税することで税収を増やすとともに、高齢の資産家が生前に消費するか子供や孫に資産を移すことを促します。

ただ一方で、日本の相続税は最高税率55%であり高すぎるという声もあがっています。相続税を増税すると、海外移住やタックス・ヘイブン(租税回避地)への資産移動が進んでしまう可能性もあります。

掲げている政党:幸福実現党

世界には相続税がない国も多く、相続税を廃止すべきという声もあります。実際、相続税がない国には、イタリア、シンガポール、中国、インドなどがあります。スウェーデン、カナダ、オーストラリアなどは、もともとあった相続税を廃止しました。その理由として、相続税があると中小企業のオーナーが相続税を払えず事業承継が難しくなることや、資産家が海外移住してしまうことがあります。

被相続人が生前に自らの意思で誰かに贈与する際には贈与税が発生します。110万円の基礎控除があり、これを超えた金額に対して贈与税がかかります。すでに述べたとおり、日本では資産が高齢者に集中し若い世代に移転しないことが問題ですので、生前に移転しやすくするために、贈与税の負担軽減も重要な政策といえます。住宅、教育、結婚・子育て資金など特定用途の贈与に限って一定金額の贈与を非課税にする特例も設けられていますが、制度としてまだ利用しにくい面があるため、利用しやすい制度にすることを重要です。

掲げている政党:共産党

一定金額以上の資産に対して課されます。不動産については、固定資産税・都市計画税が毎年課税されますが、預貯金・株式などその他の財産に対しては、相続や贈与が発生しない限り今まで課税されることはありませんでした。富裕税では、対象を全資産に広げ、一定金額以上の資産を所有していれば課税します。

日本では、1950年(昭和25年)に一度導入されましたが1953年(昭和28年)に廃止され、それ以来一度も導入されたことはありません。

富裕税の創設に当たっては、発生する資産額のラインと税率をいくらに設定し、どれだけ税収を賄えるかがポイントになります。

共産党では次のように具体的な提案をしています。

相続税評価額で5億円を超える資産を持つ富裕層(全世帯の0.1%程度)の5億円を超える資産に対して、1~3%程度の累進の低率で毎年課税する「富裕税」を創設します。

相続税評価額とは異なりますが、野村総合研究所発表の2013年のデータによれば、日本で5億円以上の金融資産を持つ超富裕層と言われる人は約5.4万世帯、金額にして73兆円ですので、仮に1%の税率を課したら、7,300億円の税収を得られることになります。ただこれでは税収額の約1.5%程度であり、不足する財源を補うには足りません。

富裕税の対象者を増やし税率をあげれば税収は増えますが、行き過ぎた課税をすると、海外への資産流出を招くことになりかねません。欧米諸国では近年になって富裕税を廃止する国もいくつかあります。新しい税制の創設に当たっては十分な検討が必要となるでしょう。

財政政策には歳入を増やす方法と歳出を減らす方法がありますが、仮に歳出をあまり減らすことができないとすれば、歳入をどう増やすかを検討する必要があります。

今回最も話題になっているのは消費税です。もともと、2017年(平成29年)4月に10%に増税される予定でしたが、6月はじめに安倍政権は2019年(平成31年)10月に延期を決定しました。消費税1%分の税収は2兆円強ですので、8%で据え置かれることにより確保できなくなる税収は約4兆円です。

バブル期には現在より、所得税は8兆円以上、法人税は6兆円以上、相続税は2兆円近く多くありました。経済状況が好転してそれぞれの税収が増えれば、特に税制改革を行わなくても財源を賄えるでしょう。消費税増税も必要ありませんし、消費が増えれば消費税8%のままでも税収が増えます。一方で、経済状況がなかなか好転せず今の状況がずっと続くようであれば、所得税、法人税、相続税を増やすための税制改革が必要になるでしょう。所得税、法人税、相続税で抜本的な税収アップ対策をとれなければ、消費税増税もやむを得なくなります。

低所得者、高所得者それぞれの立場でも税金に対する見方は異なってきます。低所得者から見れば、高所得者の所得税や相続税を強化し、消費税はなるべく減税してもらいたいところでしょう。一方で、高所得者から見れば、所得税や相続税はなるべく今のまま据え置いてもらいたいところです。

有権者の大半は低所得者層ですので、消費税の増税延期や減税は多くの人に好意的にとられますが、代わりとなる約4兆円の財源をしっかりと提唱できているか、もしくは4兆円分の歳出を減らせるのか、各党の税制政策を見極めるポイントとなってくるといえます。

最後に、2013年度実績の所得・消費・資産課税等の税収比の国際比較を見てみます。

| 国 | 個人所得課税 (所得税) |

法人所得課税 (法人税) |

消費課税 (消費税) |

資産課税 (相続税) |

|---|---|---|---|---|

| 日本 | 32.5% | 22.4% | 29.7% | 15.4% |

| アメリカ | 51.1% | 11.2% | 22.9% | 14.9% |

| イギリス | 34.1% | 9.5% | 41.2% | 15.2% |

| ドイツ | 42.2% | 7.9% | 45.8% | 4.1% |

| スウェーデン | 37.0% | 8.0% | 37.6% | 17.3% |

| フランス | 29.6% | 9.0% | 38.6% | 22.8% |

()内は日本での税科目名

【出典】財務省:所得・消費・資産課税等の税収構成比の国際比較(国税+地方税)

アメリカは日本よりも、個人所得課税がかなり多く、逆に法人所得課税は半分程度であることがわかります。

EU諸国は日本よりも、消費課税がやや多く、法人所得課税は半分以下です。

他のデータとして、2013年実績のOECD諸国における所得・消費・資産課税等の税収構成比の国際比較を見ると、それぞれの税金において日本の順位は次のようになっています。

| OECD諸国34カ国中の日本の順位 | |

|---|---|

| 個人所得課税 | 18位 |

| 法人所得課税 | 3位 |

| 消費課税 | 30位 |

| 資産課税 | 4位 |

日本は各国と比較すると、法人税、相続税の税率が高く、消費税の税率は低いことになります。

もし世界の一般的な税収構成を意識するのであれば、自民党が公約として掲げている、消費税増税/法人税減税という政策はありといえます。逆に野党が公約として掲げている、消費税減税/法人税増税という政策は世界標準とは離れますが、法人税軽減税率など企業の競争力を補える政策を実現できれば可能性もあるといえます。

ところで、一つ疑問に思われるかもしれませんが、アメリカは法人実効税率は約40%程度と高いのに法人税の税収比は少ないです。これは、実際に支払った法人税が標準の実効税率より10%程度少ない事が理由です。つまり、Google、Apple、MicrosoftなどのIT系大企業が、節税対策のために法人税率の低い国に子会社を設立し、その子会社を活用してビジネスを行っているからです。

パナマ文書が話題になっていますが、実際にアメリカでは租税回避を積極的に行っていることが印象付けられます。一方、日本の企業は、実効税率と実際に支払った税率がほぼ一緒ですので、世間で取りざたされているほど租税回避はあまり行っていないと考えられます。