リバースモーゲージ、自宅を担保に老後資金を借りられます

最近、「リバースモーゲージ」という言葉を耳にすることが多くなってきました。中高年の人気のタレントを使ったCMを頻繁に流している銀行もあり、目にした人もいるでしょう。リバースモーゲージは近年急速に増えており、相続の現場でも見られるようになってきました。

リバースモーゲージの概要とメリット・デメリット、利用にあたっての注意点などを解説します。

目次

1.リバースモーゲージとは

1-1.概要

リバースモーゲージとは、自宅(持ち家)を担保に提供して、住み続けながら金融機関から融資を受けられる制度(商品)です。持ち家はあっても手元資金に余裕がない場合の「住まいの活用手段」として有効といえます。例えば、子どもがいない夫婦で、「死後に家を残す必要がない」場合などは特に向いています。

そして、所有者が亡くなった後は、自宅を売却して一括返済します。融資を受けられる対象は、主に50歳以上などのシニア層です。

リバースモーゲージは、1981年に東京都武蔵野市が導入した「福祉資金貸付制度」が第一号といわれています。高齢化の進展に伴い、2013年頃からメガバンクや地方銀行を中心に、多くの金融機関が参入して市場が急速に拡大しました。

1-2.自治体と金融機関等で実施

リバースモーゲージの実施主体は主に2つで、自治体と金融機関があります。

自治体では武蔵野市で始まり、現在では厚生労働省等でも実施されています。自治体によってリバースモーゲージの仕組みは様々で、自治体が直接融資することもあれば、公社や金融機関を紹介する形もあります。

一方、金融機関ではメガバンクを中心に、リバースモーゲージローンが提供されています。プランの仕組みは金融機関ごとに異なり、資金使途や評価方法等に違いがみられます。

1-4.メリット

リバースモーゲージには、主に次のようなメリットがあります。

- 自宅を売却する必要がない。

- 生存中は、元金(もしくは元利金)の返済義務がない。

- 融資を受けられる基準が(住宅ローンなどと比較すると)緩い。

- 資金使途自由型であれば、借りたお金の使い道は自由。

1-4.デメリット

一方、リバースモーゲージにはデメリットもあります。

- 融資の対象となる持ち家は基本的に一戸建てで、マンションは不可

(エリア限定でマンションも可としている金融機関もあるが、首都圏などに限定しているケースがほとんど) - 担保評価額の一定割合(50%程度)までしか借りられない。

- 担保評価額は定期的に見直されるため、担保価値が下がり、借りたお金の額を下回ってしまうと一括返済を求められる場合も。

- 変動金利の場合が多いため、将来市場金利が上昇すれば利息(=総返済額)が増える。

- 契約時に、子どもなど推定相続人の同意が必要になる(子どもが別居していても同意は必要)。

1-5.背景には老後資金調達の難しさがある

リバースモーゲージが普及し始めている背景には、高齢者世帯が増えていることや、老後資金が調達できにくいことなどが挙げられます。

今の世の中には様々な金融商品が増えていますが、その多くは「年齢制限」という障壁があり、高齢者は資金調達ができにくい状況にあります。

一方、視点を変えれば、高齢者は持ち家を持っていることが多く、この自宅には資産価値があります。こうした状況を見て、高齢者でも老後資金を借入できる方法がないかと考えた結果、リバースモーゲージローンという新しい金融商品が誕生したのです。

2.リバースモーゲージの活用事例

では次に、リバースモーゲージの活用事例を見てみましょう。まずは簡単に箇条書きしてみます。

- 貯蓄が少ないため、借りたお金を生活資金として使う。

- 世帯の公的年金が少ないため、年金収入を補う目的で使う。

- 住宅ローンの返済に充当する。

- 高齢者施設への入居時の一時金や介護費用として使う。

これらは資金使途自由型の場合です。なお、「1-2.リバースモーゲージのメリット」でも触れましたが、資金使途が限定されているタイプの商品もあるので注意しましょう。

2-1.リバースモーゲージが向いている人

持ち家を活用して老後資金を調達するリバースモーゲージは、誰でも利用できるものではなく、主に次のような人に向いています。

2-1-1.自宅を所有している人

リバースモーゲージを活用するには、当たり前ですが「持ち家」が必要です。持ち家がなければリバースモーゲージは利用できませんので、自己名義の不動産があることが条件となります。

なお、従来は一戸建てを所有していることが条件であり、建物の資産価値はすぐに落ちてしまいますので、実質、土地を担保にしていましたが、最近では、マンションを担保にできる金融機関も登場してきました。ただ、まだ対応している金融機関の数は少ないため、マンションにお住いの方は注意が必要です。

2-1-2.不動産の相続を考えない人

リバースモーゲージでは最終的に自治体や金融機関が担保物件を売却して資金回収をします。つまり、自分の死後、不動産を手放すわけです。不動産の相続を考えていないのであれば、有効な年金資金の調達方法になるでしょう。

なお、補足ですがリバースモーゲージでは売却金額と融資額の差額は、相続人が受け取ることができます。

2-1-3.安定的な老後生活を送りたい方

安定的な老後生活を送るためには生活資金は重要ですが、昨今の公的年金事情は先行き不安なのも事実です。そこで、リバースモーゲージを活用することで、年金という形で融資を受け取ることができ、安定的な老後資金を調達できます。借入期間中の返済もないので、生活への負担もありません。

3.住宅ローンとの違い

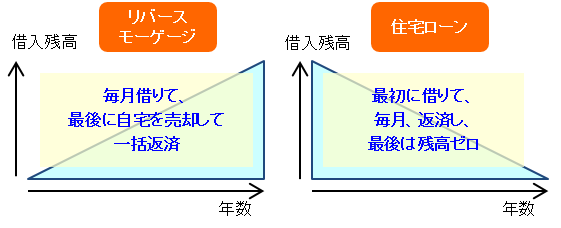

リバースモーゲージと住宅ローンは混同されることも多いです。どちらも、「自宅を担保にお金を借りる」という点は同じですが、リバースモーゲージは「毎月借りて、その度に借入残高が増加。最後(死亡時)に自宅を売却して一括返済」するのに対し、住宅ローンは、「最初にまとめて借りて、毎月返済。その度に借入残高が減少。最後は完済」という違いがあります。

借入残高の増減を三角形で表してみると違いがよくわかります。「リバース」という言葉自体は「逆」という意味で、「モーゲージローン」は「不動産を担保にした借り入れ」という意味ですので、リバースモーゲージは「逆住宅ローン」ということもできるかもしれません。

4.リバースモーゲージと相続

リバースモーゲージは、相続にも関係してきます。なぜなら、「1-3.リバースモーゲージ」のデメリットでも触れましたが、一般的に、契約には子どもなど推定相続人の同意が必要になるからです。

親の自宅は子どもにとっては大事な相続資産ですし、「実家がなくなってしまうのは困る」という子どももいるかもしれません。子どもの意向をよく確認する必要があります。

また、親に現預金が少なく不動産が多い場合は、遺産分割でトラブルになることがそもそも多いですが、リバースモーゲージを活用してしまうことによって、円滑な遺産分割がさらに難しくなってしまう可能性もあります。

5.注意点

リバースモーゲージを利用する上では、以下の点に注意する必要があります。

- 「借金である」ことを認識する。

- 融資上限が比較的低く抑えられている場合が多い。

- 「長生きリスク」を想定しておく。

- 所有者の死後、残された妻(または夫)が住み続けられるかを確認する。

- 金融機関により商品内容がかなり違う。

まず、リバースモーゲージはあくまでも借金です。生存中に元利金の返済義務がないタイプでは特に、このことを忘れがちですので、注意する必要があります。借りられる額についても、担保評価額と同額まで借りられることはまずありません。通常、担保評価額の一定割合(50%など)に抑えられています。

長生きリスクも想定しておく必要があります。元気で長生きすることは、普通は素晴らしいことですが、リバースモーゲージでは、長生きすればするほど、借入残高がその分膨らんでいくことになります。

また、例えば持ち家の名義が夫で、夫が先に亡くなった場合、残された妻がその家に住み続けられるか(=契約を引き継げるか)も重要です。これは金融機関によって取り扱いが異なりますので、事前に十分確認しておく必要があります。

最後に、リバースモーゲージは近年急速に参入金融機関が増えたため、商品内容は各社かなり異なります。「賃料保証型」など、新しいタイプの商品も出てきています。自分たちのライフスタイルに合う商品かどうかをしっかりチェックする必要があるでしょう。

6.リバースモーゲージのタイプと手続き

6-1.金融機関による「リバースモーゲージローン」

ここでは、主なリバースモーゲージ商品と利用条件について解説します。

(1)東京スター銀行:新型リバースモーゲージ「充実人生」

- 対象者:本人が55歳以上(配偶者がいる場合は、配偶者が50歳以上)。単身世帯、夫婦世帯とも可。

- 年収等:120万円以上

- 対象物件:自己名義の一戸建て(一部エリアではマンションも可)

- 資金使途:自由

- 生存中の返済:利息のみ

- 利用可能額:100万円以上1億円以内

- その他:「目的タイプ」(預金連動型)と「カードタイプ」あり

(2)三井住友銀行:リバースモーゲージ(SMBCリバースモーゲージ)

- 対象者:満60歳以上。単身世帯、夫婦世帯とも可。

- 年収等:安定かつ継続した一定の収入が見込めること

- 対象物件:東京都、神奈川県、千葉県、埼玉県、愛知県、大阪府、京都府、兵庫県の一戸建て住宅

- 資金使途:原則自由(ただし、事業性資金、金融商品購入資金は不可)

- 生存中の返済:なし(月々の返済は不要)

- 利用可能額:1,000万円以上2億円以内、かつ自宅の評価額以内

- その他:保証人不要。自宅評価額は6,000万円以上が必要(同行所定の方法による評価)

(3)みずほ銀行:リバースモーゲージ(みずほプライムエイジ)

- 対象者:契約時年齢が満55歳以上。単身世帯、夫婦世帯とも可。保証会社の保証を受けられる必要あり。

- 年収等:金融資産を相応に保有し、安定かつ継続した収入の見込めること(年金収入等)

- 対象物件:戸建、マンションとも可。ただしマンションについては一定の要件(利用者100歳時点で築45年以内、専有面積50㎡以上、自宅評価額が1坪250万円以上かつ総額5,000万円以上であること)あり。また、取扱エリアは東京都、神奈川県、千葉県、埼玉県。

- 資金使途:フリー口(自由。ただし事業性資金、有価証券投資資金、その他金融商品を購入する資金は除く)

と目的口(老人ホームへの入居保証金、自宅購入資金、自宅の増改築・改装資金、入院・医療・介護費用、納税資金等、資金使途があらかじめ確認できる資金)の2つ - 生存中の返済:なし(月々の返済は不要)

- 利用可能額:1,000万円以上2億円以内、かつ自宅の評価額以内

- その他:自宅評価額は2,000万円以上が必要(同行所定の方法による評価)

この3行だけでも、商品内容にかなり違いがあることがわかるでしょう。

契約の手続き

実際の契約の流れは、金融機関にてリバースモーゲージローンの相談をして、不動産評価額を試算した上で審査されます。審査に通れば融資が実行され、契約終了時に一括返済される形が取られます。金融機関ごとに条件等も違うので、いくつかの窓口で相談してみるのもいいかもしれません。

6-2.自治体による「不動産担保型生活資金貸付」

現在では厚生労働省を主体に生活福祉資金貸付制度の一環として「不動産担保型生活資金」が提供されています。

対象者は低所得の高齢者であり、土地評価額の70%程度(月額30万円以内)までを融資します。契約期間終了後3カ月以内に返済する義務を有します。

実際の手続きは借入希望者が市区町村の社会福祉協議会に申請書類を提出し、その内容を都道府県の社会福祉協議会が審査します。その内容をもとに融資額等を決定し、融資が実行されます。融資内容に関する相談は市区町村の役場にてできることが多いです。

まとめ

リバースモーゲージは、老後のライフプランを支える有効な手段といえます。住まいの有効活用の観点からも、知っておいて損のない商品でしょう。

しかしながら、リスクや注意すべきことは多いです。また、相続も絡んでくるため、利用にあたっては十分な検討が必要です。

「生活が苦しいから」、「生存中は返さなくてもよいから」といった安易な理由だけで借りることは厳禁です。不明点があれば金融機関や専門家に事前に確認することをお勧めします。