源泉徴収と消費税の計算方法、どっちが先?税込み/税抜き?

請求書を書くとき、源泉徴収と消費税のどちらを先に記載するのが良いか?源泉徴収は、税込み/税抜き、どちらの金額をもとに…[続きを読む]

フリーランス(個人事業主)の方は、毎年、確定申告の時期になると、取引先の会社から支払調書が送付されてくるかもしれません。人によっては、支払調書の作成が必要な人もいるでしょう。

この「支払調書」とは何なのか? またその見方・書き方を、図を使ってわかりやすく解説します。

目次

「支払調書」とは、簡単にいうと、誰にいくら支払ったかを税務署に報告する書類で、支払った人が作成して税務署に提出します。

すべての支払いに対して支払調書を提出するわけではなく、報酬や家賃など特定の支払いに対して提出します。また、法人や個人事業主が支払った場合に提出します。事業を営んでいない一般個人が支払ったとしても提出不要です。

これらの書類は「法定調書」と呼ばれていて、約60種類あり、所得税に関するものだけでも43種類あります。法定調書の代表的なものには、

があります。

支払った企業や個人は、支払った年の翌年1月末までに、これらの法定調書を作成して税務署に提出しなければなりません。

これらの書類を元にして、税務署では、誰がいくらの収入を得たか細かく把握するのです。

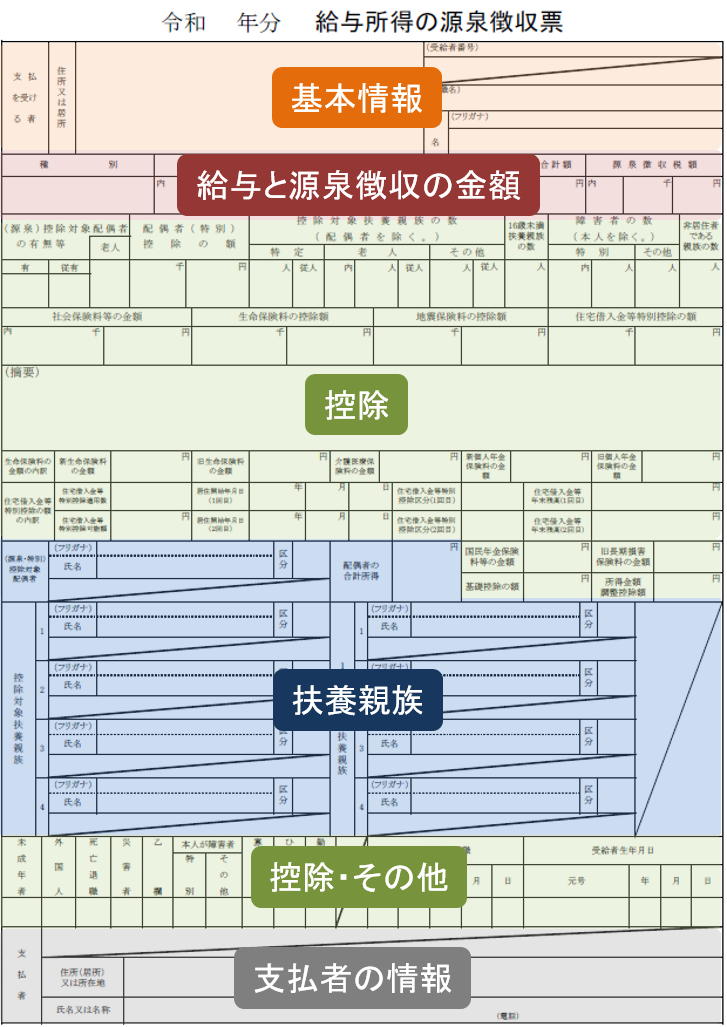

上記の代表的な支払調書と源泉徴収票は、どちらも、支払った金額と源泉徴収税額が記載されますが、この2つには大きな違いがあります。

業務委託契約等で、特定の業務について報酬を支払った場合に、「報酬、料金、契約金及び賞金の支払調書」(以下、「報酬の支払調書」と省略)を作成します。「報酬の支払調書」には、フリーランス・個人事業主などに対して、1年間に支払われた報酬と、差し引いた源泉徴収税額が記載されています。

報酬の支払調書には1月~12月までの支払金額が記載されるため、1月中旬から2月にかけて発行されるケースが多いです。

支払調書は税務署に提出するための書類であり、支払った相手に発行する義務はありません。

雇用契約をして、給与や賞与を支払った場合に、「給与所得者の源泉徴収票」(以下、「源泉徴収票」と省略)を作成します。「源泉徴収票」には、従業員に対して、1年間に支払われた給料と、差し引かれた源泉徴収税額が記載されています。

源泉徴収票には、通常、年末調整後の金額が記載されますので、12月までの給料(賞与)が確定してから、12月末から1月にかけて発行されます。

会社は源泉徴収票を従業員に対して発行する義務があります。

| 報酬の支払調書 | 源泉徴収票 | |

|---|---|---|

| 発行対象 | 報酬 | 給与・賞与 |

| 発行時期 | 1月中旬~2月 | 12月末~1月 |

| 発行目的 | 税務署への提出 | 税務署・市区町村への提出と、従業員への通知 |

| 支払った相手への 発行義務 |

発行義務なし | 発行義務あり |

所得税の支払調書だけでも約40種類近くありますが、主なものは次の4つです。

特に一番上の①が最もよく作成される支払調書で、②が次によく作成される書類です。

多くのフリーランス・個人事業主が関わってくる支払調書です。

その名のとおり、「報酬」が支払われる場合に作成されます。「報酬」という名称でなくても、報酬に該当するものであれば作成の対象です。

ライター・デザイナーの方は、取引先から支払調書を送付されてくることが多いと思いますが、プログラマーの方は、送付されてこないでしょう。

一部の業務に対する報酬のみが対象です。支払調書の対象となる報酬は次のように決められています。

| 区分 | 提出範囲 |

|---|---|

| (1) 外交員、集金人、電力量計の検針人およびプロボクサーの報酬、料金 | 支払金額の合計が50万円を超える場合 |

| (2) バー、キャバレー等のホステス、バンケットホステス、コンパニオン等の報酬、料金 | |

| (3) 広告宣伝のための賞金 | |

| (4) 社会保険診療報酬支払基金が支払う診療報酬 | 支払金額の合計が50万円を超える場合 ただし、国立病院、公立病院、その他の公共法人等に支払うものは提出不要 |

| (5) 馬主が受ける競馬の賞金 | 1回の支払賞金額が75万円を超える場合 |

| (6) プロ野球の選手などが受ける報酬及び契約金 | 支払金額の合計が5万円を超える場合 |

| (7) (1)から(6)以外の報酬、料金等 |

【引用】国税庁:No.7431 「報酬、料金、契約金及び賞金の支払調書」の提出範囲と提出枚数等

ほとんどの人は、(7) その他に該当しますが、この報酬・料金とは、次のようなものです(一部抜粋)。

つまり、ライター・デザイナー等に年間で5万円を超える報酬を支払ったときは、支払調書の提出が必要になります。

一方、プログラマーや経営コンサル等は対象ではありませんので、報酬がいくらであっても、支払調書の提出は不要です。

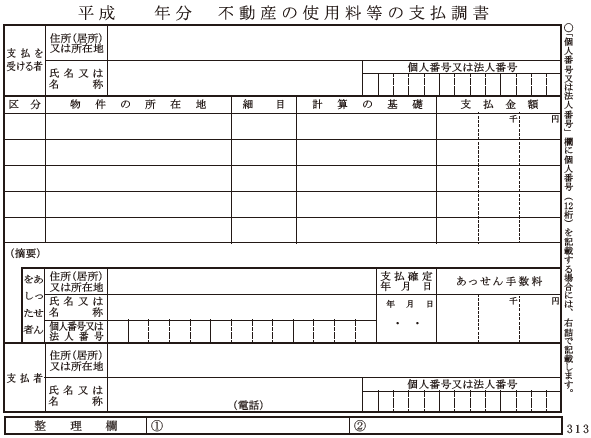

大家さんが関わってくる支払調書です。

不動産(土地・家屋など)の賃貸料の支払金額の合計が15万円を超える場合に、提出対象になります。

支払先が法人の場合、権利金、更新料等を支払ったときのみ提出対象です。家賃や賃貸料のみを支払っている場合は提出不要です。

年間15万円というと、通年で契約していれば、一ヶ月に換算すると12,500円ですので、住宅や事務所であれば、ほぼ間違いなく作成されます。駐車場だと、賃貸料によって、提出必要なケース/不要なケースに分かれるでしょう。

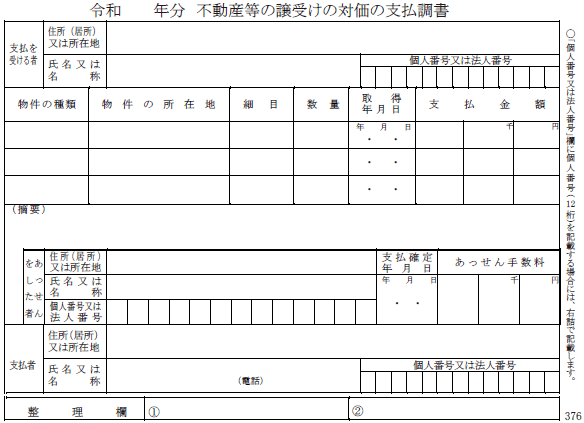

不動産を売買した人が関わってくる支払調書です。

不動産(土地・家屋など)を購入して支払金額の合計が100万円を超える場合に、提出対象になります。

提出義務があるのは、支払いをした法人や不動産業者である個人です。ただし、建物の賃貸借の代理や仲介を目的としている不動産業者である個人は提出義務がありません。

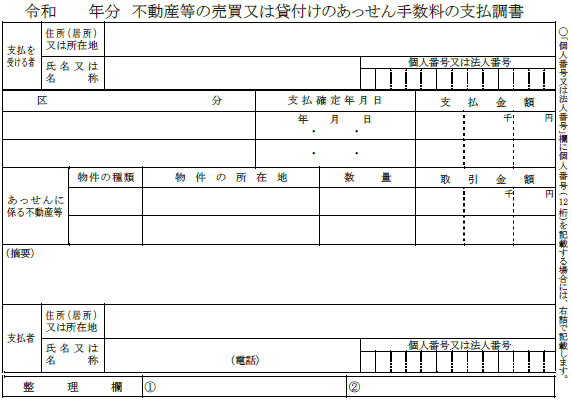

不動産(土地・家屋など)を購入や賃貸借に関して、紹介手数料やあっせん手数料を支払い、支払金額の合計が15万円を超える場合に、提出対象になります。

③同様に、提出義務があるのは、支払いをした法人や不動産業者(仲介業者を除く)である個人のみです。

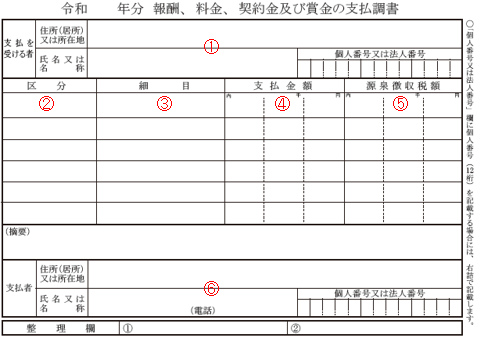

いくつかの支払調書を見てきましたが、ここでは、フリーランス・個人事業主に最も関連性のある「報酬、料金、契約金及び賞金の支払調書」(報酬の支払調書)の見方・書き方を、実例を使って紹介します。

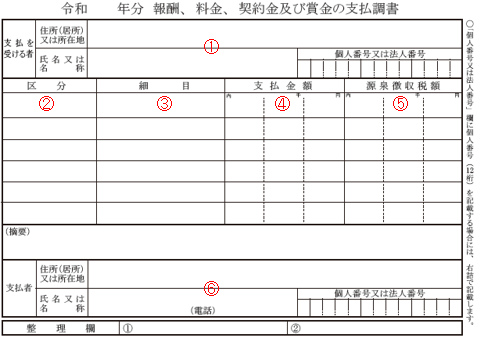

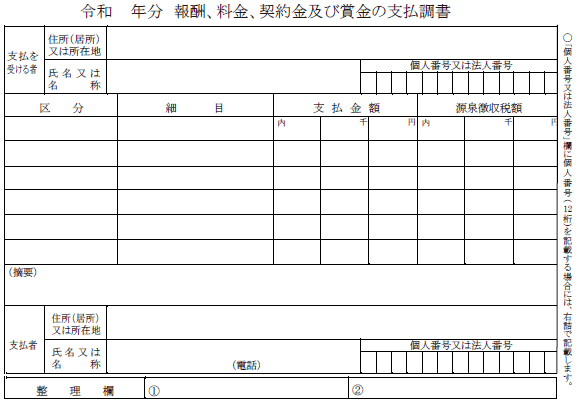

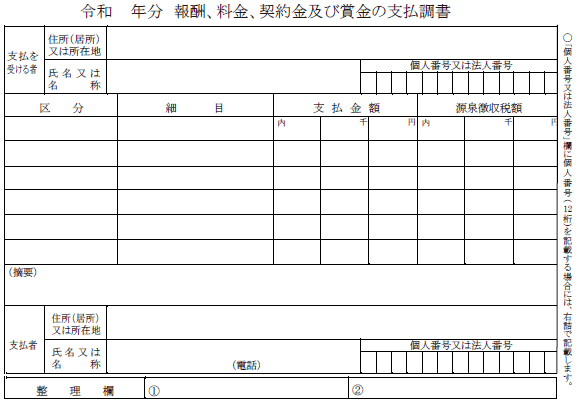

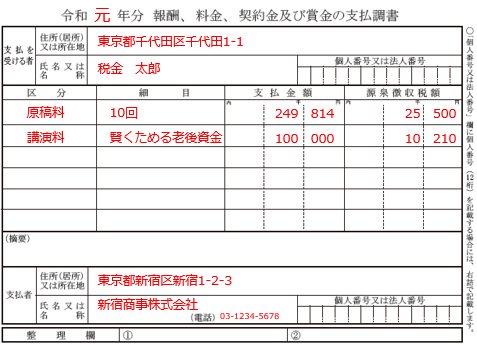

改めて、こちらが「報酬の支払調書」のフォーマット(書式)です。

①支払を受ける者

報酬を受け取った人の住所・氏名が記入されます。フリーランス・個人事業主の方はご自分の住所・氏名に間違いがないかご確認ください。

税務署に提出する報酬の支払調書は、「個人番号又は法人番号」欄にマイナンバーが記載されます。しかし、本人に交付される支払調書には、個人情報保護法(第28条)により制限を受けているためマイナンバーは記載されません。

②区分

原稿料、印税、さし絵料、翻訳料、通訳料、脚本料、作曲料、講演料、教授料などの報酬の名称が記載されます。

③細目

区分によって記入される事項が異なります。例えば、原稿料であれば「支払回数」、講演料・教授料であれば「講義名」などが記載されます。

④支払金額

1年間の報酬の支払額が記載されます。この金額がフリーランスの方の売上高になり、「確定申告書」「青色申告決算書」等の売上高と連動します。

年度内に支払が確定した支払金額を合計を記入します。上部の「内」という部分は、支払調書作成時点で未払いの報酬がある場合に記入します。

⑤源泉徴収税額

報酬から差し引かれた所得税及び復興特別所得税の合計額が記載されます。源泉徴収税額の税率は以下のとおりです。

| 支払金額 | 源泉徴収税額 |

|---|---|

| 100万円以下 | 支払金額×10.21% |

| 100万円超 | (支払金額-100万円)×20.42%+102,100円 |

ここに記載された源泉徴収税額を、すべての取引先の分を合計して、確定申告書の「源泉徴収税額」に記入することになります。

⑥支払者

報酬を支払った人の住所・氏名・電話番号が記載されます。「個人番号又は法人番号」は税務署に提出するものだけ記載されます。本人に交付される支払調書には、個人情報保護法(第28条)によりマイナンバーは記載されません。

ここまでの説明を基に、原稿料と講演料についての支払調書を作成したサンプルになります。

支払調書は税務署に提出する書類であり、支払先に対して発行する義務はありません。

ただ、支払いを受けたフリーランス・個人事業主からすると、支払調書があると、支払われた報酬と、差し引かれた源泉徴収税がいくらなのか明確になります。確定申告書を作成するうえでも、報酬の計上漏れや二重計上などのミスを防ぎやすくなります。

支払先と良好な関係を保つうえでも、支払調書の発行を依頼されたときは、税務署に提出する支払調書からマイナンバーの部分を消したものを送付すると良いでしょう。会計ソフトを利用している場合、本人交付用の支払調書(マイナンバーを消去したもの)をPDFにしてくれるソフトもあります。

原則、税込みで支払った全額を、「支払金額」欄に記入します。

ただし、請求書に、税抜き金額と消費税が明記されている場合は、税抜き金額を「支払金額」欄に記入することもできます。その場合、「(摘要)」欄に消費税額を記入します。

税務署に提出する書類に「個人番号」欄がある場合、原則、記入が必要です。個人事業主にマイナンバーを問い合わせて記入してください。

ただ、どうしても、その個人事業主からマイナンバーを教えてもらえないときは、「マイナンバーの通知を受けることができなかった」ことを「(摘要)」欄に記入したうえで提出します。

支払調書は支払元から税務署に提出されます。そのため、支払いを受けたフリーランス・個人事業主は、確定申告で改めて支払調書を添付する必要はありません。

すでに述べたように、支払調書を支払先に交付する義務はありません。もし、支払調書を発行して欲しいときは、取引先に依頼してみると良いでしょう。たいていの場合は、発行してくれます。

やはり発行してもらえない場合は、請求書や通帳の入金記録を参照して、支払われた金額と源泉徴収税額を計算します。