報酬の支払調書とは?個人事業主向けに見方・書き方を徹底解説

支払調書とは何か?またその見方・書き方を、図を使ってわかりやすく解説します。税込み/税抜き、どっちの金額か?マイナン…[続きを読む]

フリーランス・個人事業主としてお仕事を受注する時、取引先の会社から「支払調書」をもらうケースと、もらわないケースがあります。

確定申告に、この支払調書なのでしょうか。わかりやすく解説します。

目次

「支払調書」とは、ざっくりいうと、報酬を払った会社が、誰にいくら払ったかを記入して税務署に提出する書類です。

給与や報酬を支払った会社などは、その支払内容を記載した「法定調書」の作成が義務付けられています。代表的なものに「給与所得の源泉徴収票」があります。

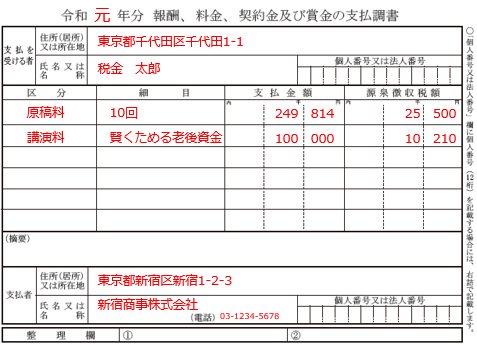

「支払調書」も、「法定調書」の一種で、払った報酬を記載します。下図のようなフォーマットの書類です。

「支払調書」には、1月1日~12月31日までの1年間に、「誰に」「いくら報酬を支払ったか」「その報酬から差し引いた源泉徴収税額はいくらか」が記載されています。

「支払調書」には、その取引先からの1年間の収入と源泉徴収税額が記載されているため、確定申告の決算書を作成する上でとても重宝します。

所得税だけでも「支払調書」は40種類くらいありますが、その中でもよく利用される「支払調書」は、次の4種類になります。

このうち、一般的なフリーランスが受け取るものは、①「報酬、料金、契約金及び賞金の支払調書」(以下、「報酬の支払調書」)になります。

すべてのフリーランスが対象ではなく、ライター・デザイナーなど特定の業務をする人が対象です。かつ、年間5万円を超える報酬を受け取った人が対象です。

確定申告では、支払調書の添付は不要です。

なぜなら、支払調書は、報酬を支払った会社が税務署に提出しているからです。税務署ではすでに提出を受けているので、確定申告をする本人から改めて提出してもらう必要はないのです。

もちろん、添付したければ添付することはできますが、あまり意味はないでしょう。

逆にいえば、受け取った報酬は税務署に報告されています。

もし、確定申告で受け取った報酬を申告しなかったら、後で税務署から指摘をされ、追徴課税をされることになるでしょう。ですので、受け取った報酬について、漏れなく確定申告をするようにしましょう。

支払元の会社は、支払い先に支払調書を発行する義務はありませんが、支払調書が送付されてくることは、よくあることでしょう。

特に義務はないのに、わざわざ発行するのがなぜなのか疑問に思われるかもしれません。

支払いを受けたフリーランス・個人事業主の側からすると、支払調書があったほうが、確定申告書を作成するうえで便利なのは確かです。支払調書があれば、自分が計算した収入の合計と照らし合わせて、ミスがないか確認することができます。

そこで、支払った側の会社側が、親切心から支払調書を送るようになり、それが慣習的に定着したと考えられます。

すでに説明したように、支払った側に支払調書を発行する義務はありませんので、支払調書が届かなくても問題はありません。ただ、支払調書があると便利です。

多くの会社では、1月末までに支払調書を税務署に提出しますので、1月から2月にかけて、支払先のフリーランス・個人事業主にも送付しています。もし、2月になっても「報酬の支払調書」が交付されない場合は、発行先に尋ねてみてもいいでしょう。

ただし、最近ではマイナンバー制度の導入により個人情報の取り扱いが厳しくなったため、中には「報酬の支払調書」を報酬の支払先へ発行することを取り止めた会社も出てきています。

これは、個人情報保護法により、本人に交付する支払調書にはマイナンバーを記載してはいけないためです。しかし、税務署に提出する支払調書にはマイナンバーを記載しなければなりません。つまり、報酬の支払い者はマイナンバーの記載がある支払調書と記載がない支払調書の2つのパターンを作成する必要があります。

多くの「報酬の支払調書」を作成する会社などでは、2つのパターンを作成することに多くの時間を費やしてしまうため、「報酬の支払調書」を本人に発行することを取り止める企業が出てきています。

支払調書はあると便利ですが、それがなくても確定申告をきちんとできるように、日常的に帳簿の記録をつけるようにしましょう。

相手から支払われた金額は、もともと自分が請求した金額ですから、請求書の金額を合計すれば、支払われた金額の合計はわかるはずです。

実際に振り込まれたかどうか、通帳も確認するようにしましょう。

それに、所得税の確定申告は、提出期限があります。報酬の金額を知るために「報酬の支払調書」が交付されるのを待ち続け、確定申告の提出期限に間に合わなくなってしまったら元も子もありません。

今は、会計ソフトを利用すれば、帳簿の記録も簡単ですので、まずは日常的に自分で売上を把握する習慣をつけましょう。

支払調書を作成するのも人である以上、支払調書に記載された金額が間違っていることもあります。もし、実際より少ない金額が記載されていたら、所得を実際より少なく申告してしまうことになります。

そうなると、もし何らかの理由で申告した所得が低いことが税務署に発覚すれば、ペナルティを受ける可能性もあります。

フリーランス・個人事業主として事業を行う以上、自分の売上や経費は、自分で記録をつけ把握することが原則です。ちょっと厳しいことを言うと、売上金額の把握が他人任せでは、経営者として失格かもしれません。

自分の事業経営の責任は、自分で担うことが大切です。

フリーランス・個人事業主の確定申告では、「報酬の支払調書」を添付する必要はありません。

また、報酬を支払った会社は、フリーランスに支払調書を発行する義務はありませんので、支払調書を発行しないケースも増加しています。支払調書がなくても、確定申告ができるように、自分できちんと帳簿をつけるようにしましょう。

ただ、「報酬の支払調書」を参照することで、金額の計算ミスなどの間違いを減らすことができますので、可能であれば、取引先に発行をお願いしてみると良いでしょう。