【令和7年分】年末調整の扶養控除等申告書の書き方(記入例つき)

「給与所得者の扶養控除等(異動)申告書」は、入社時や年末調整の時期に記入する書類です。 令和7年(2025年)分の「…[続きを読む]

年末調整の「扶養控除等申告書」には、扶養親族の情報を書きますが、子供の場合、16歳以上と16歳未満で記入する欄が分かれているのをご存知でしょうか?

ここでは、16歳未満の子供の扶養親族の書き方と、それに付随する話題をとりあげます。

目次

16歳未満の扶養親族のことを「年少扶養親族」といいます。

特に用語を覚える必要はありませんが、16歳以上の扶養親族と記入する欄が異なります。

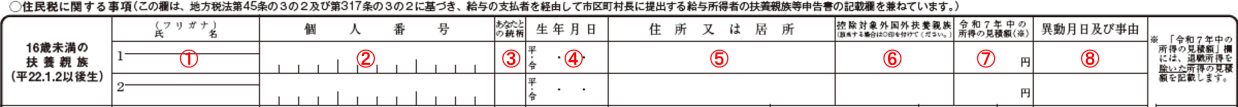

下図は、令和7年度版の「給与所得者の扶養控除等(異動)申告書」(以下、申告書といいます)です。

申告書の一番下のほうに、16歳未満の扶養親族の記入欄があります。

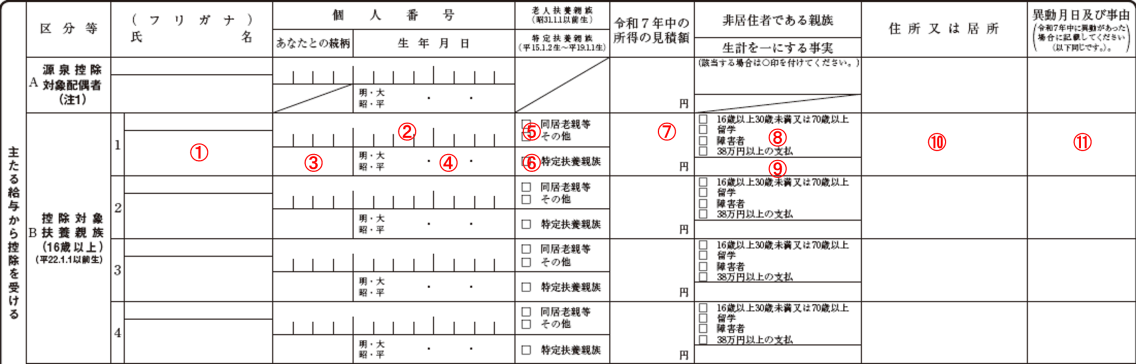

また、申告書の中ほどに、16歳以上の扶養親族の記入欄があります。

なぜ、このように16歳未満、16歳以上で記入欄が分かれているかといいますと、平成22年度の税制改正で、16歳未満の子供に対する扶養控除(所得税・住民税)は廃止され、代わりに子ども手当(現在の児童手当)ができたからです。

現在では、扶養控除の対象になるのは16歳以上の親族だけで、16歳未満の子供は扶養控除の対象になりませんので、記入欄が分かれています。

16歳未満か、16歳以上かは、年末調整をする対象年度の12月31日時点で判定します。

たとえば、令和7年度(2025年)の年末調整をするのであれば、令和7年(2025年)12月31日時点で16歳になっているかどうかですから、平成22年(2010年)1月1日以前生まれの人が16歳以上、1月2日以降生まれの人が16歳未満となります。

ここで、問題になるのが1月1日生まれの人です。平成22年(2010年)1月1日生まれの人は、令和7年(2025年)12月31日時点ではまだ15歳ではないか?と疑問に思われるかもしれません。

実は、民法143条では、誕生日の前日の午後12時に1歳年齢が加算されることになっています。つまり、平成22年(2010年)1月1日生まれの人は、年齢を判定する令和7年12月31日時点において満16歳となります。

扶養親族の書き方について、16歳未満でも16歳以上でも、特に違いはありません。

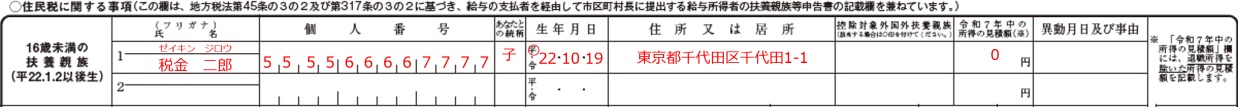

16歳未満の扶養親族については、「給与所得者の扶養控除等(異動)申告書」の一番下の欄に、次のような形で記入します(令和7年度の例)。

氏名、フリガナ、個人番号(マイナンバー)、あなたとの続柄、生年月日、住所、令和7年度中の所得の見積額を記入します。

住所は引っ越し予定があるとき、現在の住所ではなく、令和8年1月1日時点の見込みの住所を記入します。

個人番号(マイナンバー)は、以前すでに記入して会社に提出済みであれば、記入不要なこともありますので、会社に問い合わせください。

「あなたとの続柄」欄には、あなたとの関係を記入します。通常であれば「子」となります。

「令和7年度中の所得の見積額」は、収入ではなく所得を記入します。ただ、子供ですので、通常は0円となるでしょう。

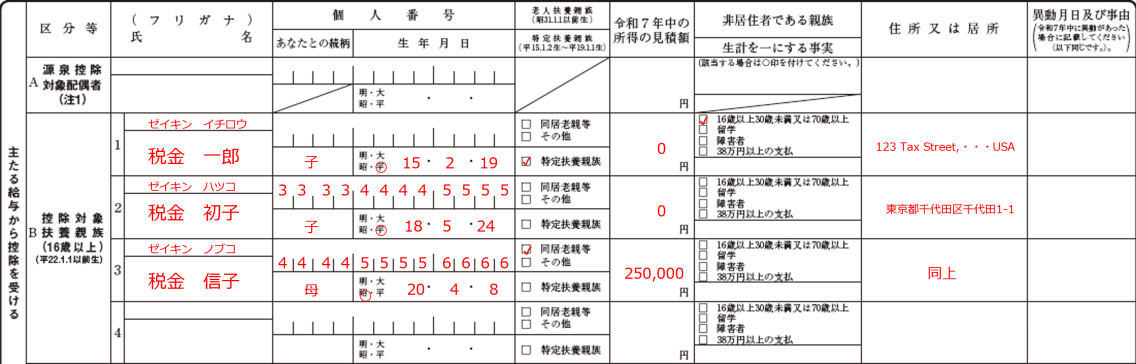

参考までに、16歳以上の扶養親族の書き方も掲載しておきます。

書き方の詳細は、こちらの記事をご覧ください。

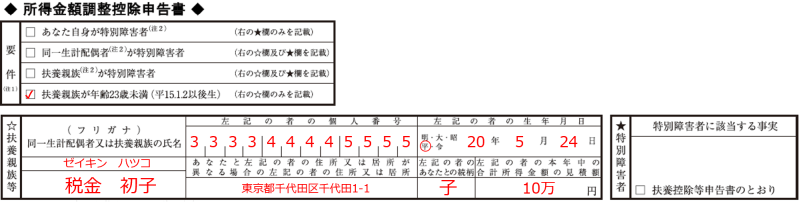

年収850万を超える人は、23歳未満(平成15年(2003年)1月2日以降生まれ)の子どもを扶養しているか、本人または扶養親族(配偶者・親・子ども等)に障害者がいるときは、所得金額調整控除を受けられます(給与所得控除が少しプラスされます)。

16歳未満の扶養親族は、こちらにも記入が必要です。

ただし、23歳未満の扶養親族が2人以上いる場合は、誰か一人を記入すれば大丈夫です。

16歳未満の扶養親族の記入欄は申告書の下のほうにあって気づきにくいですし、うっかり書き忘れたらどうなるのでしょうか?

16歳未満の扶養親族は所得税・住民税の扶養控除の対象にはなりませんので、特に記入しなくても問題なさそうに思えるかもしれません。ただ、一つ大きな問題が生じます。

住民税の非課税ラインは110万円(東京都23区などの場合)です。

ここで、住民税非課税の基準年収110万円というのは、独身あるいは扶養親族がいない場合のラインですので、扶養親族がいる場合は、非課税ラインの金額がアップします。

自治体によって基準の金額は異なるのですが、たとえば、東京23区であれば、扶養親族1人なら166万円、2人なら206万円、3人なら256万円です。

ところで、住民税の非課税の判定をするに当たっては、16歳未満の扶養親族も含めて計算します。

たとえば、配偶者と8歳、4歳の2人の子供を扶養しているとしたら、子供2人に扶養控除は適用できませんが、住民税の非課税判定では扶養親族の人数は配偶者と子供2人合わせて3人として判定します。上の東京都の例だと、非課税ラインは256万円です。

もし、年末調整の申告書に16歳未満の扶養親族を書き忘れてしまうと、この判定が子供2人を入れずに行われることになります。扶養親族が配偶者1人のみだと、非課税ラインは156万円です。なんと、100万円も差がついてしまいます。

16歳未満の扶養親族を書き忘れたことに気づいたら、速やかに会社に連絡して、年末調整の書類を修正しましょう。

会社が年末調整関連の書類を税務署や地方自治体に提出する期限は翌年の1月31日ですので、それまでであれば間に合う可能性はあります。

年末調整書類の修正に関する詳細は、下記で記載しています。

すでに、会社側が年末調整を締め切ってしまって修正が不可能な場合は、お住いの市区町村に連絡して、16歳未満の扶養親族がいるが年末調整で書き忘れたことを申し出るようにしましょう。おそらく、住民税の申告書を記入することになります。

もし、医療費控除などの理由で確定申告をするのであれば、翌年3月15日までに確定申告をして、16歳未満の扶養親族の情報も漏れずに記入すれば大丈夫です。税務署から自治体に情報が伝わります。

16歳未満の扶養親族は扶養控除の対象にはなりませんが、住民税の非課税判定の対象には含まれます。

共働きの場合、夫婦どちらの住民税の非課税判定に利用するかは、自由に選ぶことができます。

通常は夫などメインで稼いでいるほうに記入することが多いかもしれませんが、その方の年収が300万円以上くらいあると、扶養親族が多くない限りは住民税は非課税になりません。一方、妻など収入が低いほうに記入すると、住民税の非課税判定を満たす可能性もあります。

たとえば、年収150万円のほうに、16歳未満の子供1人を記入すれば、扶養親族1人なら156万円が非課税ラインですので、基準を満たして住民税が非課税になります。

いくらなら非課税になるかどうかの判定に便利な「住民税非課税判定ツール」を無償で提供しておりますので、ご自由に利用ください。

夫婦どちらも、16歳未満の扶養親族がいれば住民税が非課税になるからといって、夫婦で重複して記入するのはNGです。住民税非課税判定には、どちらか片方しか、利用することしかできません。

仮に夫婦で重複して記入したとしても、自治体は書類を見れば重複していることがわかりますので、どちらかを否認(無効とする)でしょう。どちらを否認するかは自治体によって対応が異なる可能性があります。

夫婦のどちらか、適用したいほうが決まっているのであれば、お住いの市区町村に、間違って重複して記入してしまったことを連絡して、そのように処理してもらったほうが良いでしょう。

もう一つの、所得金額調整控除申告書は、重複して記入してもOKです。

もし、夫婦が共働きで、どちらの年収も850万円を超えている場合、それぞれ記入すれば、夫婦の両方で所得金額調整控除を受けられます。

扶養控除申告書と勘違いしやすいポイントですので、ご注意ください。