初めて作る方におすすめのクレジットカードを3枚厳選

今回は、クレジットカード初心者の方でも安心してクレジットカードを選べるように、 クレジットカードを使うメリット 初め…[続きを読む]

最近、ネットや新聞で「キャッシュレス」という言葉が浸透してきました。

その影響でクレジットカードを持っていない方や、あまり使っていなかった方、抵抗があるという方の中にも、興味を持ち始めたという人も多いかと思います。

ただ「興味はあるけど、いまいち仕組みが分からなくて怖い」という方もいらっしゃるのではないでしょうか。

そこでこの記事では、クレジットカードに不慣れな方でも、カードの仕組みをしっかり理解して抵抗なく利用できるよう、クレジットカードの仕組みや選び方を解説します。

目次

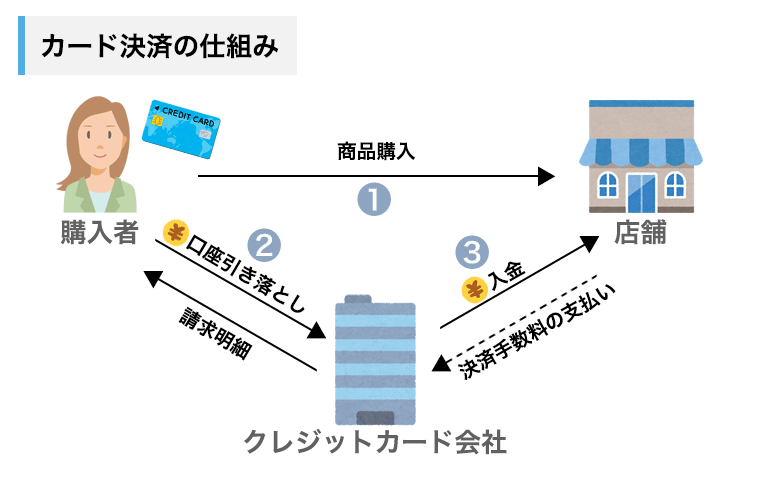

まず、クレジットカード決済の仕組みとお金の流れについて説明します。

クレジットカードの利用には3つの段階があります。

「商品の購入」「(代金の)口座引き落とし」「入金・決済手数料の支払い」の3つです。

カード会社が、あなたの代わりに店舗への支払いを代行します。

この時、店舗はカード会社に対し、「あなたのクレジットカードが利用可能なものか」を問い合わせています(認証)。

(決済端末にカードを通しているときに、その認証をしています)

カード会社から「利用可能」の返答が戻ってきたら、お店はあなたに商品を渡します。

カード会社に登録した口座から、料金が引き落としされます。

自動引き落としなので、口座に請求代金以上の残高があれば引き落とし完了です。

なおクレジットカードの1ヶ月の支払金額は、締日翌日から次の締日まで利用した金額で決まり、支払日に支払うことになります。

締日や支払日はカード会社ごとに異なります。

カード会社から店舗に対し、商品の代金が入金されます。このとき代金の全額ではなく、カード利用の「決済手数料」を差し引いた金額が入金されます。

以上でカード決済による商品の購入は完了です。

クレジットカードを使うメリットは、「利用者」にも「店舗」にも「カード会社」にもあります。それぞれのメリットをまとめると以下の通りです。

・現金では即時払いだが、クレジット払いであれば支払いを遅らせることができる。

・一括払いが難しい金額でも、「分割払い」や「リボ払い」で購入できる。

・ クレジットカードのポイントがたまる。

・お客様が「欲しい」と思った時に買い物してもらえるので、販売機会を逃さない。

・カード利用の方が単価があがる傾向があり、売上アップが期待できる。

・カード加盟店からもらう手数料で利益があがる。

クレジットカードには「紛失・盗難補償」「ショッピング保険」「海外旅行傷害保険や国内旅行傷害保険」というサービスが付帯されています。

紛失・盗難補償とは、カードの紛失や盗難に伴い不正利用被害にあった場合、カード会社が不正利用金額を補償するというものです。

ショッピング保険とは、購入した商品が、破損・盗難に遭った場合に適用される保険です。

また、プレゼントを目的とした商品でも、ショッピング保険が付帯していれば盗まれた時などに補償されます。

海外旅行傷害保険や国内旅行傷害保険とは、旅行先での事故やケガ、病気、携行品の盗難や破損などに対しての損害を補償してくれるものです。海外旅行保険は、カードに海外旅行傷害保険が付帯されていれば無料で利用できます。

定期的に海外旅行に行く人であれば、多少のカード年会費が発生したとしても海外旅行保険が付帯したクレジットカードを1枚持った方がお得になるかもしれません(※1)。

ここで現金とクレジットカード(クレカ)の違いを表で簡単に整理します。

| 現金 | クレカ | |

|---|---|---|

| 盗難・紛失補償 | ✖ | 〇 |

| ショッピング保険 | ✖ | 〇 |

| 海外旅行傷害保険 国内旅行傷害保険 |

✖ | 〇 |

※1 なお、国内旅行傷害保険も付帯しているカードも多いですが、海外旅行傷害保険と比較すると適用条件が厳しい場合もあります。

補償内容と適用条件は旅行前によく確認して理解しておく必要があります。

※2 補償の適用期間や条件などはカード会社によって変わるので、必ず事前に確認しましょう。

多くのクレジットカードでは利用金額に応じてポイントがたまります。

日常の買い物の支払いをクレジットカードにするだけでポイントがどんどん貯まるので、このポイントサービスを最大のメリットと考える方も多いです。

ポイントカードが使えるお店では、クレジットカードのポイントとは別に、ポイントカードのポイントもためられます。

お店のポイントカードとクレジットカードの両方でポイントの二重取りも可能です。

クレジットカードの基本的な支払い方法は「翌月1回払い」です。カード会社は支払い方法をいくつか用意しています。

その中でも、「手数料が発生しないもの」と「発生するもの」があります。

手数料が発生しない支払い方法には「翌月1回払い」「ボーナス払い」「二回払い」があります。

翌月一回払いとは、利用金額を翌月に一括で引き落とす、という支払い方法です。

例えば締め日が月末で支払日が10日だった場合、先月1日から先月末までの利用金額を10日に支払うというものです。

なお、締め日や支払日はカード会社ごとに異なります。

次にボーナス払いとは、ボーナス時期に併せて支払いをする方法です。

例えば1月1日にクレジットカードで夏のボーナス払いを利用した場合には、8月にその支払が到来するというものです。

発行会社によっては7月や9月の可能性もありますので、事前に確認しておきましょう。

このボーナス払いは最大で半年以上も支払いを先延ばしできるにもかかわらず、金利手数料は発生しないので利用者にとって便利な支払い方法であると言えます。

最後に2回払いとは、支払いを翌月1回ですべて完済してしまうのではなく、2ヶ月に分けて払うというものです。

あまり認知度のない支払い方法ですが、いきなり購入金額の全額が銀行口座から引かれるのは不安がある。

けど2ヶ月に分けて引かれるのであれば安心できる、かつ金利手数料は払いたくないという方は活用してみてください。

金利手数料が発生する支払い方法として「分割払い」「リボ払い」があります。

まず分割払いとは、3回払いから24回払いまでのものをいいます。

クレジットカードで3回以上の支払い回数を選択すると、金利手数料がかかります。

| 支払回数 | 3回 | 5回 | 6回 | 10回 | 12回 | 15回 | 18回 | 20回 | 24回 |

|---|---|---|---|---|---|---|---|---|---|

| 実質年率(%) | 12.00 | 13.25 | 13.75 | 14.25 | 14.50 | 14.75 | 14.75 | 14.75 | 14.75 |

| 手数料(※) | 2.01 | 3.35 | 4.02 | 6.70 | 8.04 | 10.05 | 12.06 | 13.40 | 16.08 |

※ 利用代金100円あたりの分割払手数料の額(円)

例として 三井住友カード をあげると、支払い回数により年率12%~14.75%のように幅があるので、自分が使いたいと思っているクレジットカードを確認しましょう。

次にリボ払いとは、商品を分割で支払うのではなく、毎月の支払う金額を決めて支払う方法のことです。

例えば毎月の返済額を10,000円に設定してリボ払いを使うと、20,000円の買い物をしても、返済金額を10,000円にすることが出来ます。

リボ払いは繰り上げ返済や月々の支払い額の増減が可能なので収入が読みにくい人、例えば自営業の人はうまく活用しています。

自営業の人は安定的にお金が入ってくるとは限りません。

そのため、他の支払い方法だと収入が低い月に利用額が高くなってしまうと支払うことができません。

しかしリボ払いだと支払い額を一定にすることができるので、利用額が増えたとしても無理なく返済することができます。

また、リボ払いは手軽に支払額を変更することができるので、収入が多かった月に多めに返済することもできます。

利用額にかかわらず支払額を一定にできるというのは、リボ払い特有のメリットであるといえます。

もっとも、「分割払い」「リボ払い」については金利手数料が発生するサービスですので、利用をする際は利用金額や支払い回数など注意して利用をするようにしましょう。

まず、クレジットカードを比較する上で重要なのが「年会費」です。

年会費とはクレジットカードを保有するために発生する1年間の会費のことです。

この年会費は永年無料のものから、数十万円かかるクレジットカードまで存在します。

最近は年会費無料でも魅力的なものが出ていますので、どれを選べばよいか分からないという方は年会費無料のクレジットカードの中から選ぶことをおすすめします。

ただし年会費を払うことで、手厚いサービスを受けることもできますので、サービス内容をよく理解した上でクレジットカードに入会するようにしてください。

次に重要なのが「ポイント還元率」です。

買い物でクレジットカードを使ってポイントをためたい方は多いと思います。

クレジットカードのポイントは0.5〜1.0%還元というのが一般的で、年会費無料でも1.0%還元のカードも出てきていますのでよく確認しましょう。

最後に「付帯サービス」の充実度合いです。

クレジットカードは年会費が高くなるほど付帯サービスが充実している傾向があります。

下記のサービスが代表例です。

【レストラン1人分無料】

日本料理や寿司、フレンチなどの高級レストランが1人分無料になるサービスです。

対象のレストランは首都圏や大阪などの大都市に集中していますので、事前にご自身のお住まいと発行会社のサービス内容を確認した方がよいでしょう。

【コンシェルジュサービス】

飛行機チケットを取ってほしい、ホテルの予約をしておいてほしいなど、自分の秘書のように使うことが出来るコンシェルジュサービスです。

他にも接待のシーンやエリアを伝えて、当てはまるレストランを探して予約してという使い方もできます。

そのため、忙しい中でも大切な人を最大限にもてなす事ができます。

当サイトでも、初心者向けのオススメカードを紹介しているので、気になる方は参考にしてみてください。

今回、クレジットカードの仕組みから選びの方のポイントまでをご紹介しました。

普段からクレジットカードを利用している方であっても、「どうやって商品を購入しているのか」というのは意外に知られていないものです。

クレジットカードの仕組みを理解すれば、多少はカードに対する安心感も生まれてくる…のではないでしょうか。

クレジットカードには、ポイントや付帯サービスなど多くのメリットがあります。

使いこなせば、生活の助けになる大事なパートナーです。

キャッシュレス化が進む中で、各種サービスがどんどん魅力的で使いやすいものになってきています。これを機に、ぜひクレジットカードを活用してみてください。