消費税の課税事業者・免税事業者の違いと判定方法【図解】

消費税の免税事業者と課税事業者の違いについて、また、判定フローについて、図を使ってわかりやすく解説します。課税売上高…[続きを読む]

クラウドワークス・ランサーズ・ココナラなど、クラウドソーシング(ネットのクラウドサービスを経由した発注・受注のこと)が人気であり、これらのサイトを利用して副業をしている人も多いでしょう。

ところが、2023年10月1日からインボイス制度が始まると、影響を受ける人がいます。

免税事業者の場合、クライアント(発注者)から値下げを要請されるかもしれませんし、最悪の場合、取引を打ち切られるかもしれません。

また、クラウドソーシングでは、ニックネームを利用して匿名での取引が多いので、インボイスを発行すると本名がわかってしまいます。ただ、媒介者交付特例を利用すれば、インボイスを発行する必要はありません。

インボイス制度の概要を説明し、免税事業者のクラウドワーカーに直面する問題、インボイス発行が必要なのかどうかを、図を使ってわかりやすく解説します。

まず、簡単に、消費税の仕組みとインボイス制度について紹介します。

個人で物を売買しても消費税はかかりませんが、事業者として物・サービスを売買すると消費税がかかります。

「事業者」というのは、事業として継続して行う人のことです。

クラウドワークス・ランサーズ・ココナラなどクラウドソーシングは、発注者(クライアント)も受注者(クラウドワーカー)も事業者になります。本業は会社勤めで、副業であっても、事業者の扱いになります。

取引をするとき、発注者(クライアント)は受注者(クラウドワーカー)に、本体価格に上乗せして、消費税10%を払います(飲食品と新聞は軽減税率8%ですが、クラウドソーシングで売買することは、ほとんどないでしょう)。

そして、消費税を支払った発注者(クライアント)は、その分を控除して納税します。

たとえば、WEB制作会社が、本体価格10万円+消費税1万円で他社からホームページ制作を請け負い、その中で利用するイラスト作成を、クラウドワーカーに、本体価格1万円+消費税1,000円で発注したとしましょう。

この制作会社は、1万円の消費税を受け取りますが、1,000円の消費税を払いますので、1,000円を控除して差額の9,000円を納税します。

支払った消費税を控除することを「仕入税額控除」といいます。

ところが、インボイス制度が始まると、インボイス(適格請求書)がないと消費税を控除できなくなります。

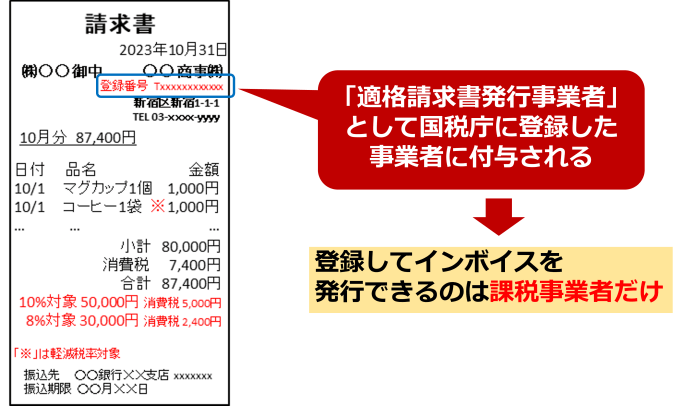

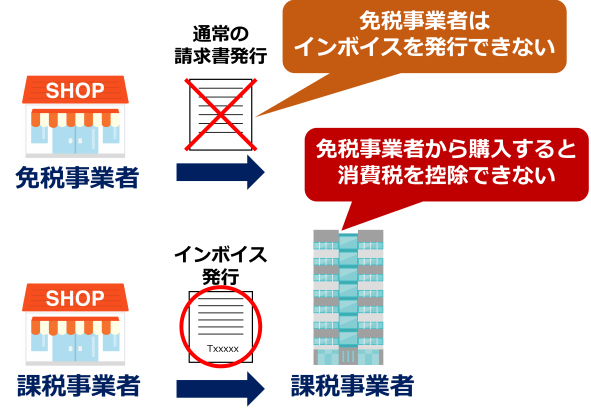

この「インボイス」は、誰でも発行できるわけではなく、インボイス発行事業者(適格請求書発行事業者)として国税庁に登録した事業者だけが発行できます。そして、インボイス発行事業者になれるのは、課税事業者だけです。

つまり、免税事業者はインボイスを発行できません。すると、クラウドソーシングでのクライアント(発注者)は、免税事業者に仕事を依頼すると、消費税を控除できなくなってしまうのです。

先程の例でいうと、消費税を控除できないと、納税額が増えてしまいます。つまり、クライアントの負担が増えてしまいます。

なお、免税事業者と課税事業者の違いについては、こちらをご覧ください。

インボイス制度は、クライアント(発注者)とクラウドワーカー(受注者)の両方に大きな影響を与えます。

すでに説明したとおり、クライアント(発注者)が消費税を控除(仕入税額控除)するには、インボイス発行事業者が発行したインボイスが必要です。

しかし、クラウドワーカー(受注者)は免税事業者が多く、インボイスを発行できません。となると、発注する企業の負担が大きくなります。

たとえば、ある企業が、「インボイス発行事業者ではないイラストレーター」と「インボイス発行事業者のイラスト会社」に、それぞれ総額11,000円のイラストを発注したとします。すると両者から次のような請求書が届きます。

この場合、この企業が仕入税額控除に計上できるのは、イラスト会社に支払った消費税10% 1,000円だけです。

この企業にとってイラストレーターに発注することは負担が大きいのです。

仮に、クラウドワーカー(受注者)がインボイス発行事業者でインボイスを発行してくれたとしましょう。

インボイスには、登録番号が記載されていますが、それが本当に正しい番号であり、インボイス登録しているのかどうか、インボイスを受け取ったクライアント(発注者)が自分で調べる必要があります。

また、一度調べたとしても、時間が経ったら登録をやめている可能性もありますので、インボイスを受け取るたびに調べる必要があります。

もともと、クラウドソーシングを利用することで、契約・納品・支払いなどが簡単にできることが、利点であるはずなのに、毎回、登録番号を調査する手間暇が追加されたら、経理が非常に大変になります。

インボイス制度がクラウドワーカーに与える影響で大きいのは、「仕事が減る恐れ」です。

クラウドワーカーのほとんどは年間売上1,000万円以下であり、免税事業者が多いでしょう。

上記で説明したように、免税事業者に発注すると消費税を控除できないので、クライアント(発注者)は免税事業者との取引をやめて、インボイス発行事業者に依頼するようになる可能性があります。そうすると、クラウドワーカーは仕事を失ってしまいます。

たとえ、そうならなくても、消費税分を値下げするように要請される可能性も高いです。

クライアント(発注者)が一方的に消費税分を値下げさせることは、下請法違反となるおそれがありますが、クラウドワーカーは立場が弱いことが多く、受け入れざるを得ないかもしれません。

インボイス制度の導入を控え、免税事業者であるクラウドワーカーはどのように対処したらよいのでしょうか。

免税事業者は、取引を停止される/取引金額を減額されるおそれがありますが、必ずそうなると決まっているわけではありませんので、既存のクライアント(発注者)であれば、まずは、交渉してみましょう。

実は、ある実態調査によれば、3割くらいのフリーランス・個人事業主は、免税事業者のままであっても、同額の取引金額で継続することで話がまとまっているという結果もあります。

クライアント(発注者)の立場で考えてみても、新たな発注先を探したり、一から信頼関係を築いていくのも大変なことです。

同じ金額で取引を継続するかわりに、業務スピートをあげる、質をあげる等の条件を出して交渉してみてはいかがでしょうか?

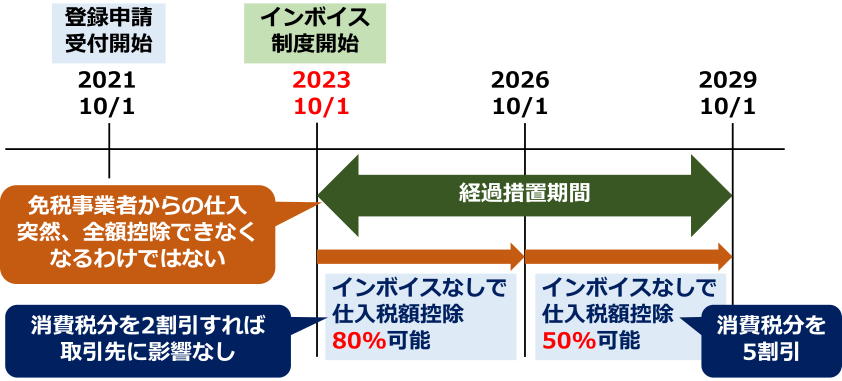

同額がNGでも、当初は経過措置で、クライアント(発注者)はインボイスがなくても80%の仕入税額控除ができますので、消費税分を約2割値下げすることで納得してもらえる可能性も高いです。

既存のクライアント(発注者)との交渉が難しく、取引を停止されそうな心配があるのであれば、解決策は、インボイス登録をして、インボイス発行事業者(適格請求書発行事業者)になることです。

そうなれば、正式なインボイス(請求書)を発行できるので、クライアント(発注者)のデメリットはなくなり、取引の継続を期待できます。金額を減額されることもないでしょう。

2023年10月1日から対応するためには、2023年9月30日までに、税務署にインボイス登録申請を行う必要があります。

クラウドワーカーが「インボイス問題」を乗り切るための最も効果的な対処方法は、スキルをあげることでしょう。

発注者が「インボイスを受け取れないデメリット(=仕入税額控除を使えないデメリット)を負ってでも、このクラウドワーカーに仕事を頼みたい」と思えば、発注は続くはずです。

クラウドワーカーにはスキル以外にも、「気軽、スピーディー」という強みもあります。だからこそ、顔も知らないし会ったこともないクラウドワーカーに、ネットを介して発注しているのです。

スキルが高いクラウドワーカーはインボイス制度による「弊害」を受けにくいのですが、スキルが高くないクラウドワーカーは、報酬減は避けられないかもしれません。クラウドワーカー間の格差は拡大するでしょう。

インボイス発行事業者になって、消費税を納税しても大丈夫だよ、というクラウドワーカーもいるかもしれません。

ただ、一つ問題なのは、インボイスを発行すると、個人名(本名)がクライアント(発注者)に伝わってしまうことです。

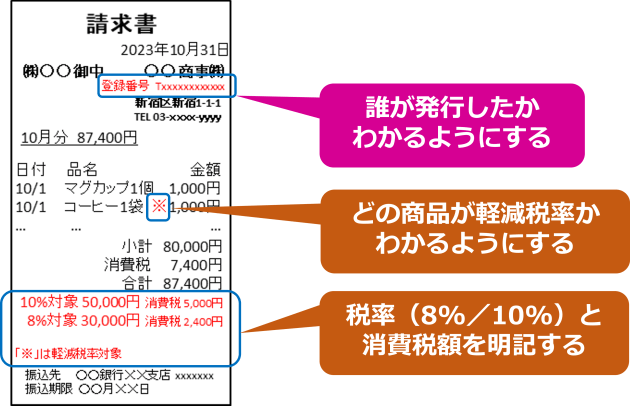

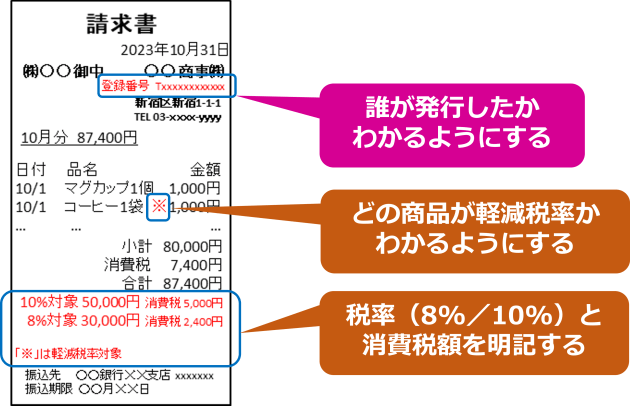

すでに説明したように、インボイスの目的は、誰が発行したかわかるようにすることです。下図のように、インボイスには、必ず登録番号を記載します。

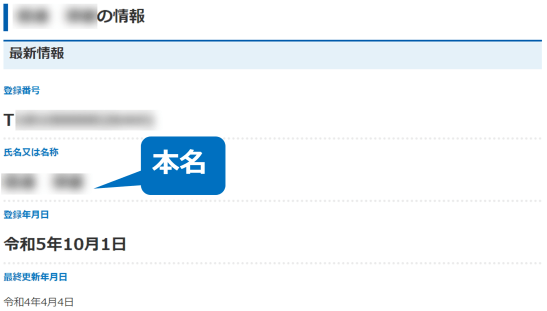

インボイスを受け取ったクライアント(発注者)は、国税庁が提供しているサイトで、番号を検索して、インボイス登録事業者かどうかを確認する必要があります。

番号を検索してヒットすると、個人事業主の場合は、氏名または名称、つまり、本名が表示されます。法人の場合は、会社名、住所が表示されます。

クラウドワークス、ランサーズなどのクラウドワーカーは、基本は本名を出さずにネックネームで相手とやりとりしていますが、インボイスを発行すると、相手(クライアント)に本名が伝わってしまいます。

会社勤めで副業をしている人は、クラウドソーシングで取引した相手が、実は自社や関連会社で、自分が副業しているがことがバレてしまうといったことが起こりうるかもしれません(クライアントもニックネームなので、基本、互いに誰か知らずに取引します)。

でも、ご安心ください。

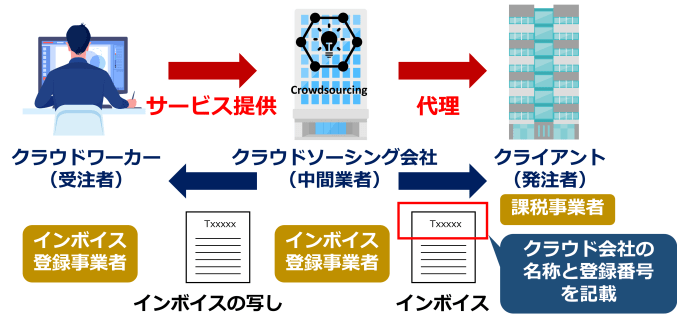

インボイス制度には、媒介者交付特例があり、クラウドワーカー(受注者)とクライアント(発注者)を介在している、クラウドソーシング会社が代理でインボイスを発行すれば、問題ないのです。

媒介者交付特例の流れは次のようになります。

受注者であるクラウドワーカーと、発注者であるクライアントは、クラウドソーシング会社が運営するシステムを介して、業務委託の契約をします。

業務終了後、クラウドソーシング会社が自らの名称と登録番号を記載して、請求書(インボイス)をクライアントに発行します。

クラウドワーカーはクライアントに対してインボイスを発行する必要はありません。

ただし、注意点ですが、

のが条件です。

要するに、媒介者交付特例はインボイス発行事業者が利用できる制度です。免税事業者はもともとインボイスを発行できません。

クラウドソーシングはたくさんありますが、、ほとんどのクラウドソーシング会社が媒介者交付特例に対応しています。

2023年8月1日現在で、媒介者交付特例の対応を明確に宣言している、主なクラウドソーシング会社をあげておきます。

消費税は取引価格の一部であり、クラウドワーカーが免税事業者であっても、ある金額で契約した以上、クライアントは税込みの金額を支払う義務があります。

クラウドワークス・ランサーズなどのクラウドソーシングのシステムでは、クライアントが消費税だけ払わないということができない仕組みとなっています。

ただし、新規の取引で、減額交渉はされる可能性はありますが、一方的な減額は、下請法違反になるおそれもあります。

クライアント(発注者)は、契約するとき、クラウドワーカーと税込みの金額で合意して発注しています。

にもかかわらず、消費税分を減額することは、価格の一部を払わないのに等しい行為であり、そのようなことはシステム上もできないようになっています。

インボイス制度が始まってみないとわかりませんが、もともと、クラウドソーシングでは、個人事業主や副業でやっている人など、小規模な事業者が多く、ほとんどは免税事業者であると思われます。

クライアント(発注者)も、相手が個人で気軽に発注できることをメリットととらえて、発注しているでしょう。

そうであれば、ほとんどのクラウドワーカーが免税事業者のままであり、クライアントからすると、課税事業者のみに絞ると選択肢が狭まるため、課税事業者に受注が偏るということは起こりにくいかもしれません。

また、免税事業者であっても、スキルや品質で差があれば、十分に受注できると考えられます。