海外に勤務している人の退職金の税金は誰がどう払うのか?

退職金は、一般的な給与に比べて、税制上の優遇があるということをご存知である方は多いと思います。しかし、それは海外で働く日本人、つまり非居住者であっても同じなのでしょうか。

そこで今回は、非居住のまま退職金を貰う場合の、制度や手続きについて詳しく解説していきます。

1.非居住者の退職金

大手メーカー企業など、海外支社を持っている国内企業は数多くあり、そこに海外赴任している社員はたくさんいます。

海外勤務に憧れを抱く人多いですが、税金の計算上、この人達は非居住者と呼ばれ、退職を国内でするのか海外でするのかが、退職金にかかる税金計算において非常に重要なポイントとなります。

まず退職金がどのように課税されるかの基本を、居住者と非居住者に分けてみていきましょう。

1-1.退職金について

居住者の退職金はその支給額の全額に課税されるわけではありません。その性格上から課される所得税はかなり優遇されており、次の算式で計算されます。

(収入金額-退職所得控除額※)×1/2= 課税対象になる退職金額

課税対象になる退職金額×所得税率=退職金にかかる所得税額

(平成49年までは復興特別所得税もあります。)

※退職所得控除額:勤務年数に応じて、次の算式で計算されます。

| 勤続年数 | 控除額 |

|---|---|

| 20年以下 | 40万円×勤続年数 (算出金額が80万円未満の場合には、80万円) |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

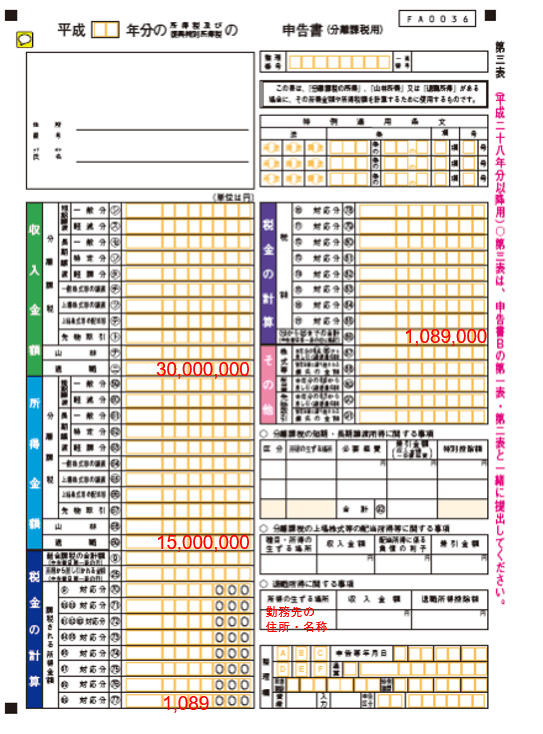

1-2.退職金の具体的な計算例

例えば、勤続年数30年の人が3,000万円の退職金を貰った場合には、

(収入金額30,000,000円-退職所得控除額15,000,000円※)×1/2=7,500,000円

※8,000,000円+700,000円×(30年-20年)=15,000,000円

7,500,000円×所得税率23%-636,000円=所得税額1,089,000円

所得税額1,089,000円×復興特別所得税率2.1%=22,869円

となり、1,089,000円+22,869円=1,111,869円が退職金に係る所得税と復興特別所得税の合計額になります。

一概には言えませんが、給与として3,000万円貰った場合、おおよそ800万円程度の所得税がかかります。退職金がどれだけ優遇されているのか分かりますね。

1-3.非居住者の退職金

それでは退職時に非居住者であった場合の、原則的な計算方法をみていきましょう。

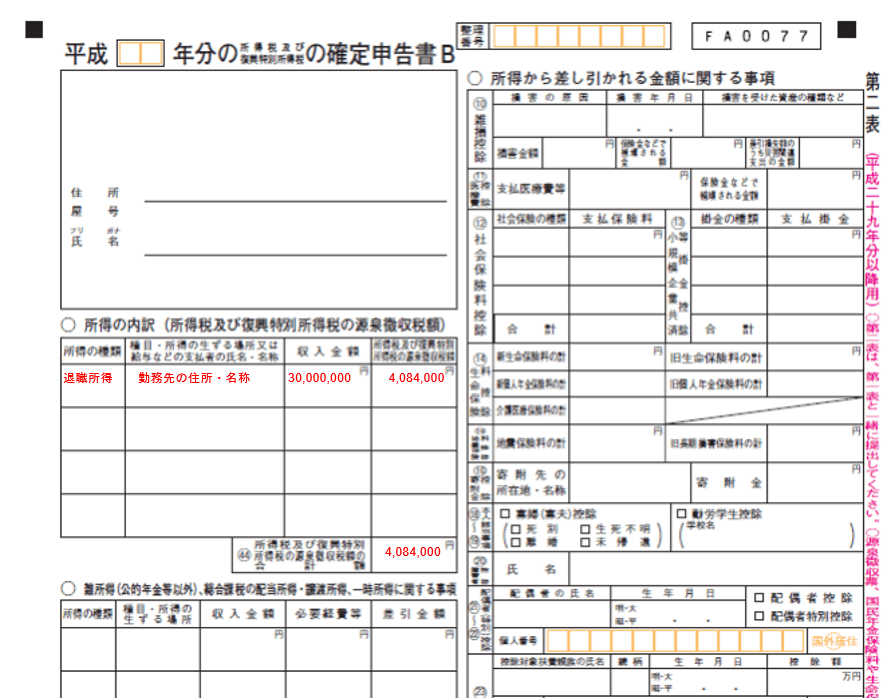

この場合には、退職金のうち居住者であった期間に対応する部分が国内源泉所得になり、この部分のみに所得税と復興特別所得税が課されます。税率は合わせて20.42%です。

例えば、勤続年数30年のうち10年は海外出向していた人が、その出向中に退職を迎えて3,000万円の退職金を貰った場合には、

収入金額30,000,000円×国内勤続年数20年/勤続年数30年=20,000,000円

20,000,000円×20.42%=4,084,000円

となり、退職金支給時に4,084,000円が源泉徴収されることになります。

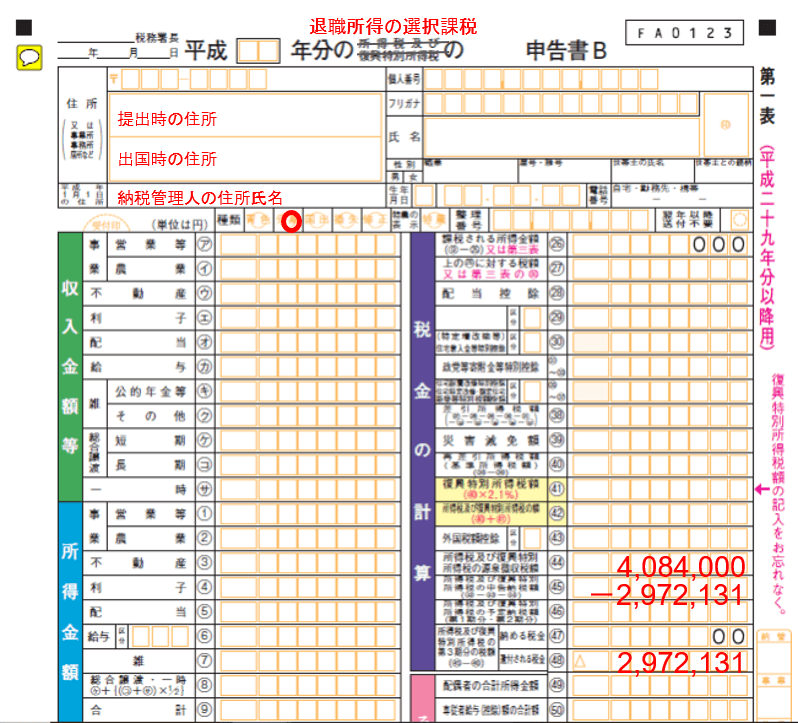

2.退職所得の選択課税制度

上記の原則的な退職金課税の計算では、退職時に居住者であるか非居住者であるかというだけであまりにも大きな差があることから、「退職所得の選択課税制度」という例外的な方法が認められています。

2-1.選択課税制度とは

退職所得の選択課税制度とは、前項で述べた原則の例外として設けられている制度で、退職金を受け取った時点で居住者であったものとみなして所得税を計算する方法で、納税者の任意選択となっています。

要するに、非居住者であったものとして計算した税額が、既に源泉徴収された金額を下回る場合には、この制度を選択した方が有利となり、確定申告をすることで差額の還付を受けることができます。

前項1-1と1-2の具体例でみていきましょう。

「勤続年数30年のうち10年は海外出向していた人が、その出向中に退職を迎えて3,000万円の退職金を貰った場合」、源泉徴収額は4,084,000円となります。

これを居住者であったものとして所得税を計算した場合には、1-1の1,111,869円となり、確定申告をすることにより、4,084,000円-1,111,869円=2,972,131円が還付されます。

30年のうち10年海外勤務していた人でこれだけ大きな差が生じますので、次のような退職までの数年間だけ海外勤務だったという人はもっと大きな差額になる可能性があります。

- 長年に渡って国内勤務であったが、海外赴任中に退職した人

- 退職金が支払われる前に出国して非居住者になった人

とにかく、非居住者として退職金にかかる所得税を計算されてしまった人は、忘れずに選択課税制度の試算をするようにしましょう。

2-2.選択課税の手続き

最後に、選択課税による還付を受けるために必要な手続きや経費、注意点について解説します。

退職所得の選択課税は、「退職所得の選択課税の申告書」を税務署長に提出することで選択することができます。ただし、「退職所得の選択課税の申告書」という様式はありませんので、実際には確定申告書Bを使って申告します。

提出は、退職金の支払いを受けた日の属する年の翌年1月1日(この日の前に退職金総額が確定した場合には、その確定した日)から5年以内に行います。

注意が必要なのは、非居住者が日本で確定申告をする場合には、納税管理人を選任して、その納税管理人を通じて申告しなければならない点です。

納税管理人は、納税者の代わりに確定申告を提出し、還付金を受け取ります。また税務署から質問等がある場合にも対応します。

また、退職所得の選択課税に必要な経費は基本的にはありませんが、申告を税理士に依頼する場合や、納税管理人に謝礼を支払う場合には相応の経費が必要になります。

まとめ

今回説明した退職金の制度は少々、複雑であったかもしれません。退職所得の選択課税はマイナーな申告であり、その内容や申告書の記載方法が大々的に公表されていません。

選択課税に至るまでの手続きや書類収集などは、ご自身の判断だけに任せるのでなく、専門の税理士などに相談することをおすすめします。