タックスヘイブンを相続税回避に利用可能か?

2016年4月にパナマ文書が、2017年11月にはパラダイス文書が発表され、タックスヘイブンと政治家・大企業・富裕層らの関係が取りざたされています。

人間なら誰しも自分で苦労して手に入れた財産を少しでも多く残したいと思うもの。

日本では、財産を自分の子供や親族に相続させる、あるいは贈与すると、最大55%の税率で相続税・贈与税が発生します。

そこで、タックスヘイブンを利用して相続税を回避することは可能なのでしょうか?

ここでは、そのいくつかの方法を解説します。

ただ、タックスヘイブンに対する包囲網は徐々に深まっており、実のところ、可能ではあるが、それなりの覚悟を持ってやらなければならず、よほど大富豪でないと向かないと考えられます。

以下の内容は、あくまでも従来の主要なスキームを紹介するものであり、今後必ずしも有効ではないことに御留意ください。

目次

1.タックスヘイブンに移住

1-1.被相続人・相続人どちらも10年超の海外移住

一番簡単なのが、相続税や贈与税がかからないタックスヘイブンに移住することですが、かなり徹底する必要があります。

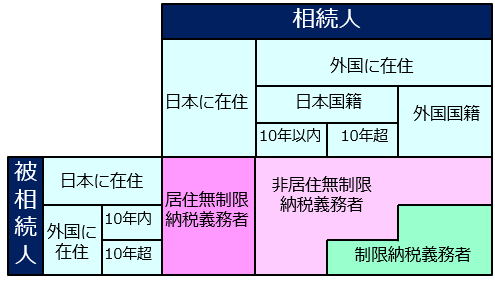

まず、資産を持っている本人(被相続人または贈与者)だけでなく、資産を受け継がせたい人(相続人または受贈者)を含めて家族丸ごと移住が必要です。さらに、相続人が日本国籍なら外国に移住しても10年以内だと、日本国内・海外のすべての財産に対して相続税が発生します。外国に移住して10年超だと、日本国内の財産だけに対して相続税が発生します。

(下図の「居住無制限納税義務者」「非居住無制限納税義務者」は日本国内・海外すべての財産に対して、「非制限納税義務者」は日本国内の財産のみに対して相続税を課せられます。)

以前は、海外に移住して5年経てば海外の財産に対しては課税されませんでしたが、税法の見直しにより平成29年4月1日以降、10年ルールが適用され、5年から10年に変更されました。

次に、海外移住しても日本国内の財産に対しては相続税がかかりますので、財産を海外に移さなければいけません。現金なら簡単ですが、不動産は売却すると譲渡所得が発生して所得税をとられます。

1-2.出国時にも課税される(出国税)

また、平成27年度税制改正により、国外転出時課税制度が創設されました。平成27年7月1日以後に国外転出をする人が1億円以上の有価証券等を所有している場合には、その対象資産の含み益に所得税が課税されることとなりました。

つまり、以前に安く買って値上がりしている株式など1億円以上あれば、海外移住時に課税されてしまうのです。資産のほとんどは現金という本当の富豪でないと海外移住による相続税対策は難しくなりました。

2.タックスヘイブンに会社設立

2-1.会社に資産を移す

タックスヘイブンに家族で移住するのはさすがに厳しいという場合、タックスヘイブンに会社を設立する方法があります。会社設立自体は現地に行かなくても法律事務所やコンサルタント会社に依頼すれば簡単にできます。実体をアピールするための現地オフィスの手配や従業員の確保などもやってくれます。そのうえで個人資産をタックスヘイブンの会社に移します。法人税がかからない国であれば、資産を受領した会社側には課税されません。後は会社ですべての資産を持ち続けます。

2-2.所有している株式に対しては相続税が発生

さて、ここからが問題です。資産を所有しているのは会社ですので相続発生時にその資産に対しては相続税はかかりませんが、会社の株式に対しては相続税が発生します。多額の資産を所有している会社の株式評価額は当然高くなり相続税は高額になることが予想されます。タックスヘイブンでの金融情報は原則的に日本の税務当局には公開されませんので、うまく隠してしまえばいけるかもしれませんが、決して合法的とはいえません。

これを防ぐためには自分以外に株式所有者を立て、自分の保有割合を減らす方法がありますが、ただ、逆に会社に対する経営権を失いますので、相手がよほど信頼できる人でないと難しいでしょう。

タックスヘイブンでの会社設立は個人の所得税の節税には有効ですが、合法的な範囲では相続税節税には厳しいと思われます。

3.タックスヘイブンの会社を経由して贈与

3-1.個人→会社→親族というお金の流れ

タックスヘイブンに会社を設立し、その会社を経由して資産を親族に贈与する方法です。

もし、資産を直接親族に贈与すると多額の贈与税が発生します。贈与税の最高税率は55%ですので、仮に10億円の資産を贈与したら贈与税は約5憶4300万円になります。

一方、タックスヘイブンの会社を経由して贈与する場合、いったん個人から会社に資産を移し、会社から親族に贈与します。法人から個人に贈与すると、日本であれば寄付金という扱いで法人に法人税がかかるのですが、法人税非課税のタックスヘイブンであれば無税です。あとは、贈与された個人に対して一時所得の所得税等がかかります。一時所得は次の計算式です。

3-2.贈与よりも低税率ですむ一時所得

そして、大きなポイントですが、一時所得を他の所得と合算するときに2分の1をかけます。つまり、10億円を会社から贈与されたら、他に所得がほとんどないとして、合算後の課税所得は約5億円です。これに、所得税+住民税の最高税率55%をかけると、約2.75憶円です。直接贈与した場合と比較して、なんと半分の税金になってしまいます。

この方法は、事実上は、親族に資産を贈与したにすぎませんので、本来であれば直接贈与とみなされて当然のはずなのですが、過去の事例では直接贈与とはみなされていません。タックスヘイブンにあるのはペーパーカンパニーかもしれませんが、外国の会社であり、これを日本の税務当局があれこれ指摘するのは難しいのです。

ただ、世間での批判は強く、今後、税務署の対応が変わらないとも限りませんので、実行するには十分な注意が必要です。

4.まとめ

結論としては、タックスヘイブンを利用して相続税回避を図ることは可能ですが、リスクがありそれなりの覚悟が必要だということです。

たとえ海外に家族全体で移住したとしても日本国内の財産に対しては相続税がかかります。

海外に資産を移そうとしても、国外転出時課税制度が創設され、キャッシュでない限り資産を外国に移すことが難しくなっています。ペーパーカンパニーを利用してあれこれやる方法もありますが、グレーゾーンであり下手をすれば犯罪になるおそれもあります。本気で相続税回避しようとするなら、優秀なコンサルタントに依頼する必要がありますが、多額の報酬が必要になるでしょう。

結局のところ、日本人のように、ちょっとした土地持ちの資産家にとって相続税回避のためにタックスヘイブンの利用価値はほとんどないといえます。タックスヘイブンは、キャッシュで何億、何十億円も持っていて世界のどこにでも簡単に移れる一握りの富裕層だけに許された手段なのかもしれません。