パラダイス文書で明らかになる租税回避の実態とタックスヘイブン税制

1.パラダイス文書とは パラダイス文書とは、法律事務所など複数の組織が手掛ける、租税回避地であるタックスヘイブンへの…[続きを読む]

2016年5月、租税回避行為に関する「パナマ文書」が公開され大変大きな話題になっています。世界各国の政治家や経営者、著名人が名を連ねており、租税回避に何らかの形で関わっていたことが明らかになりました。これを受けてアイスランドのシグムンドゥル・グンラウグソン首相は辞任を余儀なくされ、イギリスのキャメロン首相も窮地に立たされるなど、各国で大きな影響が出ています。日本人の名も掲載されており、幾人からは租税回避の意図はなかったとのコメントが発表されています。

そして、2017年11月にはパラダイス文書が発表されました。こちらについては下記を参照ください。

なぜ世界の富豪はタックスヘイブンを利用するのでしょうか?そこに違法性はないのでしょうか?

そして、今後も資産家が相続税・贈与税回避のためにタックスヘイブンを利用する余地はあるのでしょうか?

謎に包まれたタックスヘイブンの実情を解説するとともに、今後のタックスヘイブンの可能性についても探ってみます。

目次

パナマ文書とは、パナマの法律事務所「モサック・フォンセカ」によって作成された租税回避行為に関する機密文書です。データ量は2.6テラバイト、ファイル数にして1150万件という膨大なもので、過去40年にわたる21万件の取引データが記録されていました。モサック・フォンセカ」はタックスヘイブンでの会社設立などを主な業務としている法律事務所です。後でも解説しますが、タックスヘイブンとは「租税回避地」、つまり本国でかかる税金を回避できる場所のことであり、パナマだけでなく、ケイマン諸島、ヴァージン諸島、香港、シンガポールなどがあります。

顧客が法律事務所に依頼する内容は私的な業務であり、本来は公開されることのない内容ですが、2015年8月に匿名でドイツの「南ドイツ新聞社」に情報提供されました。その後、ワシントンD.C.にある国際調査報道ジャーナリスト連合(ICIJ)にも送られ、世界中の80カ国、107社から400人の記者が参加して調査・分析を行いました。ここには日本人の記者も2名参加しました。そして、その内容は2016年5月10日にウェブサイトで公開され、現在は、Offshore Leaks Databaseに統合されて閲覧可能となっています。

このデータベースでは、顧客の国ごと、租税回避地ごとに検索可能で、パナマ文書・パラダイス文書を含めた約50万件(2017年11月時点)の個人・法人のデータが掲載されています。個人の名前と住所も登録されており、本来は機密文書であることが伺えます。本データは、Open Database Licenseの基に提供されており、自由にダウンロード可能です(2017年11月時点、Windows版:約224MB)。

パナマ文書には多くのデータがありますが、租税回避の事務を行う法律事務所は世界に多数あり、パナマ文書はこれらの一部に過ぎません。

タックスヘイブンとは「租税回避地」、すなわち、税金がほとんどか全くかからない国、地域のことです。本国では多額の税金がかかるため、税金がかからない国に拠点を移すことで、租税を回避できます。英語で書くと、"Tax Haven"、税金の避難地ですね。

個人であればタックスヘイブンに住所を移せばほとんど税金がかからず、法人であれば本拠地をタックスヘイブンに置けば法人税を大幅に節税できます。

多国籍企業の多くはタックスヘイブンに本社を置き、各国に子会社を置きます。そして子会社の利益はタックスヘイブンの本社に集中するようにしておきます。Offshore Shell Gameの調査結果によれば、2014年時点で、Fortune500社のうち少なくとも358社が7,622社の子会社をタックスヘイブンに設けています。また、これらの企業は2.1兆USドル(1ドル100円換算で210兆円)の利益をタックスヘイブンに積み上げており、30社の企業だけでおよそ65%の1.4兆USドルを留保しています。

タックスヘイブンには4つの特徴があります。

つまり、現地での活動実績があろうとなかろうと簡単に住所移転や会社設立が可能であり、身分証がなくても口座開設ができます。そこで開設した口座情報や預金情報は、よほどのことがない限り外部には情報提供されません。そのため、脱税のための資産隠しや、麻薬などの犯罪に関わるお金のプールにも使われています。

たとえば、紙幣や貴金属をスーツケースなどに隠してタックスヘイブンに持っていき、そこで口座を開設して預けてしまえば、日本の税務署に情報が漏れることはほとんどありません。実際、多くの資産家がこのように脱税行為を行っていると言われています(脱税行為は刑事罰の対象となりますのでご注意ください)。

このように脱税や犯罪の温床となる可能性がありながらもタックスヘイブンを設けて外国人を誘致するのは、自国の経済的利益のためです。たとえばタックスヘイブンで有名なバミューダ諸島での外国企業による利益は、自国の経済規模のおよそ16倍となっています。

ちなみに、パナマ文書の情報元であるモサック・フォンセカ法律事務所は合法的な節税をアドバイスしていた事務所ですので、パナマ文書に掲載されている個人・法人はこのような脱税行為には携わっていないとされています。

タックスヘイブンとして全世界で約50の地域・国があります。中でも有名なのが、中部アメリカでは英領ヴァージン諸島、英領ケイマン諸島、英領バミューダ諸島、パナマ、バハマ。ヨーロッパでは、アイルランド、スイス、リヒテンシュタイン。アジアでは、香港、シンガポールです。イギリスやオランダも法人税率が低く、タックスヘイブンとされています。

また、アメリカは連邦税と州税がありますが、州税が非課税となる州があり究極のタックスヘイブンと言われています。

| 英領ヴァージン諸島 | 世界第1位。法人税、キャピタルゲインが非課税。 節税目的のペーパーカンパニー多数。 |

|---|---|

| 英領ケイマン諸島 | キャピタルゲイン、相続税、固定資産税等が非課税。 個人の所得税が非課税。社会保険料なし。 節税目的のペーパーカンパニー多数。日本企業が活用。 |

| 英領バミューダ諸島 | 法人税、所得税、キャピタルゲイン、相続税が非課税。 |

| パナマ | 法人税、所得税、キャピタルゲイン、相続税が非課税。 |

| バハマ | 現地法人の国外からの所得が非課税。アメリカ企業や富裕層が活用。 |

| アイルランド | 法人税12.5%、優遇策でさらに低税率。 |

| スイス | 国外ビジネスをする現地法人に実効税率10%程度と優遇策。 |

| リヒテンシュタイン | 法人税12.5%。 |

| イギリス | 法人実効税率20%。 |

| オランダ | 20万ユーロまで法人税20%、基本25%。 Fortune500社の子会社数1位。 |

| 香港 | 法人税16.5%。株の配当、キャピタルゲイン、利子、相続税が非課税。 日本企業が活用。 |

| シンガポール | 法人税17%。キャピタルゲイン、相続税が非課税。 日本企業が活用。 |

| 米デラウェア州 | 州法人税が非課税。企業数が人口より多い。 |

| ネヴァダ州 | 州法人税、州所得税が非課税。 |

パナマ文書に掲載されている個人・法人では、英領ヴァージン諸島、パナマ、バハマなどが主なタックスヘイブンとして利用されていました。モサック・フォンセカ法律事務所ではこれらの国を中心に節税指南をしていました。

一方、パナマ文書全体21万件に対して、日本人が関連するのはわずか400件です。つまり、日本の企業や富裕層は英領ヴァージン諸島、パナマ、バハマをほとんど利用しておらず、主に香港やシンガポール、そしてケイマン諸島を利用しているからです。パナマ文書で公開された内容は世界で行われている租税回避行為のほんの一部なのです。

本来税金を払うべきなのにその税金を免れるなんて違法ではないか?と思われるかもしれません。

もし、タックスヘイブン自体が違法であったとしたら、今頃多くの逮捕者が出ていることでしょう。ただ、そうなっていないのは、グレーゾーンはあっても一応合法だからです。実際のところ、「不適切だが違法ではない」というところです。どこかの知事の政治資金問題で話題になった言葉ですね。

一部の国を除いて、通常、個人がどこに居住するか、企業がどこに本社を置くかは自由です。そして、世界中のどこでビジネスを行い利益を得ても問題はありません。その利益に対しては、主に居住地の国、および本社を置いている国で課税されます。たとえ低い税率であったとしても、その国の法律に従っていれば全く問題ありません。

たとえば、グローバルで事業を展開する日本企業が英領ヴァージン諸島に子会社を作り、グループで稼いだ利益をその子会社に集中させ、日本にある親会社を赤字にさせれば、日本での法人税は発生せず、英領ヴァージン諸島では法人税非課税ですので、ほとんど全く税金を払わなくてすみます(実際には、実体の親会社に対して課税するタックスへイブン対策税制があり、もう少し複雑です)。これらは、日本および英領ヴァージン諸島の法律に基づいて行う合法行為です。

ただ、そもそも税金の目的は、その国で利益を得た人や会社から税金を徴収し、富の分散を図り幅広く国民に公共サービスを提供することですので、利益をあげているのに税金を払わないことは不適切です。日本にある企業は当然、日本での公共サービスの恩恵を受けていますので、ただ乗りというところでしょう。

タックスヘイブンの問題点は、企業の場合は、実体は自国にあって自国で売り上げて利益をあげているのに、その利益がタックスヘイブンに送られてしまい税金をとれないことです。また、個人の場合も、資産をタックスヘイブンに移されてしまうと相続税などを課税できなくなります。自国で産みだされた利益に対して税金をとれないのですから、タックスヘイブンはまさに税金のブラックホールと言えます。

ガブリエル・ズックマン氏著『失われた国家の富:タックス・ヘイブンの経済学』では、世界の金融資産のうち8%がタックスヘイブンにあり、その額は5兆8000億ユーロ(1ユーロ120円換算で696兆円)に上ると推測されています。また、経済協力開発機構(OECD)の推計では、国際的な租税回避による各国の税収損失は年間最大2,400億ドル(約24兆円)に上るとされています。

大企業や富裕層がタックスヘイブンに逃げないように各国は法人税や相続税などを下げざるを得ません。そのしわ寄せは一般の庶民にいき、一番税金をとりやすい消費税が増税されることになります。消費税増税の大きな名目は社会保障の充実とされていますが、タックスヘイブンで取り損ねた税金の穴埋めをされているという側面もあります。

一方、タックスヘイブンとなっている国や地域では、多くの企業や資産家が財産を移してくるため富が集中し経済的に潤います。街の中心部は銀行や法律事務所が立ち並ぶ金融街となり、ときに自国民だけのGDPの数倍から何十倍もの利益をもたらします。小国にとっては何もせずとも外国人が富をもたらしてくれるのであり、まさにお金の天国とも言えます。

このように、一部の大企業と富裕層およびタックスヘイブンの国に富がもたらされ、それ以外の一般庶民はさらに増税で苦しむことで、富の格差が拡大されていきます。

タックスヘイブンのせいで税収を多く失っているとすれば、各国はそれらの国や地域に対して経済上不利となる規制をかければ良いように思われますが、なぜそうしないのでしょうか?

もちろん各国は何もしていないわけではなく、OECDなどが中心となって、タックスヘイブンに対して規制をかけようとしていますが、タックスヘイブン側がなかなかそれに応じません。タックスヘイブンは小国が多いので大国が圧力をかければ屈するのではと思われますが、それができないのは、実はタックスヘイブンの中心にはイギリスの存在があるからです。

先にあげたタックスヘイブンのうち、ヴァージン諸島、ケイマン諸島、バミューダ諸島など有名なところは、イギリスの海外領です。また、アジアの香港、シンガポールはイギリスの旧植民地です。つまり、タックスヘイブンの国はイギリスと深い関係にありますので、タックスヘイブンを敵視するということは、イギリスを敵に回すということになりかねないのです。

では、なぜイギリスはそれほど大きな影響力を持っているのでしょうか?

金融取引量自体では世界一なのはニューヨークのウォール街ですが、このほとんどは国内の取引によるものです。国際的な取引で世界一なのは実はロンドンのシティです。

ロンドンのシティでは、国際的な株取引の約半分、国際新規公開株の55%、国際通貨取引の35%を占めてします。また、国際決済銀行(BIS)発表の2013年4月1日時点のデータによると、1日当たりの外国為替取引が最も大きいのはイギリスであり、2兆7260億ドルと世界の約41%を占めています。2位のアメリカは1兆2630億ドルで約19%、日本は4位:3740億ドルで5.6%にすぎません。ちなみに、3位のシンガポールは3820億ドルで5.7%、5位の香港は2750億ドルで4.1%、どちらもイギリスの旧植民地であり、これらを含めると半分以上がイギリス関連です。イギリスとその海外領のオフショア銀行預金残高は推定3兆2000億ドルであり、世界の約55%を占めているとされています。

まさに、イギリスはタックスヘイブンの元締めと言えます。

イギリスはGDPでは世界第5位、割合は約3%とそれほど大きくはありませんので、オフショア金融においていかに突出しているかがわかります。

だからといって、イギリス国民が得をしているわけではありません。数百円超という莫大なお金がイギリスに流れ込んできても、とれるのは取扱手数料だけであり、イギリスの経済を好転させるまではいきません。むしろ、タックスヘイブンによって、イギリス自体の税収も減るのですから、イギリス国民には不利益をもたらしています。

結局、誰が得をしているのかといえば、ロンドンのシティで金融業務に携わっている一部の人と、タックスヘイブンによって課税を免れている一部の大企業および富裕層の人々です。タックスヘイブンには各国の政治家も多く関与しており、自分の首を自分で締めたくはないので、タックスヘイブンに対する対策も思い切って出来ていないのが実情です。

日本でも、「パナマ文書」によって問題化した国際的な課税逃れへの対応に関し、日本の損失額を試算していないことを国税庁が明らかにしています。タックスヘイブンにより数十兆円とも言われる税収減は由々しき事態のはずなのですが、それを追うつもりはないということは、政治的な思惑が絡んでいる可能性が高いといえます。

大企業や富裕層の人たちは、実際タックスヘイブンをどのようにして節税をしているのでしょうか。典型的な例をいくつかご紹介します。

個人が所得税・住民税・相続税等を払いたくない場合、もっとも単純な方法が、タックスヘイブンに移住することです。えっ、仕事や家族はどうするの?と心配になるかもしれませんが、富裕層の人たちは場所や時間にとらわれる仕事をしていませんので、決断さえすれば簡単にできることです。家族丸ごとタックスヘイブンに移住し、そこで稼げばほとんど税金はかかりませんし、子孫に財産を残しても相続税が非課税だったりします。

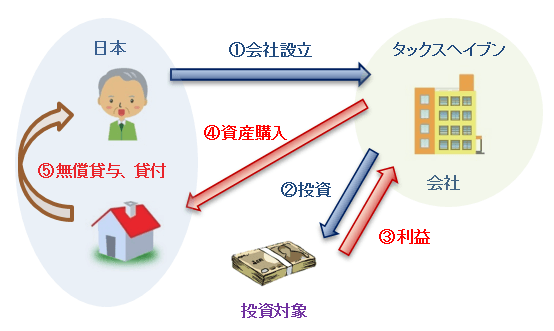

とはいえ、さすがに日本を捨てて一生外国に住むというのは抵抗がある人も多いです。そこで行うのが、タックスヘイブンで会社を作ることです。単に籍を置いているだけのペーパーカンパニーであり、その会社を通して投資をして利益を得ますが、外国会社のため日本での課税が難しくなります。

ただ、先進諸国では「実体が本国にあれば本国で課税する」という方針をとっていますので、外国に籍を置いただけでは課税は免れません。そこで、タックスヘイブンの会社に実体があるように見せかけるために、オフィスを構え従業員を雇い、最低限の条件をクリアするようにします。どうすれば実体があると判定されるかについて、経験豊富な法律事務所やコンサルタント会社が適切にアドバイスしてくれます。会社の役員が必要であれば名前を貸してくれるところもあります。そこまでされると、本国の税務調査官がいちいち外国まで行って調査することは難しく、外形的な要件が整っていれば認めざるを得ません。

さて、ここで問題ですが、タックスヘイブンの会社で得た利益を本国の個人に移すと、そこで多額の税金が課税されてしまいます。では、どのようにして本国の個人が利益を享受するのでしょうか。

これはタックスヘイブンに限らずに国内の事業でもよくやっていることですが、法人名義で資産を購入し、それを個人に無償貸与するか貸しつければ良いのです。たとえば、タックスヘイブンの会社が日本国内で高級マンションを購入し個人に無償貸与すれば日本国内で優雅に暮らすことができます。またはタックスヘイブンから個人に現金を貸し付けます。配当と疑われないように、適切な利息を払ったり、タックスヘイブンの会社も何社も作って間に入れたりします。

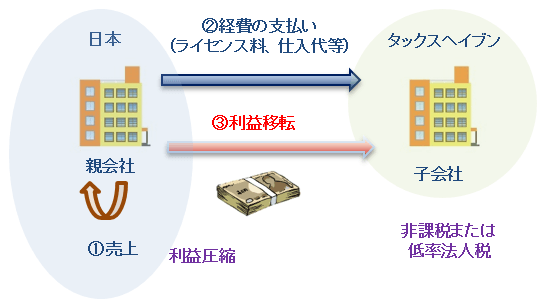

企業の場合、節税対象は法人税です。本国の親会社がタックスヘイブンに子会社を設けます。自国内あるいはグローバルで売上をあげますが、タックスヘイブンの子会社に経費として多額のライセンス料や仕入れ代金を払い、利益を圧縮させます。結果として、タックスヘイブンの子会社に利益が移転することになります。

これでは本国の税収が減ってしまいますので、たとえば日本では「移転価格税制」を設けています。海外の子会社と不当な価格で取引したときは、独立した企業と妥当な価格で取引をした場合に合わせて税金の計算をし直すものです。ただ、この妥当/不当の区別が難しいです。机、ボールペンなど誰もが適切価格がわかる商品であれば良いですが、特殊機械、芸術作品など一般価格がないものは判断できません。また、ライセンス料、ソフトウェア開発費など無形のものも算定が難しいです。そのため、商社など手慣れた企業はうまくすり抜けてタックスヘイブンの子会社に利益を移転しています。

もう一つ、タックスヘイブンを防止するものに、「タックスヘイブン対策税制」があります。子会社の50%超の株式を親会社が保有しており、その子会社が税率20%未満の国にあるときは、子会社の利益の一部を親会社の所得と合わせて日本の法人税を課税するものです。ただ、これにはいくつかの適用除外基準があり、いとも簡単に除外されてしまうようです。たとえば、実体基準(事務所、店舗、工事等の固定的施設を設けていること)や管理支配基準(事業の管理、支配及び運用が子会社自らが行っていること)がありますが、現地にオフィスに、机、PC、電話が1組あり、役員は現地で派遣された名前だけの役員、従業員も数名程度で残りの業務は外注という状況でも除外が認められたという例があります。コンサルタント会社に依頼すれば、このように外形を整えることは簡単ですので、タックスヘイブン対策税制を簡単にすり抜けることができます。