iDeCo(個人型確定拠出年金)の運営管理機関はどう選べば良い?

2017年1月から、iDeCo(イデコ=個人型確定拠出年金)の加入範囲が拡大され、公務員や専業主婦、企業…[続きを読む]

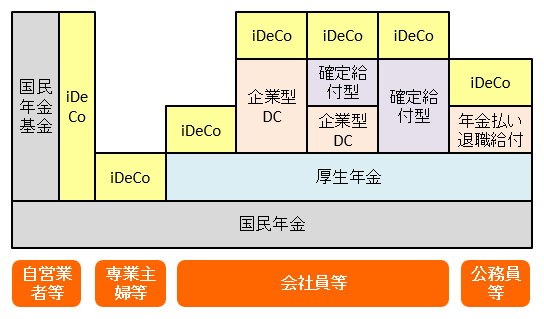

2016年5月24日の改正確定拠出年金法成立以降、確定拠出年金に注目が集まっています。2017年1月から個人型確定拠出年金「iDeCo」の加入対象に公務員や専業主婦も加わり、ほぼすべての現役世代が加入できるようになったため、メディアに取り上げられる機会が飛躍的に増えてきました。確定拠出年金の概要について説明します。

目次

確定拠出年金とは、あらかじめ決めた掛金を拠出して自分で運用し、その運用の成果により受け取る年金額が決まる自助努力型の比較的新しい年金制度で、よくDC(Defined Contribution)と略されます。あらかじめ給付額が決まっている国民年金(老齢基礎年金)や厚生年金とは制度そのものが大きく異なります。

なお、DCに対し、受け取る年金額が決まっている確定給付型の年金制度のことを、よくDB(Defined Benefit)と略します。

確定拠出年金の歴史はまだ浅く、日本では2001年6月に確定拠出年金法が成立し、同年10月に施行されて制度が始まりました。アメリカでは内国歳入法401(k)項に基づく確定拠出型の年金制度がすでに確立されており、制度導入にあたり日本はこれを参考にしています。

確定拠出年金には、「企業型」と「個人型」があります。

企業型は、企業の退職金制度の一部として実施されることが多く、退職一時金制度や前述のDB(確定給付型)と併用されることもあります。個人型については、iDeCo のところで詳しく説明します。

いずれの場合も、掛金を拠出することのできる期間は60歳までです。ただし、受け取ることつまり給付は70歳までに請求すればよく、60歳以降もそれまでにたまった資産の運用を継続することは可能です。

確定拠出年金には、次のようなメリットがあります。

確定拠出年金は、国民年金(老齢基礎年金)や厚生年金に上乗せすることができます。国の年金制度からの給付だけでは老後の生活には不十分という人は多いですが、確定拠出年金で準備することで老後の年金額を増やすことができます。

確定拠出年金には、次のような3つの大きな税制優遇措置が設けられており、これは最大のメリットといえます。

個人型の場合、掛金は全額が小規模企業共済等掛金控除という所得控除の対象となり、課税所得が圧縮されます。企業型で従業員がマッチング拠出を行った場合も、個人型同様、掛金の全額が小規模企業共済等掛金控除の対象となります。ただし、この所得控除により節税効果はその人の年収によって異なるので注意が必要です。例えば所得の少ない専業主婦の場合、ほとんどメリットがない場合もあります。

確定拠出年金では、運用期間中に発生した利益には一切税金がかかりません。例えば、証券会社の特定口座で投資信託を売買して利益が出たら、20.315%の税金(所得税:15.315%、住民税:5%)が控除されます。株式の配当金を受け取る場合も同じです。しかし、確定拠出年金では非課税です。同じようにNISAでも運用益は非課税になりますが、非課税期間はNISAよりはるかに長いです。

確定拠出年金では、受取時に一時金か年金かを選択できます。一時金で受け取る場合は、企業型の場合は退職一時金などと同様退職所得控除の対象となるため、大きな非課税枠が使え課税対象額を圧縮できます。個人型でももちろん退職所得控除の対象となります。

年金で受け取る場合にもやはり、公的年金等控除の対象となるため、一定額が非課税になります。非課税枠は65歳未満であれば年70万円、65歳以上であれば年120万円です。これは、国民年金や厚生年金などと同じです。

確定拠出年金の資産は、離転職時に新しい勤務先に確定拠出年金制度があれば持ち運んでこれまでと同じように運用を継続することができ、これもメリットといえます。

魅力の多い確定拠出年金ですが、以下のようなデメリットもあります。

確定拠出年金は企業型でも個人型でも自分で運用しなければなりません。その意味において、これは投資といえます。投資ですので自己責任が原則で、元本割れリスクがあります。定期預金や保険商品など、元本保証タイプの商品もありますが、投資信託で運用する場合には元本割れリスクは避けられません。もちろん、運用がうまくいって将来の年金額が大きく増えることもありますが、逆の結果になってしまうこともあります。確定拠出年金をはじめるにあたって最も注意すべき点でしょう。

これは、個人型の場合、特に注意しなければなりません。加入時(移換時)に国民年金基金連合会への手数料が2,777円かかる他、制度開始後も以下の3種類の手数料が毎月かかります。

確定拠出年金は税制優遇措置などさまざまなメリットがある反面、以下のような制約もあります。

最も大きな制約は、資産の途中引き出しができないことです。掛金額を決めるときには、このことを十分考慮する必要があります。

確定拠出年金では、企業型、個人型それぞれに掛金の上限、つまり拠出限度額が対象者別に細かく設けられています。この額を超えて拠出することはできません。

企業型の場合の拠出限度額は、以下のとおりです。

| 区分 | 月額 | 年額 |

|---|---|---|

| 企業型DCのみで、他に企業年金制度がない場合 | 5.5万円 | 66.0万円 |

| 企業型DCに加え、他に企業年金制度(DBなど)がある場合 | 2.75万円 | 33.0万円 |

個人型の場合の拠出限度額は、以下のとおりです。

| 区分 | 月額 | 年額 |

|---|---|---|

| 自営業者等 | 6.8万円 | 81.6万円 |

| 専業主婦 | 2.3万円 | 27.6万円 |

| 公務員 | 1.2万円 | 14.4万円 |

| 会社員(企業型DCあり) | 2.0万円 | 24.0万円(※1) |

| 会社員(企業型DCとDBあり) | 1.2万円 | 14.4万円(※2) |

| 会社員(DBのみあり) | 1.2万円 | 14.4万円 |

| 会社員(企業年金制度なし) | 2.3万円 | 27.6万円 |

DC:確定拠出年金、DB:確定給付型年金

※1・2 いずれも、マッチング拠出を実施している場合は不可。

※1 企業が拠出するDCの年上限額42万円(月額3.5万円)に規約を変更した場合のみ加入可能

※2 企業が拠出するDCの年上限額18.6万円(月額1.55万円)に規約を変更した場合のみ加入可能

会社員の方は、自分の勤務先の企業年金制度がどうなっているか確認しておいたほうがよいでしょう。

テレビや新聞でiDeCo(イデコ)という言葉を聞いたことのある人も多いでしょう。iDeCoとは、2017年1月から制度改正された個人型確定拠出年金制度の略称で、公募により決まりました。個人型確定拠出年金制度の仕組み自体が変更になったわけではありませんが、加入資格要件が拡大されたことで、加入可能対象者が増え注目を浴びるようになりました。

iDeCoでは毎月の掛金は5,000円から1,000円刻みで設定することができ、掛金額の変更は原則年1回可能です。ただし2018年1月からはこの掛金単位は年単位化され、1年のうちで使い残しがあった場合は後でまとめて投入することができるようになります。なお、iDeCoでは公的年金に加入し保険料を払っていることが加入の要件となります。例えば、国民年金保険料を滞納している場合は加入できません。

iDeCoを始める場合はまず、いくつかの金融機関に資料請求するとよいでしょう。殆どのところはWeb上で資料請求ができ、2~3日で書類が届きます。

運営管理機関の選定にあたっては、

を勘案して決めるのがよいでしょう。

口座管理手数料、信託報酬率は金融機関や商品によってだいぶ異なりますので、よく検討してから加入するほうが良いでしょう。

iDeCoでは、基本的には定期預金、保険商品、投資信託のなかから商品を選ぶことになります。個別株式やETF(上場投資信託)に投資することはできません。

iDeCoは長期投資が前提となりますので、信託報酬率が低い商品がまず候補になりますが、ご自分のポートフォリオの方向性がある程度固まっている場合には、商品内容(投資対象資産)最優先で選びましょう。もし、ご自分のポートフォリオについて方向性が固まっていない場合は、インデックス型(パッシブ型)の投資信託を伝統的4資産(国内債券、国内株式、外国債券、外国株式)についてそれぞれ組み込むのがよいでしょう。

さらなる分散を図りたいのであれば、これらに加え国内REIT(不動産投資信託)、海外REITなども選択肢になります。すでにこれらの資産が組み込んであるバランス型の投資信託があれば、信託報酬率を確認のうえ、そのファンド1本だけを組み込むことも考えられます。また、年齢に応じて資産配分割合を自動的に調整してくれるターゲット・イヤー・ファンドも候補になるかもしれません。

なおiDeCoの場合、前述のとおりランニングコストが恒常的に発生しますので、定期預金や保険商品などの元本保証タイプの商品はお勧めできません。低金利で利息が少なく、また利回りも低いので、コストだけで元本割れしてしまう可能性が高いからです。運用益非課税のメリットも享受できません。iDeCoをせっかくはじめるのであれば、やはりある程度はリスクを取って資産形成を目指したほうがよいでしょう。ただし、自身の運用ルール(ロスカットルールも含む)をあらかじめ策定しておく必要があります。

公的年金の先行きが不透明な現状では、自助努力商品としての確定拠出年金の存在意義は高いといえます。デメリットもありますが、やはり多くのメリットがあり、老後の資産形成に向けた長期投資の「ハコ」としては最も適した商品といえます。確定拠出年金の制度内容を正しく理解し、有効に活用して賢く老後資金を作りましょう。

iDeCo以外にも、資産形成のための非課税措置として、NISA、積立NISA(2018年1月からスタート)という制度があります。どれが最も適しているか、良く検討したうえで、投資されることをお勧めします。