不動産の売却による譲渡所得とは?取得費・譲渡費用の計算方法

譲渡所得の計算方法について、取得費・譲渡費用の計算方法を中心に、具体例を利用してわかりやすくご紹介します。取得費・譲…[続きを読む]

家や土地などの不動産を売却するとき、忘れてはいけないのが税金です。事前にある程度、抑えておかないと、後になって「こんなにかかるの!」と大変驚くかもしれません。

不動産を売却したときに、どんな税金がいくらかかるのか? 税金を払うタイミングなど、初心者向けに基本的なことをわかりやすく解説します。

目次

建物や家などの不動産を売却したとき、かかる税金を、ざっとあげると、以下のものです。

| 内容 | 金額 (税率) |

支払い時期 | |

|---|---|---|---|

| 印紙税 | 売買契約書に貼る収入印紙 | 売却金額によって異なる 1,000~5,000万円:1万円 5,000万~1億円:3万円 |

売買契約時 |

| 登録免許税 | 不動産の所有権移転登記 | 固定資産税評価額× 1.5%(土地) 0.3%(建物) (住宅を個人が取得、軽減) |

引き渡し時 |

| 所得税 | 売却で利益が出たとき | 10.21~30.63% | 売却翌年の 2月16日~3月15日 |

| 住民税 | 4~9% | 売却翌年の 6月以降 |

それぞれの税金について、簡単に説明していきます。

印紙税とは、特定の文書を作成した際にかかる国税です。

不動産を売却する際に作成する「売買契約書」に収入印紙の貼りつけが必要です。

売買契約書の場合は、契約書に記載される金額によって、400円~60万円の収入印紙を貼り付けます。

2024年(令和6年)3月31日までは軽減措置として、200円~48万円の範囲となっています。(毎年、期間が延長されており、その後も延長される可能性があります。)

| 契約金額 | 本則税率 | 軽減税率 |

|---|---|---|

| 1万円未満 | 非課税 | - |

| 10万円以下 | 200円 | - |

| 10万円超~50万円以下 | 400円 | 200円 |

| 50万円超~100万円以下 | 1千円 | 500円 |

| 100万円超~500万円以下 | 2千円 | 1千円 |

| 500万円超~1,000万円以下 | 1万円 | 5千円 |

| 1,000万円超~5,000万円以下 | 2万円 | 1万円 |

| 5,000万円超~1億円以下 | 6万円 | 3万円 |

| 1億円超~5億円以下 | 10万円 | 6万円 |

| 5億円超~10億円以下 | 20万円 | 16万円 |

| 10億円超~50億円以下 | 40万円 | 32万円 |

| 50億円超~ | 60万円 | 48万円 |

【参照】国税庁:No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで

収入印紙を購入し売買契約書に貼りつけて消印をすることによって納税します。

通常、契約書を2部作成しますので、売り手と買い手の両者がそれぞれ1枚ずつ購入して貼りつけることが一般的です。

不動産業者が仲介している場合は、たいていの場合、不動産業者のほうで収入印紙を用意してくれていて、収入印紙代は仲介手数料と合わせて請求されることが多いです。

契約時には、持参した実印などを収入印紙の端に押印することで消印をします。

なお、収入印紙に消費税はかかりません(非課税)。

登録免許税とは、不動産の登記をするのにかかる国税です。

不動産の売買が行われると、所有者が変わりますので、所有権移転登記が必要になります。

所有権移転登記をするうえで、買い主は「登記権利者」、売り主は「登記義務者」となります。そして、登記権利者である買い主と、登記義務者である売り主が、共同で登記の申請を行う必要があります。

ただ、これは原則的な決まりであって、実際には、登記権利者である買い主が申請するのが一般的です(さらに詳しくいうと、買い主から依頼された司法書士が手続きをするケースがほとんどです)。

なぜなら、登記をしないことによる不利益は、通常、買い主のほうが大きいからです。

登録免許税は、登記の申請時に支払いますので、結果として、買い主が負担することになります。

所有権移転登記の場合、登録免許税の金額は以下のようになります。

ある期間まで軽減措置が利用されています。何度も延長されていますので、その後も延長される可能性があります。

| 登記内容 | 本則税率 | 軽減税率 |

|---|---|---|

| 土地の所有権移転登記 | 固定資産税評価額×2.0% | 1.5%(※1) |

| 建物の所有権移転登記 | 固定資産税評価額×2.0% | 0.3%(※2※3) |

※1 2026年(令和8年)3月31日までの間に取得した場合

※2 2024年(令和6年)3月31日までの間に、個人が自己の居住用に住宅用家屋を取得した場合

【参照】国税庁:No.7191 登録免許税の税額表

【参照】国税庁:登録免許税の税率の軽減措置に関するお知らせ

現金または収入印紙で支払います。

現金で払う場合は、金融機関の窓口で、登録免許税納付用の納付書に必要事項を記入して、登録免許税を支払います。領収書が交付されますので、その領収書を法務局に提出します。

収入印紙で支払う場合は、金融機関や、法務局内の印紙売り場で印紙を購入し、申請用紙の収入印紙貼り付け欄に貼り付けます。

原則、現金で支払いますが、30,000円以下の場合には、収入印紙で支払うことも認められています。ただ、実際は、金額がいくらでも、収入印紙で支払うことがほとんどです。

また、登記申請は自分でもできますが、司法書士に依頼するのが一般的ですので、後日、司法書士から、報酬と合わせて登録免許税も請求されるケースがほとんどです。

所得税・住民税は、1月1日~12月31日の1年間に得た所得(利益)に対してかかります。

不動産を売却して利益が発生した場合は、「譲渡所得」と呼ばれ、給与所得や事業所得とは分離して計算します(分離課税)。確定申告が必要です。

逆に損失が発生した場合は、確定申告は不要ですが、確定申告をすると、還付されるケースもあります。

ここでは、利益が発生した場合の、譲渡所得の計算方法や、支払い方について、以降で詳しく説明します。

譲渡所得は、売却金額から、取得費と譲渡費用を引いて計算します。さらに、いくつかの特例があり、特別控除を引くことができます。

取得費とは、不動産の購入にかかった費用です。不動産の購入代金のほか、仲介手数料、登録免許税、住宅ローンの事務手数料なども対象になります。

(より正確には、建物については、経過年数に応じて減価償却費を計算し、取得費から差し引きます。)

譲渡費用とは、不動産の売却にかかった費用です。仲介手数料、収入印紙代、広告費用などが対象になります。

減価償却費の計算方法、取得費と譲渡費用に含まれるものについて、以下の記事で細かく紹介しています。

不動産の譲渡費用の税率は、所得税・住民税ともに、不動産の所有期間によって次のようになります。

| 所有期間 | 所得税(※1) | 住民税 | 合計 | |

|---|---|---|---|---|

| 5年以下 | 30.63% | 9% | 39.63% | |

| 5年超10年以下 | 15.315% | 5% | 20.315% | |

| 10年超 | 6,000万円以下の部分(※2) | 10.21% | 4% | 14.21% |

| 6,000万円を超える部分 | 15.315% | 5% | 20.315% | |

※1 所得税には、復興特別所得税も含む

※2 軽減税率の特例の要件を満たす場合

所有期間は、不動産を売却した年の1月1日時点で判断します。

たとえば、2018年4月1日に購入、2023年7月1日に売却した場合、実際の所有期間は5年を超えていますが、2023年1月1日時点では、4年9ヶ月ですので、「5年以下」の税率になります。

所有期間が10年を超えるとき、売却金額のうち6,000万円以下の部分は、一定の要件を満たす場合、「居住用財産の軽減税率の特例」が適用され、税率が低くなります。

上記の税率の表を見ると、所有期間が5年以下の合計税率が39.63%、所有期間が5年超の合計税率が20.315%と、約19%近く差があることがわかります。

不動産(マイホーム)を購入してから5年以内に売却すると、税率が高くなってしまいます。

周辺の土地価格が急上昇したなどの要因で、多額の譲渡益が発生しそうな場合は、確実に5年が過ぎてから売却すると良いでしょう。

近年、土地価格が上昇しており、安い時期に購入した不動産(マイホーム)を売却すると、利益が大きくなりがちです。

そんなとき、大幅に節税できる、3つの特例を紹介します。

なお、これらの特例を利用するには、確定申告が必要です。

マイホーム(居住用不動産)を売却したときに、3,000万円を控除できる特例です。条件さえ満たせば誰でも利用できる特例で、節税メリットも大きいです。

先ほど紹介した、譲渡所得の計算を再度あげますと、このようになります。

売却金額から、購入にかかった費用と売却にかかった費用を差し引いて、利益が3,000万円以下であれば、税金がゼロになるのです。

所有期間の制限もありません。特例②「軽減税率の特例」と併用ができます。

次の条件があります。

売却した年の1月1日時点で、所有期間が10年を超えている場合、6,000万円以下の部分の税率が軽減されます。

| 所有期間 | 所得税(※1) | 住民税 | 合計 |

|---|---|---|---|

| 6,000万円以下の部分 | 10.21% | 4% | 14.21% |

| 6,000万円を超える部分 | 15.315% | 5% | 20.315% |

特例①「3000万の特別控除」と併用できるのが特徴です。実質的に、利益が9,000万円以下であれば低い税率ですみます。

次の条件があります(主なもの)。

住んでいる家を買い換えるとき、売却した不動産の金額よりも購入した不動産の金額のほうが高い場合、譲渡益がなかったとみなして、その時点では税金がかからなくなります。ただし、課税を繰り延べているだけですので、将来、売却するときに税金がかかります。

逆に、売却価格よりも購入価格のほうが低い場合は、その差額のみを譲渡益とみなして税金がかかります。

次のような条件があります(主なもの)。

それでは、譲渡所得の具体的な計算例を紹介します。

まずは、譲渡益を計算します。

特例①「3,000万円の特別控除」を適用します。

所有期間が10年超ですので、6,000万円以下の部分は、所得税10.21%、住民税4%です。

ここで紹介した計算を、簡単にシミュレーションできる計算ツールがありますので、ご自由にご利用ください。

所得税は、利益があった翌年の2月16日~3月15日に税務署で確定申告を行い、3月15日までに納税します。

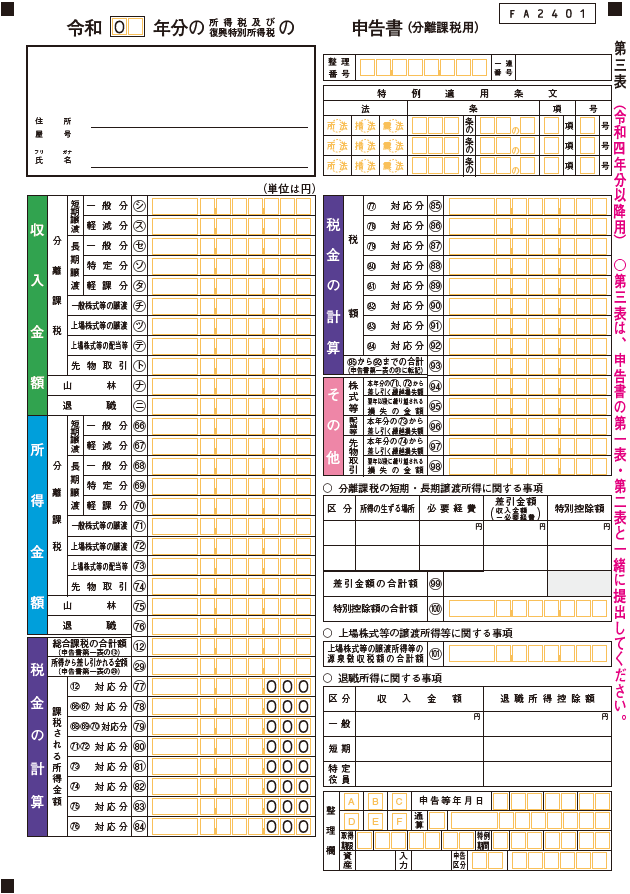

譲渡所得は、給与所得・事業所得などとは別に、確定申告書の第三表に記入します。

具体的な書き方については、こちらををご覧ください。

e-Taxでも譲渡所得の申告は可能で、1月初旬から対応しています。

確定申告を終えたら、税金を支払いますが、納付方法は次の5つの方法があります。

納付方法について詳しくは、こちらをご覧ください。

所得税は、利益があった翌年の6月以降に納税します。

所得税の確定申告を行えば、それぞれの市区町村にも共有されますので、市区町村への申告は不要です。

市区町村のほうで住民税の金額を計算し、通知されます。

譲渡所得の住民税の支払い方法には、2通りあります。

会社員・公務員などお勤めの方は、「特別徴収」といって、前年の利益に対して、6月から翌年5月にかけて、毎月、給与から住民税が天引きされます。

確定申告のとき、支払い方法を特に指定しなければ、この「特別徴収」になります。

会社が税金を引いて納税してくれるので便利ですが、会社にも知られてしまいます。

市区町村から送付されてくる納付書を利用して、自分で納税します。6月、8月、10月、1月の年4回に分けて支払います。

フリーランス・個人事業主は、普通徴収で住民税を支払います。

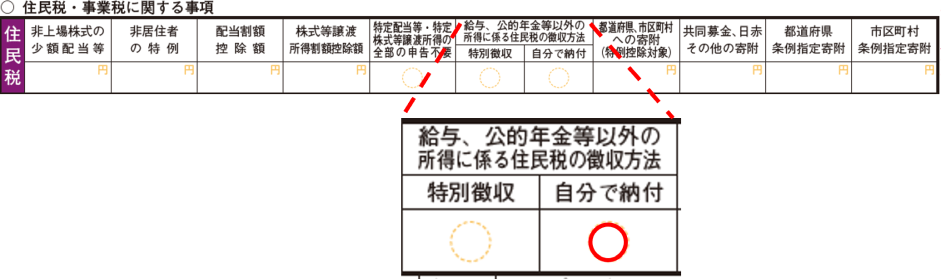

会社員・公務員の方でも、譲渡所得については、普通徴収を選択することができます(給与は特別徴収のみです)。

確定申告書の第二表の「給与、公的年金等以外の所得に係る住民税の徴収方法」という欄で、「自分で納付」に「○」をすることで、譲渡所得の住民税の分は、自分で払うことができます(給与分の住民税は会社で給与から引かれます)。

不動産を売却したことなど会社に知られたくない人は、忘れずに記入するようにしましょう。