【2025年版】ひとり親控除・寡婦控除|年末調整・確定申告の書き方

ひとり親控除と寡婦控除の違いを中心にして、それぞれの内容と控除額について解説します。また、最新の年末調整の書類や確定…[続きを読む]

この記事では、シングルマザー(母子家庭)、または、シングルファザー(父子家庭)の方向けに、年末調整の書類の書き方を、記入例を使ってわかりやすく解説していきます。

目次

シングルマザー・シングルファザーの方の年末調整の大きなポイントは、ひとり親控除を受けられることです。

「ひとり親控除」とは、死別・離別、または未婚で、独身で子供を育てているシングルマザー・シングルファザーの方が受けられる控除です。

次の3つの条件にすべて当てはまる人が対象です。条件は、その年の12月31日現在で判断します。

一人で頑張って子供を育てている、一般的なお母さん・お父さんは、年収が高くないかぎり、ひとり親控除を受けられます。

所得税は35万円、住民税は30万円、控除されます。

「寡婦控除」とは、夫と死別・離別した女性が受けられる控除です。

2019年までは、「ひとり親控除」がなくて、「寡婦控除」はありましたので、寡婦控除を受けていた方もいらっしゃるでしょう。

ただ、所得税が改正されて、2020年以降は「ひとり親控除」ができ、ひとり親控除のほうが控除額も大きいですので、シングルマザー・シングルファザーの方は、「ひとり親控除」を受ければOKです。

シングルマザー(母子家庭)・シングルファザー(父子家庭)の方は、年末調整で以下の3つの書類を会社に提出します。

「給与所得者の扶養控除等(異動)申告書」は、扶養している家族の情報を記入する書類で、扶養控除などを受けられます。

シングルマザー・シングルファザーの方は、扶養している子供の情報と、ひとり親控除の箇所を記入します。

令和7年の年末調整で必要なのは、令和7年分の扶養控除等申告書です。

ただ、令和8年の最初の給料をもらう前に令和8年分の提出も必要ですので、令和8年分の扶養控除等申告書も一緒に提出することが多いです(実際には会社の指示に従ってください)。

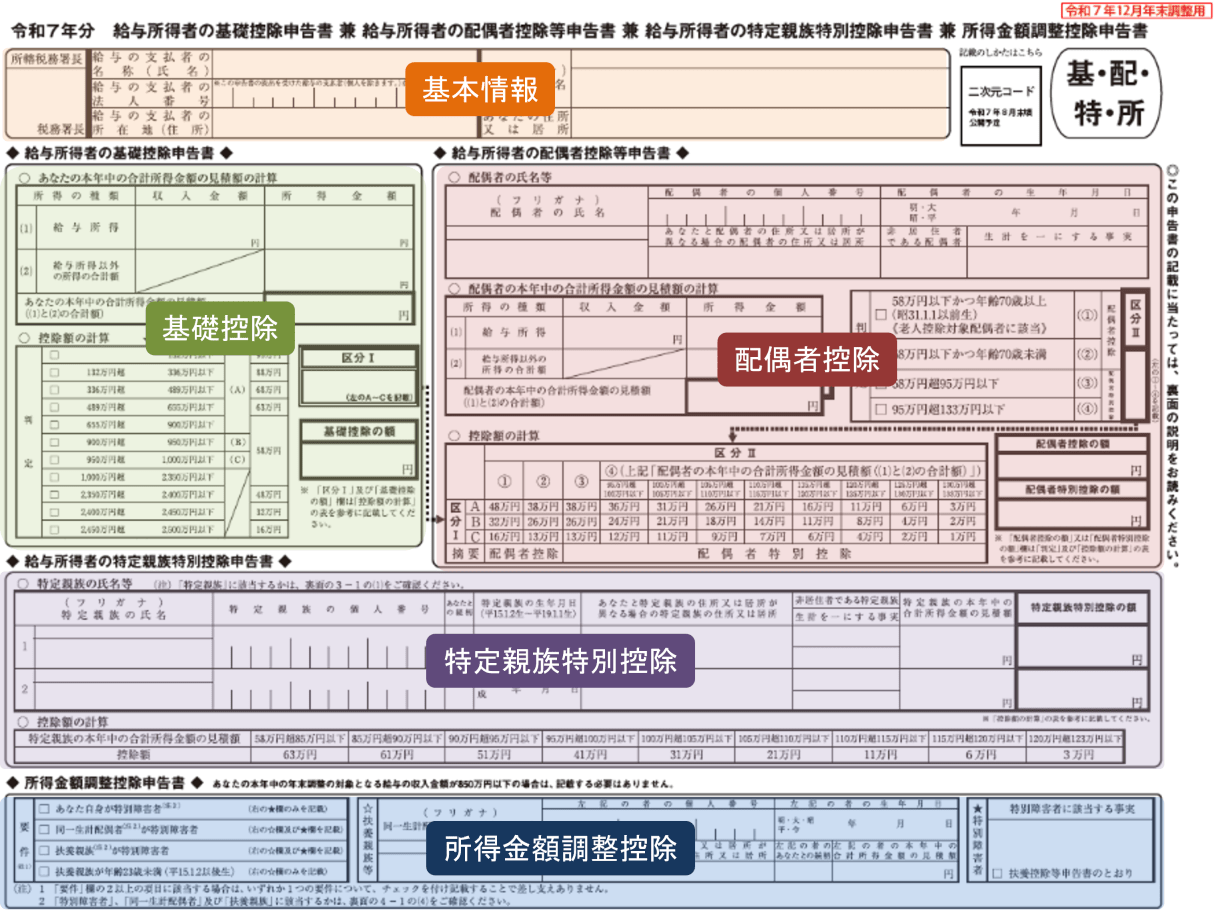

「給与所得者の基礎控除申告書(兼)給与所得者の配偶者控除等申告書(兼)給与所得者の特定親族特別控除申告書(兼)所得金額調整控除申告書」は、非常に長い名前がついていますが、「基礎控除」「配偶者控除」「特定親族特別控除」「所得金額調整控除」4つが一緒になったものです。

シングルマザー・シングルファザーの方が関係するのは、「基礎控除」です。

一部の方は、「特定親族特別控除」「所得金額調整控除」も関係してきます。

「給与所得者の保険料控除申告書」は、生命保険料や地震保険料を支払った場合に記入すると、控除を受けられます。

ここは、シングルマザー・シングルファザーであるかどうかは関係なく、保険料を支払っていれば記入する書類となります。支払った保険料がなければ、記入は不要です。

本記事では、説明を省略しますので、書き方を知りたい方は、「年末調整の保険料控除申告書の書き方(記入例つき)」をご覧ください。

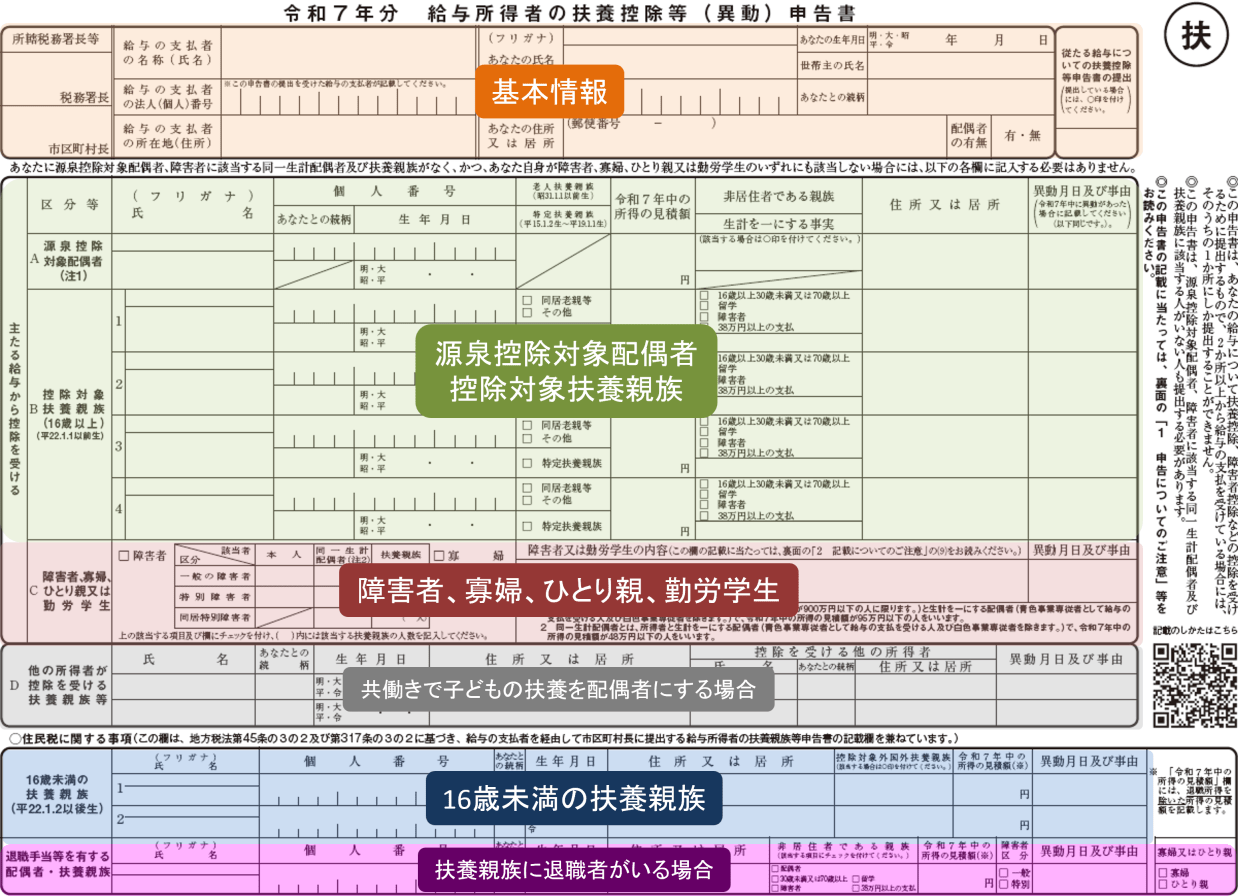

「給与所得者の扶養控除等(異動)申告書」はこのような書式です(図はクリックすると拡大できます)。

扶養している子供と、ひとり親控除について記入します。

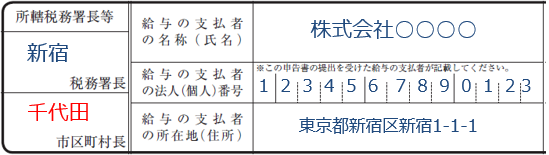

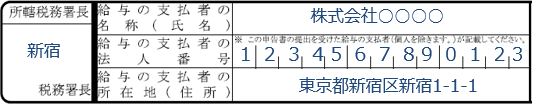

この部分は、どんな人でも、共通で記入する部分です。

基本情報の左側の青字の部分は、会社のほうで、すでに記入済みであるか、後で記入しますので、基本的には記入不要です(会社から指示があれば記入してください)。

自分が住んでいる市区町村を記入します。

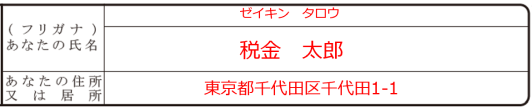

基本情報の右側の部分は、氏名・個人番号(マイナンバー)・住所・生年月日等を記入します。

個人番号(マイナンバー)は基本的には記入しますが、既に勤務先にマイナンバーを知らせている場合には、書かないように指示がある場合がありますので、勤務先の指示に従ってください。

住所は、今住んでいるところではなく、令和8年(2026年)1月1日時点の見込みの住所を記入します。

世帯主の箇所は、自分が世帯主であれば、自分の氏名を書き、「あなたとの続柄」に「本人」と記入します。

実家に住んでいるなど、世帯主が別の方であれば、世帯主の方の氏名を書き、「あなたとの続柄」には、あなたから見た関係を記入します。たとえば、父親が世帯主であれば「父」と記入します。

「配偶者の有無」欄は「無」に丸をします。

令和7年分と令和8年分で、少し書式が異なります。

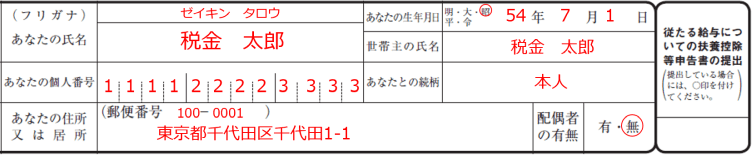

シングルマザー・シングルファザーの方で、令和7年12月31日時点で16歳以上の扶養している子供(平成20年1月1日以前生まれ)がいる方は、その人の氏名・個人番号(マイナンバー)・住所・生年月日等を記入します(基本的な注意事項は、上記の本人の場合と同じです)。

扶養している子供が19歳以上23歳未満(平成15年1月2日から平成19年1月1日までに生まれた人で)ある場合には、「特定扶養親族」にチェックを入れます。

子供以外に、70歳以上(昭和31年1月1日以前生まれ)の同居している両親や祖父母を扶養している場合は、その親の情報も記入し「同居老親等」にチェックを入れます。

扶養親族がバイト等で収入がある場合は、令和7年(2025年)分の所得の見積額を書きます。収入の金額ではありませんので、ご注意ください。所得が58万円(年収123万円)を超えると、扶養控除を受けることができません。

令和8年分は、令和7年分と書式が少し異なります。

通常の扶養親族に追加して、19歳以上23歳未満(平成15年1月2日~平成19年1月1日生まれ)で、所得58万円(年収123万円)超~所得100万円(年収165万円)の子供がいる場合も、記入します。

シングルマザー・シングルファザーの方で、令和7年12月31日時点で16歳未満の扶養している子供(平成22年1月2日以降生まれ)がいる方は、その人の氏名・個人番号(マイナンバー)・住所・生年月日等を記入します(基本的な注意事項は、上記の本人の場合と同じです)。

16歳未満の子供は、扶養控除の対象ではありませんが、住民税が非課税になるかどうかの判定で利用します。

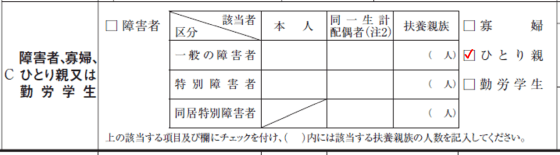

シングルマザー・シングルファザーの場合は、「ひとり親控除」を受けられますので、下記の箇所の「ひとり親」にチェックを入れます。

ほか、本人や子供が障害者の場合は、障害者控除を受けられます。書き方をさらに詳しく知りたい方は「年末調整の扶養控除等申告書の書き方(記入例つき)」をご覧ください。

「給与所得者の基礎控除申告書(兼)給与所得者の配偶者控除等申告書(兼)給与所得者の特定親族特別控除申告書(兼)所得金額調整控除申告書」はこのような書式です(図はクリックすると拡大できます)。

一般的には、基本情報と「基礎控除申告書」のみの記入でOKです。

年収123万円を超えた大学生の子供がいる場合には、「特定親族特別控除」の箇所にも記入します。

給与収入が850万円を超えて、かつ、23歳未満の子供がいる方は、「所得金額調整控除」の箇所にも記入します。

この部分は、共通で記入する部分です。

基本情報の左側の青字の部分は、会社のほうで、すでに記入済みであるか、後で記入しますので、基本的には記入不要です(会社から指示があれば記入してください)。

基本情報の右側の部分は、氏名・住所を記入します。

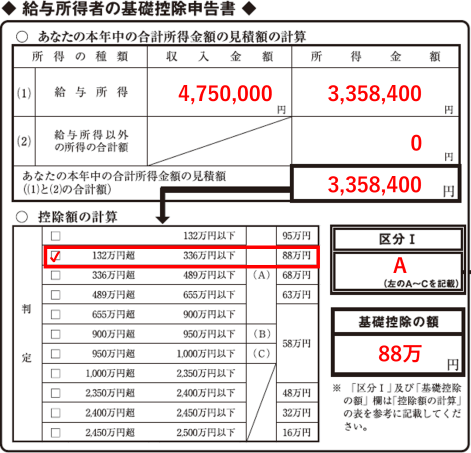

この部分も、共通で記入する部分です。

給与収入の金額は、まだ、その年が終わっておらず収入がいくらか確定していませんので、見積額を記入します。

給与所得の金額も記入します。給与所得とは、給与収入から経費(給与所得控除)を引いたものです。

| 給与等収入額(A) | 給与所得の金額(C) |

|---|---|

| 651,000円未満 | 0円 |

| 651,000円以上~1,900,000円未満 | (A)-650,000円 |

| 1,900,000円以上~3,600,000円未満 | (A)÷4(千円未満切捨て)=(B) (B)×2.8-80,000円 |

| 3,600,000円以上~6,600,000円未満 | (A)÷4(千円未満切捨て)=(B) (B)×3.2-440,000円 |

| 6,600,000円以上~8,500,000円未満 | (A)×90%-1,100,000円 |

| 8,500,000円以上 | (A)-1,950,000円 |

給与収入以外に、副業での収入がある場合や、株や不動産による収入がある場合などには、「給与所得以外の所得」欄に、その所得の合計額も記入します。特に他に収入がなければ、「0」と記入します。

「給与所得」と「給与所得以外の所得」の合計額を記入します。

上記で記入した金額が該当する□にチェックをします(✓マークを書きます)。

チェックした項目が(A)~(C)に該当する場合は、「区分Ⅰ」蘭にその区分を記入します。

さいごに、チェックした項目の金額を記入します。

| 合計所得金額の見積額 | 基礎控除額 | 区分Ⅰ |

|---|---|---|

| 132万円以下 | 95万円 | A |

| 132万円超~336万円以下 | 88万円 | |

| 336万円超~489万円以下 | 68万円 | |

| 489万円超~655万円以下 | 63万円 | |

| 655万円超~900万円以下 | 58万円 | |

| 900万円超~950万円以下 | B | |

| 950万円超~1,000万円以下 | C | |

| 1,000万円超~2,350万円以下 | (なし) | |

| 2,350万円超~2,400万円以下 | 48万円 | |

| 2,400万円超~2,450万円以下 | 32万円 | |

| 2,500万円超~2,500万円以下 | 16万円 |

| 給与所得・基礎控除額を計算し、区分Ⅰを表示するツールを用意していますので、ご自由にご利用ください。 |

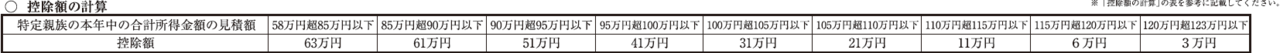

大学生の年齢のあたる、19歳以上23歳未満(平成15年1月2日~平成19年1月1日生まれ)の子供がいる場合、所得58万円(年収123万円)を超えると、扶養控除は受けられませんが、所得所得123万円(年収188万円)以下であれば、特定親族特別控除を受けられます。

「特定親族特別控除申告書」の箇所に、子供の氏名・個人番号(マイナンバー)・住所・生年月日・続柄等を記入します。

収入の見込額を所得で記入します。

すぐ下の表を参照して、特別控除額を記入します。

給与収入が850万円を超えて、かつ、23歳未満(平成15年1月2日以降生まれ)の子どもを扶養しているか、本人または扶養親族(親・子ども等)に障害者がいる場合に記入します。

「要件」欄に該当する□にチェックをします(✓マークを書きます)。

扶養している子供が23歳未満など、2,3,4行目にチェックを入れたときは、その扶養している子供の、氏名・個人番号(マイナンバー)・住所・生年月日・続柄・所得の見積額を記入します。

所得金額調整控除の詳細については、こちらをご覧ください。

書き方をさらに詳しく知りたい方は「基礎控除・配偶者控除・特定親族特別控除・所得金額調整控除申告書の書き方」をご覧ください。