2021年(令和3年)年末調整の変更点

2020年(令和2年)には年末調整の大きな変更がありました。

2021年(令和3年)の年末調整では目立った変更点はありませんが、いくつかの軽微な変更点を紹介します。

目次

1.変更点①年末調整書類への押印の廃止

従業員が記入する年末調整には、以前は押印をする必要がありましたが、今回から押印が廃止されました。

下記のそれぞれの書類で、氏名欄の中にあった「印」マークがなくなりました。

- 【令和3年分】給与所得者の扶養控除等(異動)申告書

- 【令和3年分】基礎控除・配偶者控除・所得金額調整控除申告書

- 【令和3年分】給与所得者の保険料控除申告書

- 【令和4年分】給与所得者の扶養控除等(異動)申告書

- 【年末調整】住宅借入金等特別控除申告書

押印マークがある書類は古いものですので、国税庁のホームページまたは税務署で最新版をダウンロードのうえご使用ください。

2.変更点②年末調整を電子化する場合の税務署への事前届出の廃止

年末調整を電子化する企業のみに関連する内容です。

2021年3月までは、従業員が年調ソフトを利用して作成したデータを会社で受け取るためには、あらかじめ所轄の税務署へ「源泉徴収に関する申告書に記載すべき事項の電磁的方法による提供の承認申請書」を提出する必要がありました。

しかし、2021年4月からは、この書類の提出が不要になりました。

対象となる年末書類は以下の内容です。

- 給与所得の扶養控除申告書

- 従たる給与についての扶養控除等申告書

- 給与所得者の配偶者控除等申告書

- 給与所得者の基礎控除申告書

- 給与所得者の保険料控除申告書

- 給与所得者の住宅借入金等を有する場合の所得税額の特別控除申告書(住宅ローン控除申告書)

- 所得金額調整控除申告書

- 退職所得の受給に関する申告書

- 公的年金等の受給者の扶養親族等申告書

3.変更点③住宅ローン控除の特例の期間延長が継続

入居期限を2022年12月末まで延長

2019年10月の消費税増税の景気対策として、住宅ローン控除が10年から13年に期間が延長されていましたが、その期間延長の期限がさらに延びて継続されることになりました。

具体期には、2019年10月1日~2022年12月31日の間に入居した場合に適用されます。

また、契約時期に期限が設けられ、新築の場合は2020年10月から2021年9月末まで、購入や増改築等の場合は2020年12月から2021年11月末までに契約したときに限られます。

床面積の下限を40㎡に引き下げ

住宅ローン控除の適用要件として、「住宅の登記上の床面積が50㎡以上」という要件がありましたが、上記の延長期間に限って、「40㎡以上」に要件が緩和されました。

以前は住宅ローン控除が適用されなかった、40~50㎡の住宅にも適用されるようになります。やや広めの1LDK型や2DK型のマンションなども範囲に入ってくると考えられます。

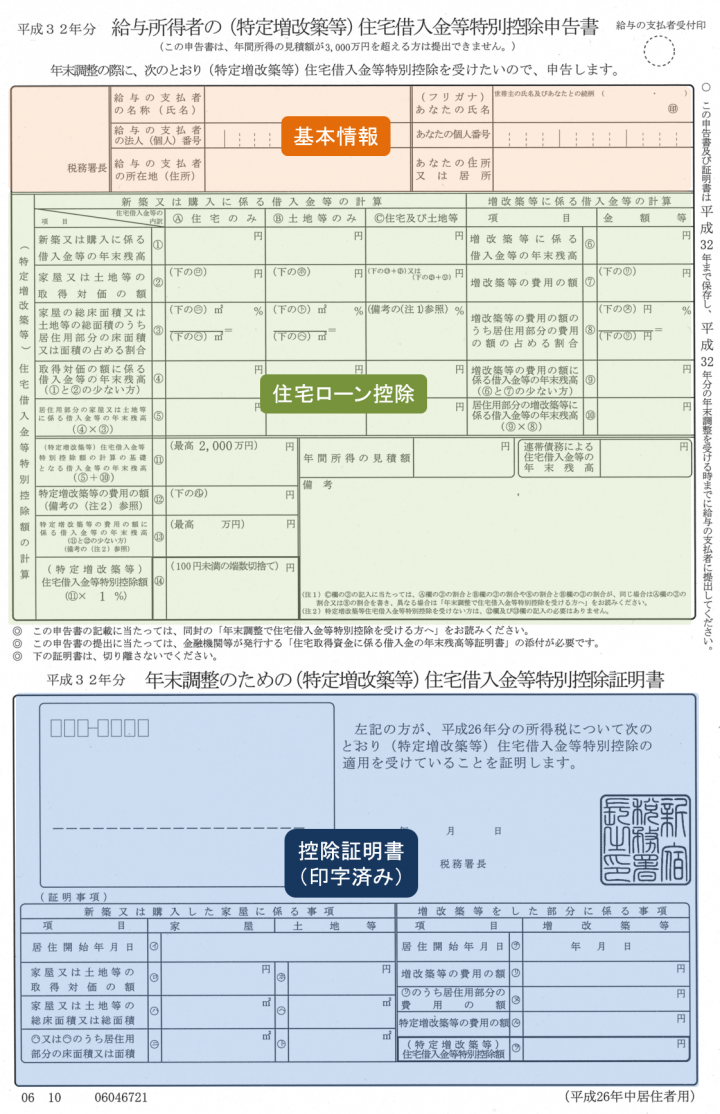

住宅ローン控除申告書が電子化

2020年までは、住宅ローン控除申告書は電子化の対象外でしたが、2021年から、電子化に対応するようになりました。

ただし、電子化されるのは住宅ローン控除申告書(税務署から送付された書類の上の部分)のみで、住宅ローン控除証明書(税務署から送付された書類の下の部分)は引き続き紙面での提出が必要です。(下図参照)

ただし、年末調整ソフトを利用すれば、住宅ローン控除証明書の電子化も可能です。

4.変更点④勤続年数5年以下の従業員の退職所得課税見直し

退職所得について、以前は、退職手当の金額から勤続年数に応じた退職所得控除額を控除した後、2分の1をかけた金額を退職所得としていましたので、労働者にとってかなり有利な税制となっていました。

今回の改正で、勤続年数5年以下の従業員の場合は、2分の1をかけられるのは一部の金額のみになりました。

具体的には、次のように計算することになります。

収入金額-退職所得控除額≦300万円の場合

収入金額-退職所得控除額>300万円の場合

※1 300万円以下の部分の退職所得の金額

※2 300万円を超える部分の退職所得の金額