2020年(令和2年)年末調整の5つの変更点

2020年(令和2年)より年末調整が大幅に改正されます。

ここでは、5つの変更点をご紹介します。どのように改正されるのか年末調整の時期に入る前にしっかりと確認しましょう。

目次

1.変更点① 給与所得控除10万円減額

会社員には個人事業者と異なり、原則的に必要経費などの収入から控除できるものがありません。

そのため、必要経費に代わるものとして給与収入から差引くことができる控除枠を「給与所得控除」と言います。

給与所得控除額が10万円減額になります。

さらに、上限が220万から195万円に引き下げられます。

所得税の計算では、給料収入から給与所得控除を差し引いた「給与所得額」を基礎として所得税の金額を算出するため、給与所得控除が減額すると所得税の増税につながることになります。

ただし、後述する「基礎控除10万円増額」の改正により、必ずしも所得税の増税になるわけではなく、多くの人は変化がありません。

| 給与等の収入金額 | 給与所得控除額 | |

|---|---|---|

| 2020年改正 | 改正前 (2017~2019年) |

|

| 162.5万円以下 | 55万円 | 65万円 |

| 162.5万円超 180万円以下 | 収入金額×40%-10万円 | 収入金額×40% |

| 180万円超 360万円以下 | 収入金額×30%+8万円 | 収入金額×30%+18万円 |

| 360万円超 660万円以下 | 収入金額×20%+44万円 | 収入金額×20%+54万円 |

| 660万円超 850万円以下 | 収入金額×10%+110万円 | 収入金額×10%+120万円 |

| 850万円超 1,000万円以下 | 195万円(上限) | |

| 1,000万円超 | 220万円(上限) | |

2.変更点② 基礎控除10万円増額

給与所得控除10万円減額で増税になる一方で、基礎控除額は10万円増額になります。

基礎控除額とは、改正前は、全ての人が一律で38万円控除(住民税33万円)を受けられた所得税および住民税の控除の1つです。

この基礎控除が2020年の改正により10万円増額され、所得税48万円(住民税43万円)に引き上げられます。

2-1.基礎控除額の所得制限の追加

基礎控除額は10万円増額されますが、全ての人の基礎控除額が増額されるわけではありません。

給与所得や事業所得などを合算した「所得金額合計」が2,400万円を超える人は段階的に基礎控除の額が引き下げられ、2,500万円を超えると基礎控除が適用されなくなります。

所得制限が設定された背景には、基礎控除が生活保障的な性質と考えられており、生活に十分余裕がある高所得者には税額軽減は必要ではないという考え方があります。

この所得制限により、所得再分配機能の強化につながると期待されています。

| 合計所得金額 | 2020年改正 | 2019年まで | ||

|---|---|---|---|---|

| 所得税 | 住民税 | 所得税 | 住民税 | |

| 2,400万円以下 | 48万円 | 43万円 | 38万円 | 33万円 |

| 2,400万円超 2,450万円以下 | 32万円 | 29万円 | ||

| 2,450万円超 2,500万円以下 | 16万円 | 15万円 | ||

| 2,500万円超 | 適用なし | 適用なし | ||

2-2.多くの人は増税にも減税にもならない

給与所得控除が10万円減額された一方で、基礎控除が10万円増額されたため、会社員などの多くの給与所得者はプラスマイナスゼロとなり増税にも減税にもなりません。しかし、一部の給与収入の高い方は増税になります。

ここでは、給与収入別に給与所得控除額と基礎控除額がどのように変化するか見ていきましょう。

パターン①給料収入500万円の場合

【改正前】給与所得控除額154万円+基礎控除額38万円=192万円

【改正後】給与所得控除額144万円+基礎控除額48万円=192万円

※改正の影響なし

パターン②給料収入900万円の場合

【改正前】給与所得控除額210万円+基礎控除額38万円=248万円

【改正後】給与所得控除額195万円+基礎控除額48万円=243万円

※改正の影響で所得控除額が5万円減額になるため増税になる。

パターン③給料収入3,000万円の場合

【改正前】給与所得控除額220万円+基礎控除額38万円=258万円

【改正後】給与所得控除額195万円+基礎控除額0円=195万円

※改正の影響で所得控除額が63万円減額になるため大幅な増税になる。高所得者ほど所得税率も高いため、実質的な税負担も大きくなる。

2020年の改正により、給与所得控除の上限は、給与収入850万円超で195万円となっているため、給与収入が850万円を超える方は段階的に増税になります。

2-3.個人事業主は改正により減税

会社員などの給与所得者は、給与所得控除の減額と基礎控除の増額により、多くの方は改正の影響を受けません。

一方、給与所得控除の適用を受けないフリーランスなどの個人事業主は基礎控除の増額のみしか影響を受けないため、改正前と比べ基礎控除の増額10万円に所得税率(住民税率)を乗じた金額が減税となります。

ただし、個人事業者の「青色申告特別控除」も変更になっており、2019年まで青色申告特別控除で65万円の控除を受けられていた方は、従来の65万円控除の要件に、①e-taxによる申告、②電子帳簿保存のいずれかを満たす場合に65万円控除が適用になります。

①又は②の条件を満たしていない場合には控除額が55万円になり、控除額が10万円少なくなることから減税にはなりません。

3.変更点③ 所得金額調整控除の新設

給与所得控除の減額により、給与収入850万円を超える方は増税になりますが、その中で一定の要件に該当する人は税負担を軽減する「所得金額調整控除」の対象になり、増税を回避することができます。

給与収入が850万円を超える人のうち、次の3つのいずれかを満たす場合に所得金額調整控除の対象になります。

- ①本人が特別障害者の場合

- ②23歳未満の扶養親族がいる場合

- ③特別障害者である同一生計配偶者または扶養親族がいる場合

所得金額調整控除額の計算式は、次の通りです。

※給与収入は1,000万円が上限になります。

例として、給与収入が900万円の場合の所得金額調整控除額は、

前章の「パターン②給料収入900万円の場合」では、給与所得控除と基礎控除を合計した額が5万円減額になりますが、所得金額調整控除に該当することで控除額が5万円増加するため増税を回避することができます。

【関連記事】所得金額調整控除とは?

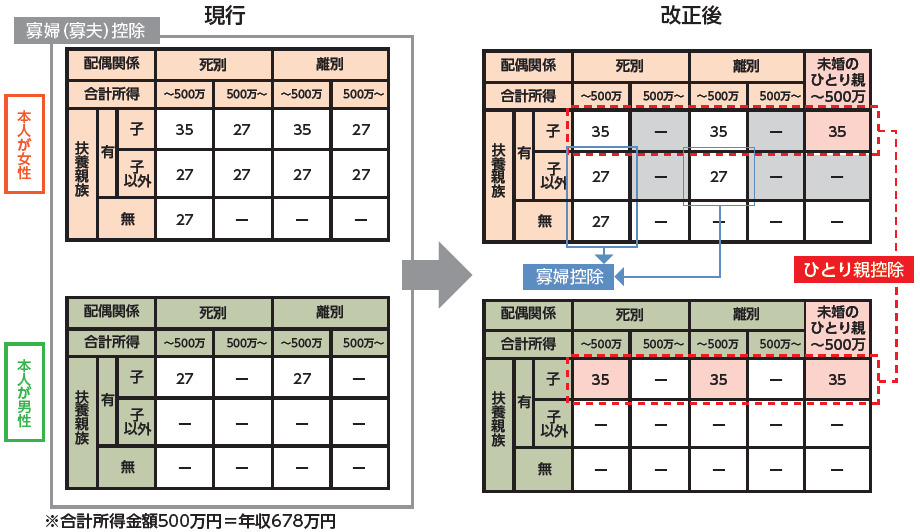

4.変更点④ 未婚のひとり親に対する寡婦(寡夫)控除の見直し

改正前は、同じひとり親の場合でも未婚のひとり親に対しては「寡婦(寡夫)控除」の対象になっていませんでした。

状況が同じでも、婚姻の有無により所得控除が異なることは公平ではないと言う観点から、次の改正が行われます。

①性別や婚姻歴に関わらず、所得金額48万円未満の子を扶養している場合は「ひとり親控除」が適用になり、35万円控除が受けられます。

②上記以外の寡婦については、今までと同様に27万円控除の適用の対象になります。ただし、子以外の扶養親族がいる寡婦については、男性の寡夫と同様に所得500万円以下の場合にのみ適用になる所得制限を設けます。

【出典】財務省:令和2年度税制改正

【関連記事】ひとり親控除・寡婦(寡夫)控除とは?

5.変更点⑤ 配偶者控除、扶養控除などの合計所得金額要件の見直し

給与所得控除の減額と基礎控除額の増額の影響により、以下のように、配偶者控除や扶養控除などを受けるための合計所得金額要件が変更になります。

ただし、給与所得控除と基礎控除の割合が見直されただけのため、給与収入のみの方については実質的な変更はありません。

| 合計所得金額要件 | 改正後 | 改正前 |

|---|---|---|

| 同一生計配偶者 | 48万円 | 38万円 |

| 扶養親族 | 48万円 | 38万円 |

| 源泉控除対象配偶者 | 95万円 | 85万円 |

| 配偶者特別控除の対象となる配偶者 | 48万円超 123万円以下 |

38万円超 123万円以下 |

| 勤労学生 | 75万円 | 65万円 |

例えば、「同一生計配偶者の合計所得金額要件」は38万円から48万円と見直しが行われています。しかし、給与所得控除額が65万円から55万円に変更になるため、給与収入ベースでは年収103万円以下が扶養の範囲となり、改正前と変更はありません。

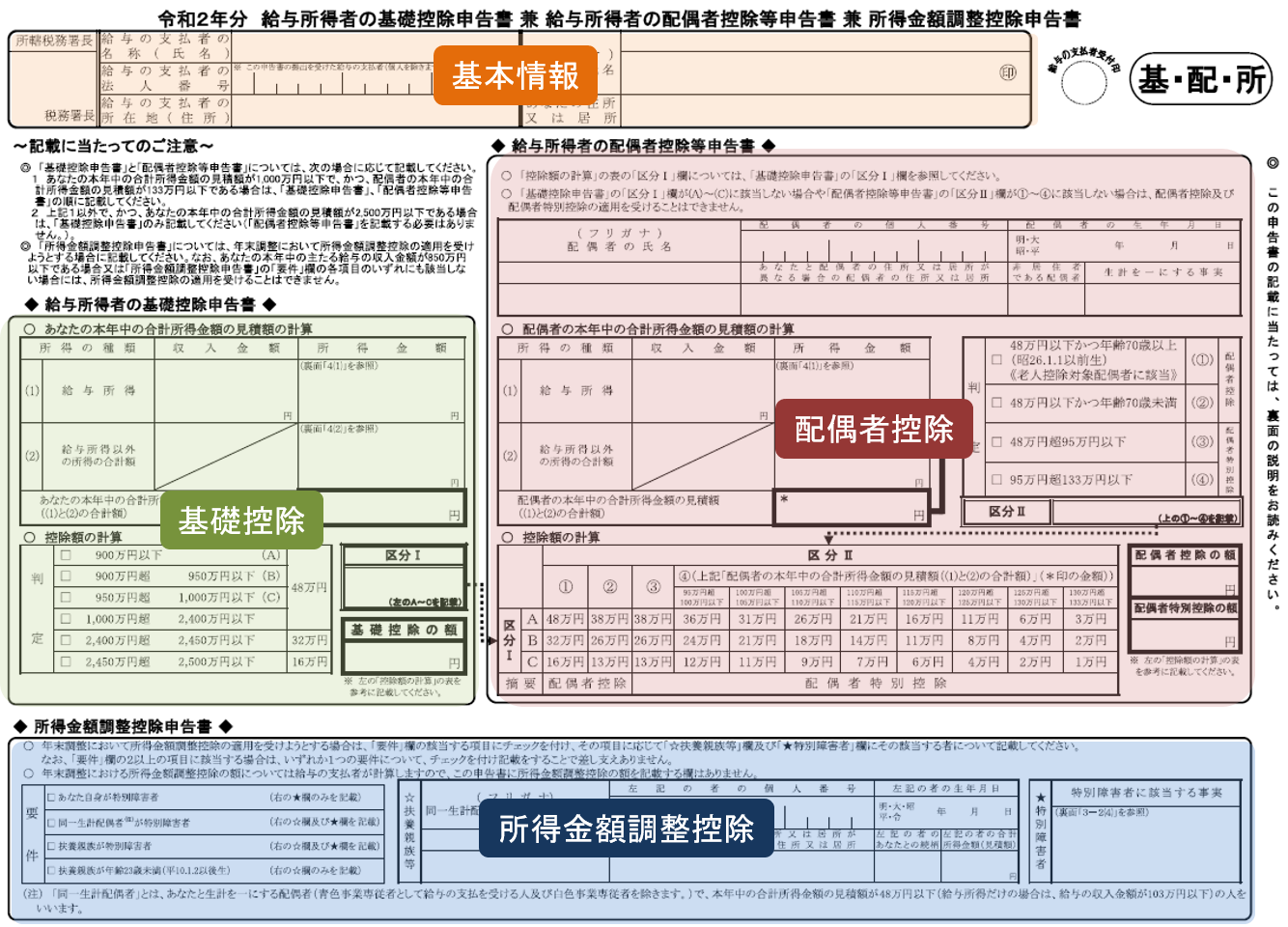

6.改正による書類の変更点

今回の改正により、年末調整の書類の様式が大きく変更になります。

6-1.基礎控除・配偶者控除等・所得金額調整控除の申告書一体化

基礎控除・配偶者控除等・所得金額調整控除の3つの控除を計算する申告書が一体化し、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」が新たに作られました。

基礎控除申告書は、修正点②基礎控除額10万円増額の判定に使用する申告書になります。

配偶者控除等申告書は、従来の配偶者控除、配偶者特別控除の金額を算定するための申告書です。

所得金額調整控除申告書は、新設された所得金額調整控除の適用を受ける際に利用する申告書になります。

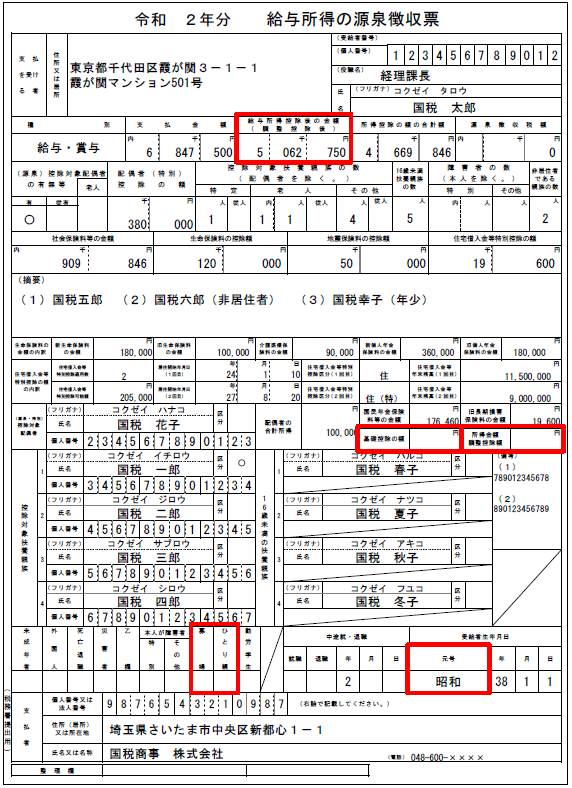

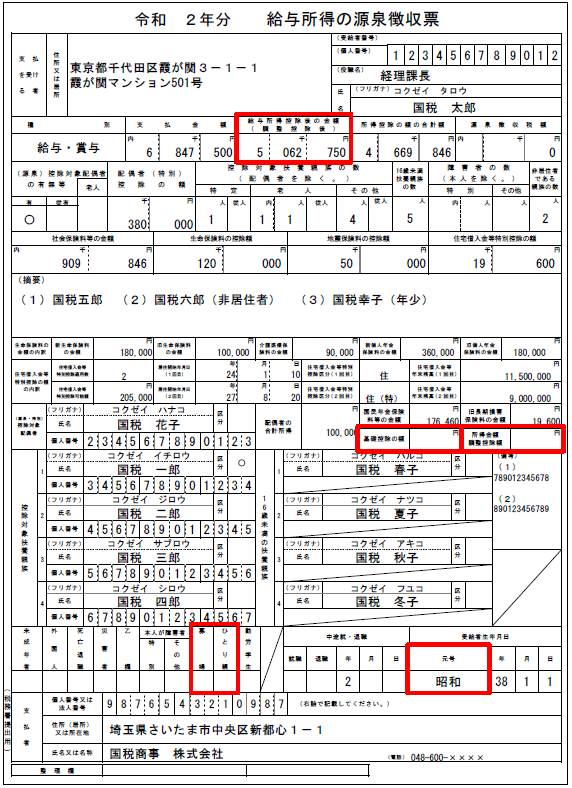

6-2.源泉徴収票の変更(一部項目)

また、改正に伴い「源泉徴収票」の様式も変更になっています。様式変更により追加された項目は以下の通りです。

- 基礎控除額の欄の追加

- 所得金額調整控除額の欄の追加

- ひとり親の欄の追加

下記、赤枠部分が様式の変更箇所です。