基礎知識シリーズ:贈与税とは?財産をもらうとかかる税金

相続税に比べて贈与税は、ごく普通の財産状態にある人にでも関係してきます。 贈与税に関しては、110万円という金額をよく耳にするかと思われますが、これは一体何の金額なのでしょうか。

今回は贈与税についてひと通り網羅します。贈与税の基礎知識を身に付けましょう。

目次

1.贈与税とは

1-1.贈与税ってどんな税金?

贈与税とは、人から財産をタダでもらった場合に、もらった人に対して課される税金です。法人が贈与を受けた場合には、贈与税ではなく法人税が課されます。

贈与税がある目的は、相続税に関係しています。

相続税は、亡くなった人の財産を貰った時に、貰った人に対して課される税金です。 もしも贈与税がなかったら、所有しているすべての財産を生前に譲るだけで、無税で財産を次世代に譲り渡すことができてしまいます。

また、贈与税は相続税よりも高い税率が設定されています。これは、相続税の方が高いと、結局、生前にすべて贈与しておけば良いとなってしまうからです。

1-2.申告の必要がある人

贈与税の申告を行わなければならないのは、贈与財産の額が110万円を超える人です。

200万円の贈与を受けた場合には、90万円(200万円-110万円)に対して贈与税が計算されます。

この基礎控除額110万円は意外と少ないので注意が必要です。例えば、新車1台をプレゼントしただけで贈与税はかかる可能性があるのです。

1-3.申告はいつまでにする?

贈与税申告と納税は、贈与があった年の翌年2月1日から3月15日までに済ませなければなりません。期限が土日祝日の場合には、その翌日になります。

例えば、2019年4月30日に贈与があった場合には、2020年2月1日から3月16日(15日が日曜日であるため、翌日に繰越し)までに申告納税します。

1-4.申告する先

贈与税申告書は、財産を貰った人の住所地を管轄する税務署に提出します。

納税方法は、現金をはじめとして、クレジットカード払いやコンビニ納付などが選択できるようになっています。

1-5.申告は自分でできる?

贈与税の申告書は相続税に比べて、別表が少なく単純なので、自分で作成することは可能です。

ただし、贈与税が軽減される特例の適用がある場合や、相続対策としての贈与などは、その後の相続税との絡みもあるので、税理士に依頼した方が良いでしょう。

【出典サイト】平成30年分贈与税の申告書等の様式一覧|国税庁

2.贈与税はいくらかかる?

贈与税はどうやって計算するのでしょう。またどのくらいかかるものなのか。計算してみます。

2-1.計算の流れ

贈与税の計算は非常にシンプルです。

算式カッコ内の贈与額から110万円を差し引いた金額を課税価格といい、この金額に応じて乗じる税率が決まります。

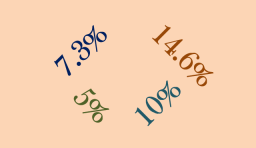

この税率ですが、2015年1月1日以後の贈与より、2パターンの税率が用いられるようになり、少しややこしくなりました。

特例贈与財産用は、祖父母や両親などの直系尊属から、その年の1月1日において20歳以上の子や孫などへの贈与があった場合の贈与税計算に使用します。他人や兄弟間などのこれ以外の贈与については、一般贈与財産用を使用します。

税率を見てみると、特例の方が一般よりも贈与税が少なくなるように設定されているのが分かります。

| 課税価格 | 特例贈与財産用 | 一般贈与財産用 | ||

|---|---|---|---|---|

| 税率 | 控除額 | 税率 | 控除額 | |

| 200万円以下 | 10% | - | 10% | - |

| 300万円以下 | 15% | 10万円 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 | ||

| 600万円以下 | 20% | 30万円 | 30% | 65万円 |

| 1,000万円以下 | 30% | 90万円 | 40% | 125万円 |

| 1,500万円以下 | 40% | 190万円 | 45% | 175万円 |

| 3,000万円以下 | 45% | 265万円 | 50% | 250万円 |

| 4,500万円以下 | 50% | 415万円 | 55% | 400万円 |

| 4,500万円超 | 55% | 640万円 | ||

【具体例】

父親から30歳の子供へ現金500万円の贈与があった場合の贈与税を計算してみます。

- (500万円-110万円)×15%-10万円=贈与税48万5千円

500万円貰っても、約1割が贈与税ということになります。

将来の相続税を少なくするための節税対策のことを、相続対策といいます。この相続対策に生前贈与を行うことは有効ではありますが、無計画に行うと、結果的に相続税で払った方が安かったという事態になりかねません。

贈与税か相続税かの判断は、税理士に依頼して慎重に見極めてもらいましょう。

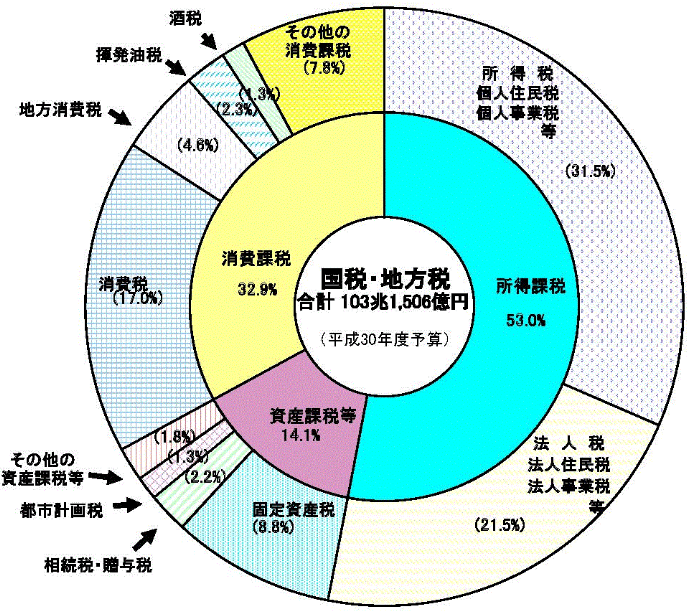

2-2.贈与税が国の税収に占める割合

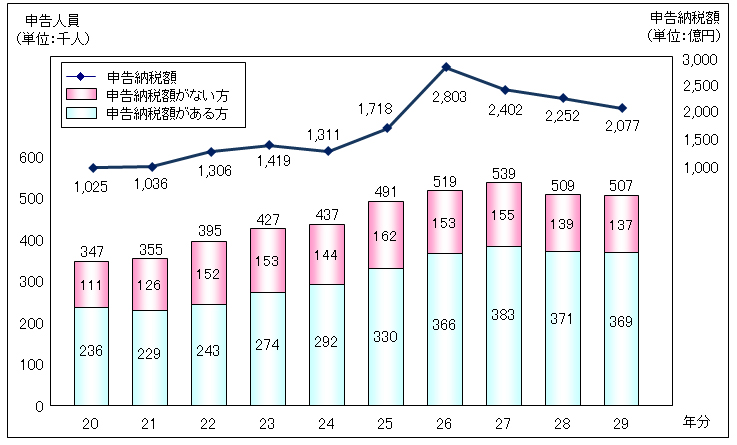

贈与税は、払うことになった人にとってはなかなか大きな税額となりますが、平成30年度の国の税収の内訳を見ると、相続税と合わせてもわずか2.2%となっています。これはやはり、次のグラフで分かるとおり、課税対象となる人が少ないからでしょう。

【引用】国税庁:平成29年分の所得税等、消費税及び贈与税の確定申告状況等について

各種の税金の申告状況データを見ると、平成29年分(2017年分)の所得税確定申告書の提出者数は約2,198万人であるのに対して、贈与税は50万7千人となっています。さらに、納税額は2,077億円であり、国の税収100兆円のわずか0.2%程度にすぎません。

3.特例適用で非課税に

贈与税には一定要件を満たすと、贈与税が減額または非課税になる特例制度があります。

3-1.贈与税の配偶者控除

婚姻期間が20年以上の夫婦間で居住用不動産(自宅土地や建物)の贈与があった場合には、2,000万円まで非課税となります。

3-2.相続時精算課税制度

相続時精算課税制度は、60歳以上の両親や祖父母などの直系尊属から、20歳以上の子供や孫などに対しての贈与について適用することができ、2,500万円に達するまで贈与税が非課税になります。

ただし、相続時精算課税制度の適用を受ける場合には、冒頭で解説した110万円の基礎控除はなくなります。

また相続時に精算して課税される制度なので、贈与者の相続発生時に今まで適用を受けた贈与額が、相続税計算に含められるなどの注意点もたくさんあります。

適用を受ける際には税理士への相談は必須です。

3-3.住宅取得資金贈与の非課税制度

両親や祖父母などの直系尊属から、20歳以上の子供や孫が住宅を取得するためのお金を贈与して貰った場合には、最大1,200万円(消費税率10%になってからは最大3,000万円)が非課税になります。

3-4.一括贈与の非課税制度

3-4-1.教育資金

両親や祖父母などの直系尊属から、30歳未満の子供や孫が教育資金を一括で贈与して貰った場合には、最大1,500万円まで非課税になります。

この制度は2019年3月31日が期限でしたが、2019年度税制改正において2年間延長されました。また、30歳未満という縛りも40歳に延ばされます。

3-4-2.結婚・子育て資金

両親や祖父母などの直系尊属から、20歳以上50歳未満の子供や孫が結婚や子育てのためのお金を一括で贈与して貰った場合には、最大1,000万円まで非課税になります。

教育資金と同様に、この制度の期限も2019年3月31日でしたが、税制改正により2年間延長されました。

3-4-3.【注意】生活費や教育費は元々非課税

教育資金や結婚・子育て資金の一括贈与の非課税制度は、実際にはそこまで話題になっていません。実は元々、扶養義務者からの生活費や教育費の贈与は非課税だからです。

ただし、必要な都度贈与することが要件となっています。これに対して一括贈与の非課税制度は、一括で1,000万円、1,500万円をドンと贈与することができる点でメリットがあるでしょう。

3-5.障害者に対する贈与税の非課税

受贈者が障害者である場合には、特別障害者では最大6,000万円、その他の障害者では最大3,000万円までの贈与が非課税になります。

4.贈与税にまつわる事件

4-1.武富士事件

非常に有名な事件ですので、知っている人も多いでしょう。

消費者金融会社武富士の元会長が息子へ、所有していた外国法人の株式を生前贈与したにもかかわらず、贈与税申告と納税をせず、後に課税庁から指摘され、1,330億円の追徴課税となりました。

この事件の争点は、受贈者の住所でした。当時の法律では、贈与税が課税されるのは受贈者の住所が国内にあることが求められており、香港に住所を置いていた息子は日本での贈与税の課税要件を満たしませんでした。

ただ、課税庁側は生活の拠点は日本だと主張し、最高裁までの裁判となりました。

その結果…息子が勝訴し、総額2,000億円が還付されたのです。

もちろんこの節税スキームは、武富士親子が何年も前から計画して実行したことなのは明らかです。元々の追徴課税額だけが還付されるならまだしも、400億円もの還付加算金が国民の血税から支払われたというのは、心中複雑ですね。

4-2.鳩山元首相贈与税脱税事件

これも記憶に新しい事件でしょう。

鳩山由紀夫元首相が実母から、2002年から2008年の7年間に渡って、約11億7千万円もの資金贈与を受けていたにもかかわらず、贈与税申告と納税をしていなかった事件です。

発覚後、鳩山元首相は2009年分まで含めて約6億970万円の贈与税を納付しましたが、後に2002年分、2003年分は時効として1億3,000万円は還付されました。

記者会見での鳩山元首相の言い訳は、「知らなかった。」でした。月額にして1,500万円。これほどのお小遣いを承知していなかったなんてことがあるのでしょうか。

まとめ

贈与税は特に何の特例の適用もしなければ、年間110万円以上の贈与を行った場合にはかかってきます。

鳩山元首相のように「知らなかった。」なんて言うことのないように、正しい知識を身に付けて、正しい節税と納税をしましょう。

姉妹サイト「相続税理士相談Cafe」にて、相続税・贈与税についてもっと詳しく解説し、贈与税を得意としている税理士も紹介していますので、ご興味ある方は、ご覧ください。