税金を滞納したらどうなるの?差押えの流れと対策

税金を滞納したまま放置しておくと、まず、延滞税などのペナルティがかかります。

また、たとえ自己破産した場合でも、税金は免除ができません。

この記事では、滞納税の計算方法、税金の滞納をするとどうなるかなどについて詳しく説明していきます。

目次

1.延滞税というペナルティ

税金の支払いを1日でも過ぎてしまった場合は「税金滞納」になり、延滞税などの「ペナルティ」が課されることになります。

このペナルティは、長く滞納すればするほど重く納税者にのしかかるものです。

では、税金を延滞するとどういったペナルティが課されることになるのでしょうか。

1-1.税金延滞のペナルティの種類とは?

個人事業主の方の場合、ペナルティは所得税・消費税など税務署に支払う「国税」と、住民税・固定資産税など都道府県、市区町村に支払う「住民税」があります。

一般的に、国税にかかるペナルティのことを「附帯税」、住民税にかかるペナルティのことを「付帯金」という名称で呼ばれています。国税の税金滞納にかかる附帯税は2種類に分類されます。

①延滞税

延滞税とは、税金の納付期限を超えた場合に発生する附帯税で、延滞税額は申告税額に延滞税率を乗じて日割りで計算されます。この延滞税を支払った場合、その支払額は経費として計上することができません。

②利子税

利子税とは、税金の納付期限を超えて支払った場合に発生する附帯税ですが、延滞税とは違い「延納」という正当な手続きをして納付期限を延ばした場合に発生する附帯税です。利子税額は、延滞税と同様に日割りで計算されますが、税率が低く設定されています。この利子税を支払った場合は、経費として計上することができます。

住民税の延滞にかかる付帯金は延滞金のみで、延滞税と同様になります。

1-2.延滞税の計算方法とは?

税金滞納の代表的なペナルティである延滞税はどのように計算されるのでしょうか。延滞税の計算について説明していきます。

計算方法は2段階の延滞税率を使って計算されます。

延滞税の割合①

納付期限の翌日から2ヶ月を経過するまでは「年率7.3%」と「特例基準割合+1%」の低い方の割合(2019年現在は2.6%です)。

延滞税の割合②

納付期限の翌日から2ヶ月を経過した後は「年率14.6%」と「特例基準割合+7.3%」の低い方の割合(2019年現在は8.9%です)。

特例基準割合は前年の財務大臣が銀行の貸出約定平均金利をもとに計算した割合に1%を加算した割合をいいます。

<計算式>

延滞税の額①=(本税の額(1万円未満切捨)×延滞税の割合①×延滞日数※)÷365日

※納付期限から2ヶ月以内に納付された方は、その延滞日数。2ヶ月を超えて納付した方は2ヶ月間の日数

延滞税の額②=(本税の額(1万円未満切捨)×延滞税の割合②×延滞日数※)÷365日

※2ヶ月を経過する日の翌日から納付日まで

延滞税合計=延滞税の額①+延滞税の額②

このように特例基準割合など複雑になっているので、国税庁は所得税と個人事業者の消費税及び地方消費税の延滞税の計算ができるサイトを納税者のために用意しています。

【参考外部サイト】延滞税の計算方法(国税庁)

1-3.税金に時効はあるの?

税金の支払いをしていない場合は延滞税が発生しますが、ずっと払わずにいると税金の支払いは時効になるのでしょうか。

答えは、「税金に時効はあります。ですが時効を成立させることは不可能に近いです。」

なぜ税金の時効の成立は、不可能に近いのでしょうか。説明していきます。

法律上の税金の時効

国税通則法によれば、国の税金を徴収する権利は5年になっています。つまり、税金の納付期限から5年を過ぎると税務署は税金の取り立てが行えないということになります。そして、税金については「時効の援用」も必要ないと定められています。

「時効の援用」とは、時効期限が過ぎた後に時効により利益を受けることを宣言することです。税金については、この宣言が必要なく5年後に自動的に時効が成立するということになります。

簡単に成立しない税金の時効

5年間税金を払わなければ時効が成立するなんて簡単だと思われた方もいらっしゃると思います。しかし、そんな簡単に税金の支払いからは逃れることは出来ません。その理由の1つに「消滅時効の中断」というものがあります。

「消滅時効の中断」とは、特定の事由が起こると時効が中断され、また新たに時効期間がゼロからスタートすることを言います。特定の事由とは、税務署からの催促、捜索、承認などが該当すると国税徴収法に定められています。

税務署は税金滞納者を完全に把握していますし、催促をしないことはありえませんので、消滅時効が中断にならずに時効が成立することはほぼありえないということになります。地方税の取扱も同様です。

2.滞納処分(差押え)はどのような流れになっているの?

税金の支払いが支払期限より1日でも遅れたら「税金滞納」になります。

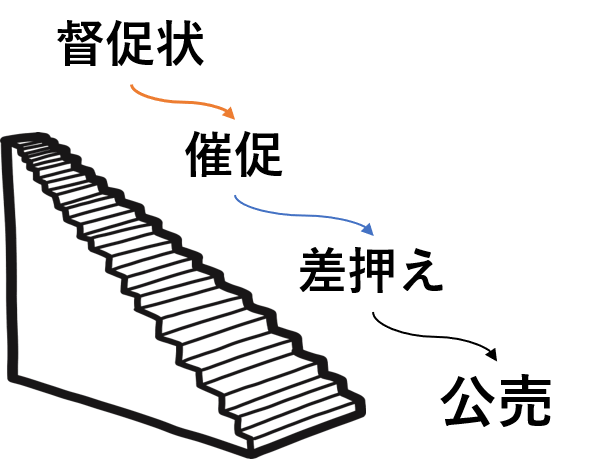

「税金滞納」になったからといってすぐに滞納処分(差押え)になるわけではありません。滞納処分(差押え)は国税徴収法の規定により催促、差押え、公売という流れで税金を徴収する仕組みになっています。この税金の徴収を行う職員を税務署では国税徴収官、地方税では地方税徴収吏員と呼ばれ、非常に強力な権限を持っています。

以下、催促から滞納処分までの流れを説明します。

①督促状を発行

税金の納付期限から20日以内に文章で通知されます。法律上では、この督促状を発行した日から10日を超えると滞納処分(差押え)の可能性がでてきます。

②催促

督促状を送付されても税金が納付されない場合は、再度文章での通知や電話、職員の訪問により催促されます。

③差押え調査

それでも納付されない場合は、滞納処分(差押え)に向けての準備が始まります。まず滞納者の財産調査が行われ、現金や預金だけではなく、車などの動産や土地や家などの不動産まで調べられます。納税者が会社員の場合は給料の額など差押えのための調査が行われます。

④差押え実施

実際に③で調べられた財産の差押え、捜査が行われます。

⑤公売

差押えられた動産・不動産などは公売にかけられ、現金へと換金されて滞納している税金に充当されます。

3.差押え対象になるもの

国税徴収官等は滞納処分(差押え)においてとても強力な権限を持っていますが、差押えの対象にならないものも法令により定められています。

では、どのようなものが差押えの対象になりやすく、どのようなものが差押えの対象にならないのか紹介していきます。

3-1.差押えの対象になりやすいもの

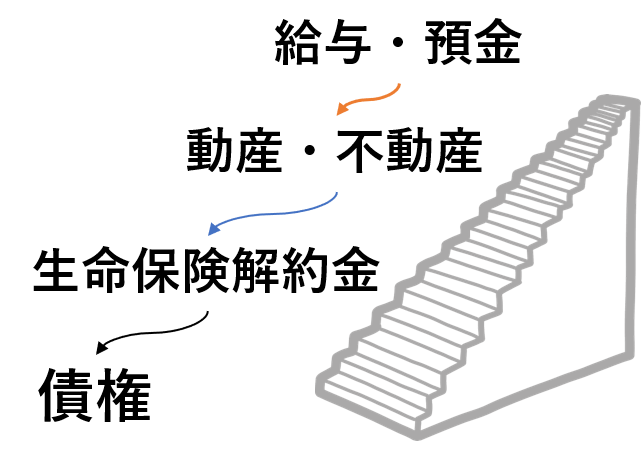

現金預金が一番初めに差押えられるものになります。その次が、給料の差押えです。

給与が差押えられた場合は、滞納者の職場へ「差押通知書」が通知されます。しかし、差押えできる給料は法律で定められており、それを超えて給料を差押えすることは禁止されています。

次に車などの動産や、家や土地などの不動産が差押えられるものになります。差押えられた物件は公売によりかけられ現金化されますが、市場価格より安い価格で売却される場合がほとんどです。

次に、生命保険の解約金で、加入している生命保険が国税徴収官等により解約され、解約返戻金滞納額が充当されます。

最後に、個人事業主の方は売掛金などの債権を徴収されます。国税徴収官等が取引先まで訪ねて行き、売掛金を徴収することになるので、取引先からの信用を失くす恐れが高いと言えます。

3-2.差押えが禁止されているもの

国税徴収法により次のものの差押えが禁止されています。

絶対的禁止財産として、生活に必要なものがあげられています。衣類・寝具・3ヶ月分の食料、実印や仏具などが対象になっています。

次に一定額までの給料や年金の差押えが禁止されています。給料や年金の手取額から滞納者本人につき10万円と扶養者1人につき4万5千円を超える場合は、その超えた額の8割を差押することができると定められています。要するに、一人の生活なら「手取り10万円以内で生活しなさい!」ということになります。

最後に、職業に必要な器具の差押えも禁止されています。例えば、農業を営んでいる方からは農機具や種子などは差押えすることが出来ません。

4.自己破産した場合

4-1.自己破産した場合でも税金の滞納は免責にならない!

自己破産とは、借金がどうしても返済できなくなってしまった時に強力な効力がある債務整理の方法を「自己破産」といいます。この「自己破産」は、司法の手を借りて債務者が保有している財産を精算して、借金(債務)を免責してもらうものなのですが、特定の債権については免責になりません。

その特定の債権を「非免責債権」といいます。「非免責債権」の中の代表的なものに、「租税等の請求権や罰金」があります。

自己破産と税金の免責の話題については、下記のサイトで詳しく解説されていますので、参考にしてください。。

4-2.税金滞納者が自己破産をする時は事前に相談を

借金と税金の滞納のある方が、安易に自己破産をしてしまうと、保有している財産と借金が精算されてしまい財産が全く無い状況から、免責にならない「非免責債権」である税金滞納の支払いをしなければなりません。

このような状況に陥ると経済的にとても危うい状態になってしまうため、滞納している税金については税務署や市町村の担当者に事前に相談し、自分の状況を理解してもらいましょう。

「自分に支払能力がないこと」や「自己破産手続き中であること」などを相談し、税金を一括納付ではなく、分割払いなどを提案することも1つの方法です。

本当に苦しい場合は「滞納処分の執行停止」という手も

全く税金を払える余裕もなく、生活自体ができない場合は「滞納処分の執行停止」という制度があります。

この制度は、差押えられる財産がない場合や差押えられたら生活が困窮する恐れがある場合、滞納者本人の所在が不明な場合などに受けることのできる制度です。

しかし、この制度は申請制度ではないため、滞納者がこの制度の適用を受けたいからと言って出来るものではありません。税務署長や市町村長などの職権によって「滞納処分の執行停止」を決定するものです。税務署や市町村の担当者に自分の苦しい経済状況をよく理解してもらう必要があるでしょう。

「滞納処分の取引停止」が3年以上続いた場合は

「滞納処分の執行停止」を決定してもらい、それから3年経っても経済的に改善が見られず、生活が困窮している場合は、その滞納者の納税義務は免除されることになります。これを「不納欠損」といいます。

まとめ

ここまで見てきたとおり、税金を滞納すると延滞税のペナルティが課され、そして、滞納が続いた場合には滞納処分(差押え)が待っています。

たとえ自己破産したとしても、税金は免責になるわけではなく、支払い義務はいつまでも残ります。

このような状況にならないように税金だけは絶対に滞納せずに納税することを強くおすすめします。