【年末調整・確定申告】給与所得・給与所得控除とは?計算方法など

会社員にも、働くうえの経費が認められており、それが「給与所得控除」です。給与所得控除とは何か、計算方法などを、わかり…[続きを読む]

この度の西日本豪雨災害で被害に遭われた方々へ、心よりお見舞い申し上げます。

我が国には、被災者を税金面から助ける制度があることをご存知でしょうか。これを災害減免法といい、複数の税金が対象となっています。

今回は多くの人に関係がある、所得税の災害減免法をみていきましょう。

目次

被災者のための制度なのですが、すべての人に適用されるわけではありません。

次の3つの適用要件に該当する人に適用されます。

対象となる人が所有している住宅や家財の損害金額が、時価の1/2以上でなければなりません。 この損害金額は、保険金などで補填される金額は除きますので注意しましょう。

被災した年の所得金額の合計額が、1000万円以下の人が適用対象となります。

被災した日から年末までの間に余裕があり、1,000万円を超える可能性がある場合、個人事業者など所得の調整ができる職業の人は、合計所得金額が1,000万円以下となるように、被災後の所得を調整すると良いでしょう。

被災者に適用される所得税の救済制度には、今回解説している「災害減免法」のほかに、「雑損控除」があります。

災害減免法は税額控除であるのに対して、雑損控除は所得控除であある点は異なりますが、どちらも所得税が軽減または免除される制度です。

適用を受けることができるのは、どちらか一方になります。 どちらの適用要件も満たす場合には、納税額を試算して有利な方を選択しましょう。

損害額が時価の1/2未満である、合計所得金額が1,000円超であることから災害減免法の適用要件に該当しなかった場合においても、雑損控除は適用を受けることができます。

雑損控除とは、住宅や家財などの災害による損害額を、所得から控除することができる所得控除の1つで、控除額は次のいずれか多い方の金額となります。

控除額がその年の総所得金額を超えた場合には、最大3年間控除を繰り越すことができます。

減税される所得税の金額は、所得金額に応じて次の通り定めれらています。

| 災害を受けた年の合計所得金額 | 所得税の軽減額 |

|---|---|

| 500万円以下 | 全額 |

| 500万円超750万円以下 | 1/2 |

| 750万円超1,000万円以下 | 1/4 |

日本の平均的な年収のサラリーマンであれば、多くの人の所得税が免除または半額になります。

所得金額は年収ではありませんので注意しましょう。 所得金額とは、年収から必要経費を差し引いた金額のことをいいます。

簡単にいうと利益額のことであり、サラリーマンであれば年収から給与所得控除を差し引いた金額、個人事業者であれば売上から経費を差し引いた金額になります。

よって、サラリーマンで所得金額1,000万円というのは、年収にすると給与所得控除額220万円をプラスした1,220万円になります。

適用要件に該当すればあとは適用を受けるだけですが、その手続きは大した作業ではありませんので安心してください。

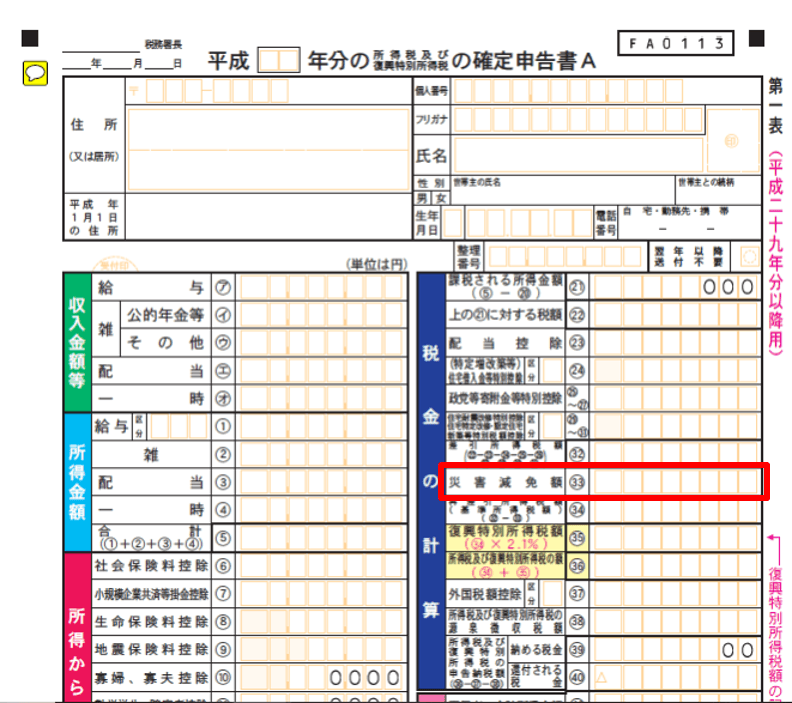

適用を受けるためには、確定申告書等に適用を受ける旨、被害の状況及び損害金額を記載した損失額の明細書を添付して、納税地の所轄税務署長に提出します。

サラリーマンなどの会社勤めの人は、所得税の精算は年末調整で完了しますので、あまり確定申告には馴染みがないことでしょう。

しかし、医療費控除などと同じように、災害減免法の適用を受けたい場合にも確定申告が必須となります。

年末調整が終わった後の源泉徴収票を元に、確定申告を忘れずに行いましょう。

被災後の精神的負担や、後片付けなどの慌ただしさから、災害減免法の適用を受けないまま申告をしてしまったり、無申告のまま期限を過ぎてしまった人もいるでしょう。

「あとになって気が付いてしまったから、泣き寝入りするしかない…。」いいえ、そんなことはありません。次の方法で取り戻すことができます。

更正の請求とは、納め過ぎてしまった税金を返してもらうために、税務署に対して行う請求手続きをいいます。

災害減免法の適用を受け忘れて申告していたということは、本来はもっと少なかった所得税を多く納めてしまっている場合、または還付だったが本来はもっと還付額が多かった場合のどちらかですので、更正の請求により差額を取り戻すことができます。

ただし、更正の請求はいつまでもできるわけではなく、法定申告期限から5年間と決まっていますので注意しましょう。

期限後申告とは、法定申告期限を過ぎてから行う確定申告のことをいいます。

申告することで還付となる場合には、更正の請求と同じく法定申告期限から5年間であればいつでも申告することができます。

基本的には確定申告の必要がないサラリーマンで、災害減免法の適用を忘れていたという場合にはこのパターンが多いでしょう。

追加で納税額が発生する場合の期限後申告については、法定申告期限から計算された加算税等がかかりますので注意が必要です。

所得税の災害減免法は、適用要件にさえ該当すれば、あとの手続き方法は簡単です。 今年被災してしまった人はもちろんのこと、過去5年間に被災して適用を受けていない人もすぐに確認しましょう。

確定申告についてご不明の場合は、お近くの税務署か税理士にご相談ください。