扶養から抜けた場合の年末調整はどうなる?

配偶者や子供が就職して、扶養から抜けた場合、年末調整の書類にどう記入すればよいか、いろいろなケース事例をあげて、わかりやすく説明します。

目次

1.扶養は、税金と社会保険で条件が異なる

「扶養に入る」「扶養から外れる」とよくいいますが、「扶養」には税金と社会保険の2つがあり、それぞれで条件が異なりますので、どちらを指しているのか注意する必要があります。

「税金上は扶養でも社会保険では扶養から外れている」こともあれば、逆に、「税金上は扶養から外れているが、社会保険では扶養である」こともあります。

(1)税金(所得税・住民税)の扶養

税金(所得税・住民税)の扶養の条件はこちらです。

- 所得58万円以下(給与年収123万円以下)

- 同一生計

- 配偶者、16歳以上の6親等内の血族及び3親等内の姻族

扶養に入れる収入の基準は123万円、いわゆる「123万円の壁」です。給与年収が123万円を超えると、税金の扶養から抜けることになります。

配偶者は123万円超でも配偶者特別控除あり

配偶者の場合は、年収が123万円を超えても、201万6千円未満であれば、配偶者特別控除を受けられます。

年収160万円以下であれば、配偶者控除と同額の配偶者特別控除を受けられます。ある意味、年収160万円以下であれば、扶養に入っているのとほぼ同じ状態といえます。

(2)社会保険の扶養

社会保険の扶養は少し複雑です。まず一般的な場合の条件です。

- 年収130万円未満(60歳以上または障害者は180万円未満)、かつ、

- 被保険者の年収の1/2以下

(別居している場合は、被保険者からの仕送り金額より少ない)

扶養に入れる収入の基準は130万円、いわゆる「130万円の壁」です。年収が130万円以上になると、社会保険の扶養から抜けて、自分で国民健康保険に加入するか、勤務先で社会保険に加入することになります。

月収10万8千円を超えると扶養から外れる

年収130万円が基準と書きましたが、実際には、月収で判断します。130万円を12で割って月収に直すと、108,333.333…円です。

月収が108,334円以上になると、社会保険の扶養から外れます。

繁忙期で残業をしたなど一時的に増えただけであれば扶養から外れませんが、3ヶ月の月収の平均が108,334円以上になってしまうと、扶養から外れます。(実際には組合によって、判定の基準が異なります。)

あと、細かい点ですが、この月収には通勤手当も含まれます。

従業員51人以上の企業では、月収8万8千円以上、かつ週20時間以上勤務で扶養から外れる

従業員51人以上の企業で働いている場合は、月収8万8千円以上、かつ、週20時間以上の勤務になると社会保険に加入する必要があります(学生を除く)。つまり、社会保険の扶養から外れます。

ちなみに、こちらの月収8万8千円には通勤手当は含まれません。

2.税金(所得税・住民税)の扶養から抜けた場合の年末調整

税金(所得税・住民税)の扶養から抜けた場合は、年末調整の書類に、異動があったことを記入します。

(1)配偶者

配偶者が扶養から抜けても、一定の年収以下であれば、配偶者特別控除を受けられます。

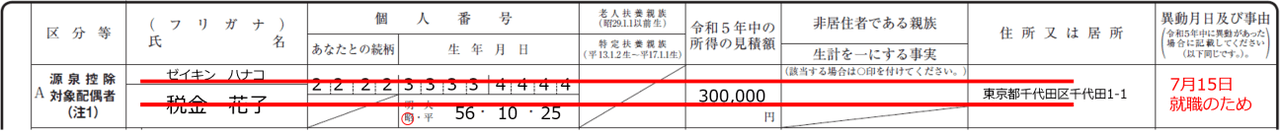

今まで年収160万円以下であった配偶者が、年収160万円を超えた場合は、「給与所得者の扶養控除等(異動)申告書」の「A 源泉控除対象配偶者」欄に、このように記入します。既存の内容に対して、二重線を引き、「異動月日及び事由」欄に「◯月◯日就職のため」というように記入します。

※白紙に記入する際には、改めて配偶者の氏名等は記入しなくても良いかもしれません。会社によって書き方が違うこともありますので、詳しくは、勤務先にお問い合わせください。

注意点ですが、配偶者の年収160万円以下であれば、二重線で消さず通常通りに配偶者の情報を記入します。「123万円以下」ではないので要注意です。

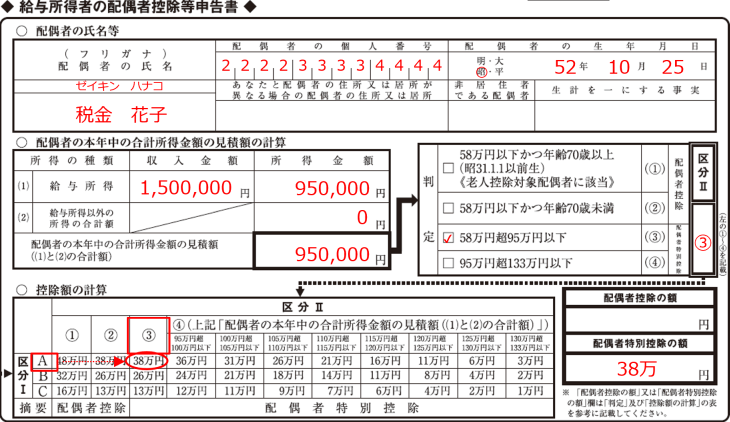

また、配偶者の年収が201万6千円未満(所得133万円以下)であれば、「配偶者控除等申告書」にも、このように記入します。ここも、「123万円以下」ではないので要注意です。

扶養から外れても、配偶者特別控除を受けられる

「扶養から外れた」は一般的には「収入123万円超え」を指すことが多いですが、123万円を超えても、201万6千円未満であれば、配偶者特別控除を受けられます。また、160万円以下であれば、配偶者控除と同じ38万円の配偶者特別控除を受けられます。

扶養から外れたからといって、記入漏れがないように気をつけましょう。

扶養に入るための年収の壁:103万円⇒123万円

満額の配偶者特別控除を受けるための年収の壁:150万円⇒160万円

(2)配偶者以外の扶養家族(子供・親など)

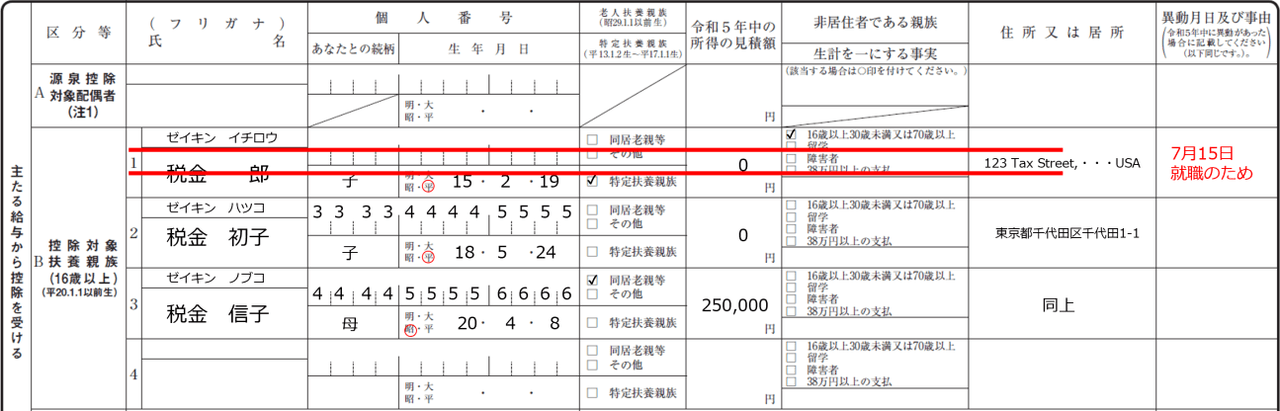

配偶者以外の扶養家族、子供・親などが扶養から抜けた場合は、「給与所得者の扶養控除等(異動)申告書」に、こちらのように記入します。

既存の内容に対して、該当する人に二重線を引き、「異動月日及び事由」欄に「◯月◯日就職のため」というように記入します。

扶養の条件は年収123万円以下(所得58万円以下)です。もし年収123万円を超えてしまったら、扶養から外れます。

3.社会保険の扶養から抜けた場合の年末調整

さきほど説明したように、社会保険の扶養と税金の扶養は別ものです。社会保険の扶養から抜けても、年末調整には特に関係ありません。

社会保険の扶養から抜けても、税金の扶養は抜けていないこともありますので、間違って、記入が漏れることがないように要注意です。

4.よくある質問

税金と社会保険の扶養の大きな違いは?

税金と社会保険の扶養の条件の大きな違いは次のとおりです(主要なものだけ記載)。

税金

- 年収123万円以下

- 12月31日時点で判断

社会保険

- 月収10万8千以下(年収換算で130万円以下)

(12月31日時点で19~22歳の人は、月収12万5千以下(年収換算で150万円以下)) - 通常、直近3ヶ月の月収平均で判断

- 従業員51人以上の企業では、月収8万8千以上、かつ週20時間以上勤務で社会保険に加入必要(学生を除く)

税金は扶養から外れたのに、社会保険は扶養とはどんな場合?

たとえば、子供を扶養にしていた場合、子供の給与収入が125万円だと、年収123万円を超えていますので、税金は扶養から外れます。

でも、130万円未満ですので、社会保険は扶養のままです。

税金は扶養なのに、社会保険は扶養から外れるとはどんな場合?

たとえば、配偶者が10月に就職し、フルタイムで勤務を開始して月収20万円としましょう。10月から12月まで3ヶ月働いたら、この年の給与は60万円ですが、123万円以下ですので、税金上は扶養です。

しかし、月収20万円で就職すると、就職した時点で社会保険に加入しますので、社会保険の扶養から外れます。