養老保険は年末調整で控除できる?書類の書き方(記入例つき)

養老保険は、名前からは少しわかりにくいですが、「貯蓄」と「死亡保障」の両方を備えた保険です。

死亡保障がついている、ということは、養老保険は生命保険料控除の対象になるということです。

養老保険の控除額の計算方法や、年末調整の書類の書き方を記入例を利用してわかりやすく解説します。

目次

1.養老保険は生命保険料控除の対象

養老保険は、生命保険の一種であり、満期時に死亡保険金と同額の満期保険金が支払われる保険です。

満期時に満期保険金があることから貯蓄性がある一方で、死亡時に死亡保険金が支払われます。

「生存または死亡に基因して一定額の保険金が支払われる保険契約」に該当しますので、生命保険料控除(一般生命保険)の対象となります。

養老保険の区分は一般生命保険

生命保険料控除は、次の3種類の民間保険を対象にしています。

- 一般生命保険:死亡保険、養老保険、学資保険など

- 介護医療保険:介護保険、医療保険、がん保険など

- 個人年金保険

養老保険は一般生命保険に該当しますので、支払った保険料が生命保険料控除の対象になります。

保険期間が5年未満の契約は対象外

ただし、保険期間が5年未満の、いわゆる貯蓄保険や貯蓄共済は、生命保険料控除の対象外です。「養老保険」という名前がついているかどうかは関係なく、保険期間で判断されます。

【参照】国税庁:No.1141 生命保険料控除の対象となる保険契約等

近年は、低金利が続いており、満期保険金の金額が、払った保険料の合計を大きく上回ることはほとんどなく、貯蓄としての魅力は薄れていますので、5年未満で契約することは少ないでしょう。

2.養老保険の控除額

(1)控除額

生命保険料控除には、契約時期によって「新制度」と「旧制度」の2種類が存在します。養老保険の控除額は、契約時期によって異なります。

- 新制度:2012年(平成24年)1月1日以後に契約した養老保険

- 旧制度:2011年(平成23年)12月31日までに契約した養老保険

2012年(平成24年)1月1日以後に契約した養老保険

新制度が適用されます。所得税・住民税、それぞれの控除額は次の表のようになります。

| 所得税(新制度) | 住民税(新制度) | ||

|---|---|---|---|

| 払込保険料額 | 控除額 | 払込保険料額 | 控除額 |

| ~20,000円 | 払込保険料全額 | ~12,000円 | 払込保険料全額 |

| 20,001円~40,000円 | (保険料×1/2)+10,000円 | 12,001円~32,000円 | (保険料×1/2)+6,000円 |

| 40,001円~80,000円 | (保険料×1/4)+20,000円 | 32,001円~56,000円 | (保険料×1/4)+14,000円 |

| 80,001円~ | 一律40,000円 | 56,001円~ | 一律28,000円 |

2011年(平成23年)12月31日までに契約した養老保険

旧制度が適用されます。所得税・住民税、それぞれの控除額は次の表のようになります。

| 所得税(旧制度) | 住民税(旧制度) | ||

|---|---|---|---|

| 払込保険料額 | 控除額 | 払込保険料額 | 控除額 |

| ~25,000円 | 払込保険料全額 | ~15,000円 | 払込保険料全額 |

| 25,001円~50,000円 | (保険料×1/2)+12,500円 | 15,001円~40,000円 | (保険料×1/2)+7,500円 |

| 50,001円~100,000円 | (保険料×1/4)+25,000円 | 40,001円~70,000円 | (保険料×1/4)+17,500円 |

| 100,001円~ | 一律50,000円 | 70,001円~ | 一律35,000円 |

(2)控除の上限額

新制度・旧制度の控除限度額(上限)をまとまると、下表のようになります。

| 控除限度額(新制度) | 控除限度額(旧制度) | |||

|---|---|---|---|---|

| 控除区分 | 所得税 | 住民税 | 所得税 | 住民税 |

| 一般生命保険料 | 40,000円 | 28,000円 | 50,000円 | 35,000円 |

| 介護医療保険料 | 40,000円 | 28,000円 | ― | |

| 個人年金保険料 | 40,000円 | 28,000円 | 50,000円 | 35,000円 |

| 控除限度額合計 | 120,000円 | 70,000円 | 100,000円 | 70,000円 |

養老保険だけであれば、新制度での所得税の控除の上限は40,000円、旧制度での所得税の控除の上限は50,000円です。

他の保険料も合わせて控除する場合、生命保険料控除全体の控除限度額は、所得税が120,000円、住民税が70,000円です。

新制度と旧制度の両方を適用する場合

一般生命保険料控除では、旧制度と新制度の両方を適用することができます。

ただ、新制度と旧制度の両方を適用すると、控除の上限額は、新制度と同じく、所得税は40,000円となります。

控除の限度額は旧制度の方が上限が高いため、旧制度のみで新制度の控除限度額(所得税40,000円、住民税28,000円)を超える場合は、旧制度のみを適用した方がお得です。

旧制度の控除額が新制度の控除限度額に満たない場合は、新制度の控除額も合計して計算することができます。この場合の控除限度額は所得税が40,000円、住民税が28,000円となります。

(3)養老保険の控除でいくら戻る?

給与収入600万円、新制度(2012年1月1日以降契約)で年間保険料10万円の場合、養老保険の控除なし/ありのそれぞれのパターンで税金の金額を比較してみます(他の控除は考慮していません)。

例:給与収入600万円、新制度で年間保険料10万円の場合

・保険料控除なし

所得税200,600円+住民税301,500円=502,100円

・保険料控除あり

所得税196,500円+住民税298,600円=495,100円

※社会保険料控除は15.66%(令和5年10月、協会けんぽ東京、介護保険料あり、雇用保険:一般の事業)で計算

保険料控除を受けると、所得税は4,100円、住民税は2,900円、合計で7,000円、税金が少なくなります。

年末調整では、所得税4,100円分に前後する金額が戻ってくる可能性があります。

(注意:その年の毎月の給与から差し引かれた金額によりますので、必ず戻るとは限りません。)

3.年末調整の書類の書き方

養老保険に加入している人が生命保険料控除を受けるには、会社から配布される「給与所得者の保険料控除申告書」に必要事項を記載して提出します。

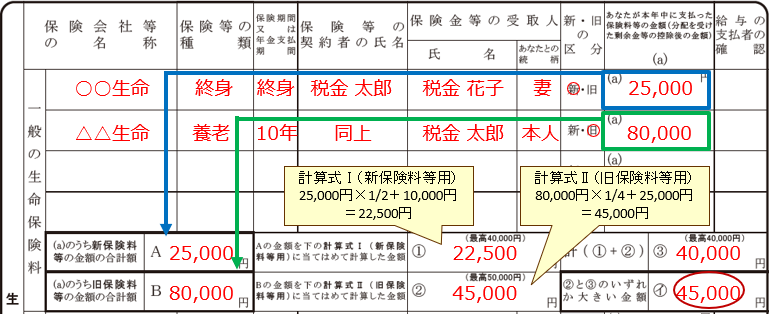

(1)加入している保険の内容の記入

この申告書の左側に「生命保険料控除」の欄がありますので、そこの「一般の生命保険料」の欄に記入します。養老保険以外にも加入している保険があれば、記入します。

「保険会社等の名称」には契約している保険会社の名称を記入、「保険等の種類」には「養老」と記入し、「保険期間又は年金支払い期間」には契約期間を記入します。

「保険等の契約者の氏名」「保険金等の受取人」「あなたとの続柄」を記入します。受取人がわからない場合は、保険証書などを確認してください。

「新・旧の区分」は、2012年1月1日以降の契約なら「新」に、2011年12月31日以前の契約なら「旧」に丸をします。

「支払った保険料等の金額」は、その年に払った金額のみを記入します。一時払いの場合は、払った年に全額を記入します。

(2)控除額の計算

新制度の保険料の合計を「A」欄に、旧制度の保険料の合計を「B」欄に記入します。

そして、さきほど紹介した「控除額」の表を参照して、新・旧制度の控除額を計算し、それぞれ①②に記入します。

①②の合計を③に記入しますが、上限が40,000円ですので、これを超えていたら、40,000円と記入します。

②と③のいずれか大きい金額をイに記入し、これが控除額となります。

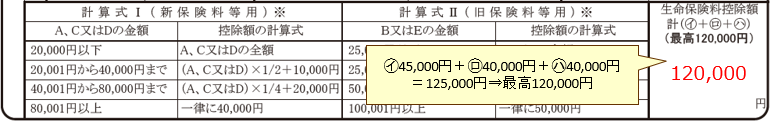

(3)控除額の合計を計算

「介護医療保険料」「個人年金保険料」もあれば、同様に記入します(ここでは省略)。

そして、最後に、3つの区分の保険料を合計し、合計額を一番右下の欄に記入します。生命保険料控除の上限は120,000円ですので、120,000円を超えていたら、120,000円と記入します。

保険会社から送付される「生命保険料控除証明書」を添付して、会社に提出します。

記入方法の詳細は「給与所得者の保険料控除申告書の書き方(記入例つき)」をご覧ください。