住民税決定通知書の見方とふるさと納税の確認方法

この記事では、会社員の皆さんが5月頃に受け取る住民税の通知書の見方、チェックするべき部分、ふるさと納税がちゃんと効い…[続きを読む]

本ツールは、ふるさと納税の金額が、住民税決定通知書の寄付金税額控除額に正しく反映されているかどうかを確認するツールです。

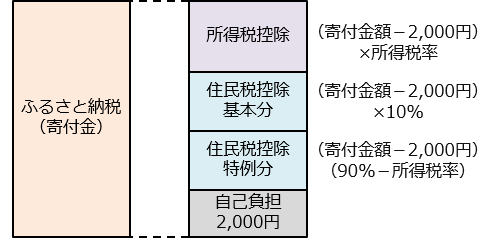

ふるさと納税では、控除限度額を超えない範囲で、自己負担額2,000円を除いた金額が所得税または住民税から控除されます。

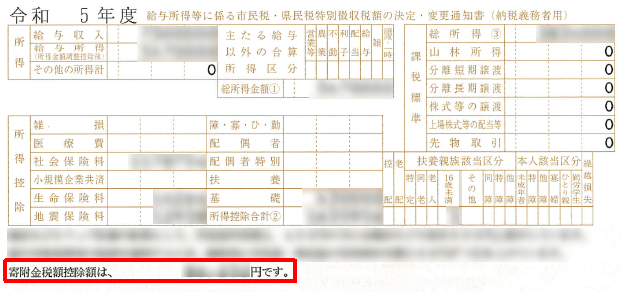

住民税から控除される金額は、毎年5月(個人の方は毎年6月)ごろに通知される住民税決定通知書の「摘要」欄に「寄付金税額控除額」として記載されています。

ただ、確定申告で申告する金額を間違えたり、ワンストップ特例申請書を提出し忘れていると、寄付金税額控除額に正しく反映されません。

また、ときどき、住民税を計算する市区町村で計算を間違えることもあります。

そこで、本ツールを利用すると、住民税決定通知書の「寄付金税額控除額」に、ふるさと納税の金額が正しく反映されているか、チェックすることができます。

※給与所得者を対象としております。事業所得など他の所得については対応しておりません。

※各種控除を考慮した厳密な計算は省略していますので、ご了承ください。

寄付金税額控除額の確認を行うためには、次の書類が必要ですので、お手元にご準備ください。

必須の項目には必ず入力してください。

任意の項目は必ずしも入力は必要ありませんが、より正しい計算をするためには、入力を推奨します。

それぞれの項目に入力したら「計算する」ボタンを押してください。

ふるさと納税の合計額を1円単位で入力してください。

適用するかしないかのどちらかを選択してください(デフォルトでは「適用しない」)

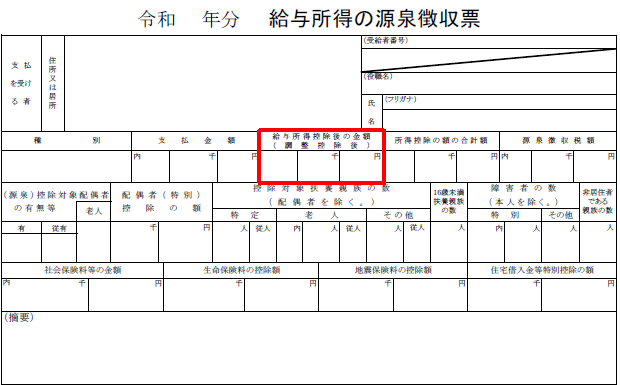

源泉徴収票の場合は「給与所得控除後の金額」を入力してください。

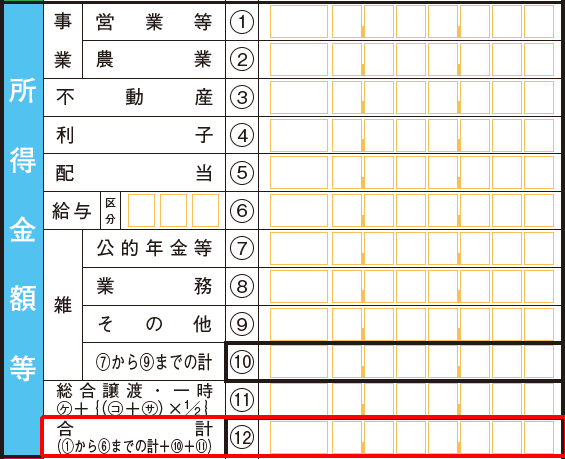

確定申告書の場合は⑫欄「所得金額合計」の金額を入力してください。

源泉徴収票の場合は「所得控除の額の合計額」を入力してください。

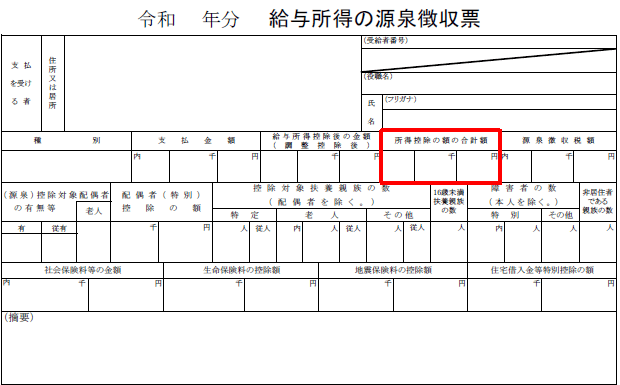

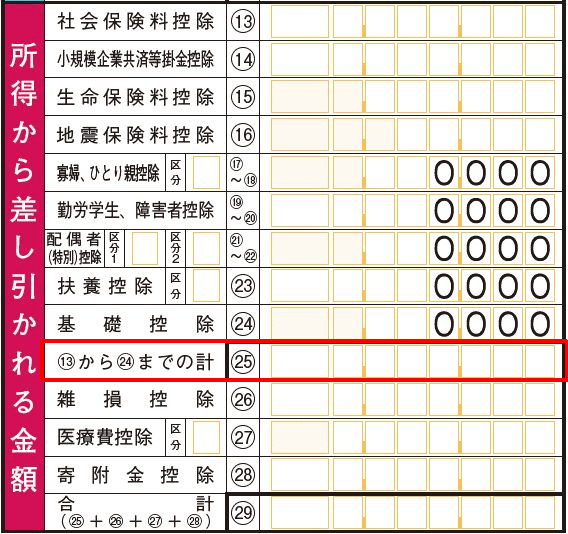

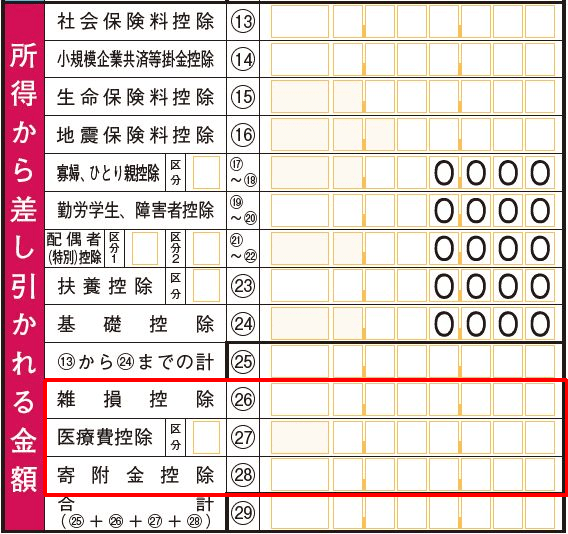

確定申告書の場合は㉕欄「所得から差し引かれる金額」を入力してください。

任意の項目です。確定申告書の㉖欄「雑損控除」に金額がある場合は入力してください。

任意の項目です。確定申告書の㉗欄「医療費控除」に金額がある場合は入力してください。

任意の項目です。ふるさと納税以外にも寄付をして寄付金控除を受けた場合に、確定申告書の㉘欄「寄付金控除」の金額を入力してください。

ふるさと納税しかしていない人は記入不要です。

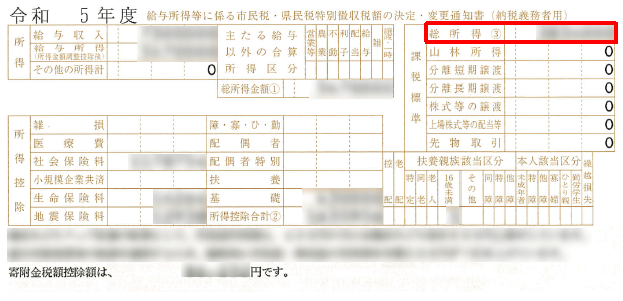

③欄「総所得」の金額を入力してください。

住民税決定通知書を発行した都道府県・市区町村を選択してください。

住民税決定通知書の「摘要」欄に記載される、寄付金税額控除額を表示します。

また、計算の根拠として、以下の内容を表形式で表示します。

ふるさと納税の合計額から2,000円を差し引いた金額が、所得税と住民税から控除されます。

所得税の控除額の計算式です。

控除の上限額は「総所得金額等の40%」です。

なお、ワンストップ特例を利用して確定申告をしていない場合は、所得税からは控除されず、住民税から「申告特例控除額」として控除されます。

住民税の控除額には「基本控除額」と「特例控除額」の2種類があります。

基本控除額の計算式です。上限額は「総所得金額等の30%」です。

特例控除額の計算式です。上限額は「住民税所得割額の20%」です。

ふるさと納税の仕組みや、控除額の計算方法について、さらに詳しくは、下記の記事をご覧ください。

本ツールは、2022年(令和4年)の税制に基づいて計算しています。

住民税の計算については、入力項目を簡易にするために、下記の内容を省略しています。よって、厳密な計算にはならないことをご了承ください。

本ツールを利用して、不利益や損害等が発生したとしても、当社は一切の責任を負いませんので、ご了承ください。

ふるさと納税についての質問は、税務署にお問い合わせください。

ふるさと納税では、納税金額10万円から2,000円を差し引いた、98,000円に対して、所得税と住民税から控除されます。

住民税決定通知書に記載されている寄付金税額控除額は、このうち住民税の分だけですので、98,000円より低い金額となります。

また、住民税の特例控除額の上限は「住民税所得割額の20%」です。所得が少ない場合は、上限に達してしまい、控除できない可能性があります。

本ツールでは、入力内容を省略するために、一部簡易的な計算を行っています。一部のケースでは、正しい計算にはならないことをご了承ください。

住民税決定通知書の寄付金税額控除額の確認をするためには、源泉徴収票または確定申告書が必ず必要になります。

源泉徴収票は勤務先より配布されます。もし紛失された場合は、勤務先に再発行をお願いしてください。

確定申告書は自分で確定申告をしていますので、窓口で紙面で提出した場合は、手元に控えがあるはずですが、もしない場合は、税務署にお問い合わせください。e-Taxで提出した場合はPDFでダウンロード可能です。