インボイス制度とは?図解でわかりやすく解説、いつから開始される?

インボイス制度は、すべての事業者、特に個人事業主・フリーランスの方に非常に大きな影響がある内容です。インボイス制度の…[続きを読む]

免税事業者の場合、インボイス経過措置の期間、従来の価格からいくら値引きして請求すれば、取引先に影響を与えずにすむ(取引先の消費税の負担を増やさない)かを計算するツールです。

請求金額を円単位で入力してください。

選択します。(デフォルトは「税抜き金額」)

それぞれの期間に合わせて、以下から選択します。(デフォルトは80%控除)

※日本税理士会連合会が経過措置の延長を政府に要望しており、その結果次第では、経過措置の内容や期間が変更される可能性があります。

10%または8%から選択します。(デフォルトは10%)

デフォルトでは、一般的な「切り捨て」になっています。

「四捨五入」「切り上げ」を選択することができます。

「値引き前の本体価格」「値引き額」を表示します。

請求書に記載する金額として、「値引き後の本体価格」「消費税額」「合計額」を表示します。

請求書を受領した課税事業者の経理処理として、「消費税控除額」「消費税控除後の金額」を表示します。

消費税控除額計算は、以下の計算式で行い、1円未満の端数は四捨五入しています。

インボイス制度では、買い手が、消費税を控除するには、適格請求書発行事業者が発行したインボイスが必要になります。

しかし、免税事業者は、適格請求書発行事業者として登録することはできずインボイスを発行できません。

もし、免税事業者が従来と同じく、消費税分を取引先に請求すると、取引先は、その消費税分を控除できず損失になってしまいます。

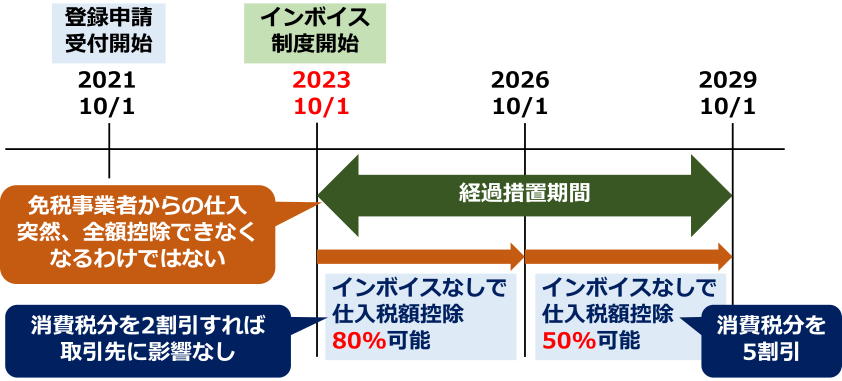

ただし、インボイス制度が始まってから、一定期間、経過措置があります。免税事業者から仕入れてインボイスがない場合でも、次の割合で消費税の一部を控除することができます。

| ~ 2023年9月 |

2023年10月 ~ 2026年9月 |

2026年10月 ~ 2029年9月 |

2029年10月 ~ |

|

|---|---|---|---|---|

| 免税事業者 からの仕入で 控除可能な 消費税額 |

100% | 80% | 50% | ゼロ |

たとえば、本体価格10,000円+消費税1,000円(10%)に対して、最初の3年間は、1,000円×80%=800円の消費税を控除できますが、残り200円は控除できず損失となります。

それでは、取引先に迷惑をかけないようにするには、免税事業者は取引先に、本体価格10,000円+消費税800円を請求すれば良いように思われますが、消費税の税率は10%(食料品・新聞のみ8%)ですので、本来の消費税は1,000円なのに800円だけ請求するという、おかしなことになってしまいます。

そこで、簡単に考えると、80%控除可能な期間(2023年10月~2026年9月)は2割値引きし、50%控除可能な期間(2026年10月~2029年9月)は5割値引きすることです。

ただ、厳密には、これだと免税事業者の負担が少し増えてしまいます。

本体価格を200円引いて9,800円にすると、どうなるでしょうか?

このうち、取引先は、消費税の80%を控除できますので、

となります。取引先の実質負担が4円減りますが、その分、免税事業者の負担が4円増えることになります。

そこで、最適な請求金額を求めるのが、このツールです。

値引き前の本体価格をx、値引き額をaとすると、仮に税率10%/80%控除の場合、

が成り立ちます。この式を整理すると、

となります。

インボイス制度の詳細については、下記の記事で解説しています。

そのほか、インボイス制度に関する様々な話題について、情報を発信しています。

【リンク】インボイス制度に関する記事

本ツールは、2023年(令和5年)10月時点での税制等に基づいて計算しています。

本ツールを利用して、不利益や損害等が発生したとしても、当社は一切の責任を負いませんので、ご了承ください。

ご自身の税金の金額についての質問は、最寄りの税務署にお問い合わせください。

2%分を値引きするために、本体価格100,000円に対して、消費税(8%)8,000円、合計金額108,000円と記載すると、税率が間違っている請求書になります。

インボイス制度は、正しい税率を記載するためにできた制度なのに、間違った税率をあえて記載することになったら問題です。

本体価格を約2%値引きして、取引先の負担が同じ100,000円になるようにするのが、正しい書き方です。

本体価格98,040円、消費税(10%)9,804円、合計金額107,804円

取引を継続できるかどうかは、両者の交渉によるものですので、一概に言及することはできません。

経過措置では一部の消費税を控除できますが、このような処理は今までにないものであり、そのために取引先の事務負担が増すことになります。

また、経過措置は一時的なものですので、将来的にどうするのか、取引先とよく話し合われることをお勧め致します。

今のところ、インボイスの経過措置が延長されるかどうかの公式的な情報はありません。

日本税理士連合会が、インボイスの経過措置の8割控除を当分の間ずっと継続することを要望していますが、政府や国税庁からは特に延長に関する情報は出ておりません。